Koguja Tiina: kuidas ma alustasin alles 50ndates ja mida soovitaksin teistele

Mõni kuu tagasi kirjutasime loo väljamõeldud tegelasest Tiinast, kes alustas teadlikku kogumist alles 60ndates ja süsteemi võimalusi nutikalt ära kasutades kasvatas endale vaid mõne aastaga töötamise lõpetamiseks korraliku puhvri. Nüüd lugesime ajakirja veergudelt Tiina Põllust, kes alustas investeerimist samuti alles siis, kui lapsed olid juba suured.

Tiina Põllu teadliku kogumise teekond algas üle viiekümnesena. Enne seda oli raha kogu aeg vähe – eriti siis, kui tuli üksi hoolitseda väikeste laste eest. Kui laste täiskasvanuks saades sai Tiina just natuke hinge tõmmata, vajas ootamatult tuge tema eakas ema. See andis selge tõuke: Tiina ei soovinud, et tema enda tütred peaksid tulevikus tema eest hoolitsemise pärast oma elus järeleandmisi tegema. Samm-sammu järel alustas ta rahaasjade korrastamist ning investeerimist, peamiselt ikka II ja III samba abil.

Sinu lugu lugedes tundub, et leidsid üsna kiiresti vajaliku info, kuidas investeerimisega alustada ning oled selle enda jaoks harjumuspäraseks teinud. Aga kas sellel teel on tulnud ette ka takistusi?

Ma ütleks, et see aasta on olnud kõige raskem. Kui ma varasemalt olen iga aasta alguses enda summad üle vaadanud ja suurendanud, siis sellel aastal ma pidin vähendama, kahjuks. Aga ma ei lase ennast sellest häirida, paremad ajad on veel kindlasti ees. Ja ma ju ei lõpetanud täielikul ära investeerimist, vaid lihtsalt ajutiselt vähendasin summasid. Samas investeerin ikka edasi, lihtsalt väiksemate summadega. Palgast on juba ammu raske midagi kõrvale panna, ettevõtlus on natuke abiks olnud.

Kuidas oled reageerinud aktsiaturu kõikumistele, nägime ju alles paar kuud tagasi korraks märgatavat langust?

Kuna ma olin ühe languse koroonaajal juba enda investeerimisteekonnal üle elanud, siis seekord ma suhtusin rahulikumalt. Aga kui oli see koroonaaegne majanduslangus, siis alguses oli küll üsna häiriv, kui kõik oli miinuses. Ja kuna olin siis alles täitsa algaja, käisin iga päev vaatamas, mis toimub. Vahel isegi mitu korda päevas. Aga kõik ju rääkisid, et nii see käibki (üles-alla) ja ma kuidagi rahunesin maha. Lõpetasin selle igapäevase kontrollimise ära.

Kas oled ka juba mõelnud, kuidas ja millal hakkad II ja III sambasse kogutud raha kasutama?

Kui kõik läheb hästi ja tervis on korras, siis ega ma ei kujuta ette, et ma jään päevapealt pensionile ja üldse mitte midagi teha ei kavatse. Mulle meeldib pigem aktiivne elu, kas ma just kl 8–17 palgatööd teen, seda ma ei usu, aga midagi ma kindlasti teen. Eks siis vaatab, milline on sellel ajal minu kuine sissetulek, kas on vaja lisa, et võtta sambad kasutusele.

Olen ka uurinud fondipensioni võimalust. See tundub paindlik lahendus, millega saab regulaarselt raha välja võtta, aga samal ajal teenib fondis olev raha mulle tootlust ja intressi edasi. Kui mõelda pikemas perspektiivis, siis see võib tuua parema tulemuse kui ühekordne väljamakse. Samas peab arvestada sellega, et tootlus ei ole garanteeritud ja tulemus sõltub sellest, mis toimub turul.

Kuna mul on peale sammaste ka muid investeeringuid, siis mul on valikuvõimalusi. Ma ei ole praegu veel sellele mõelnud, et kui ma jään pensionile, siis millistest investeeringutest ma alustan. Ma arvan, et mul on veel aega. Praegu pean mõtlema veel sellele, kuidas enda investeeringuid suurendada.

Nüüd oled ka teistele endavanustele kogumisteel toeks ja teed koolitusi. Milline pilt on sulle selle käigus avanenud, mis on inimeste peamised takistused?

Mulle tundub, et inimesed ei usalda, kardavad. Kui nad reaalselt ei näe enda raha, siis neile tundubki kõik “segane”? Ja võibolla ka see, et arvatakse, et alustamiseks peavad olema suured summad, et mis ma selle väikese summaga ikka teenin.

Pärast Eesti Naise artikli ilmumist sain päris üllatava tagasiside. See oli 45+ vanuses naisterahvalt, kes oli üllatunud, et ka tema saab veel III sambaga liituda. Järelikult inimesed ei ole teadlikud ja on vaja seda infot jagada. Tundub küll, et igal pool räägitakse investeerimisest, aga tuleb välja, et kõik ikka ei ole veel kuulnud ega lugenud. Üllatavalt paljud ei tea ka III samba tulumaksusoodustusest

Inimeste kõige suurem hirm on raha kaotamine. Rääkides hiljuti tuttavaga (vanuses 60+), kes on tubli ja edukas, kuulsin, et tal seisabki suurem summa raha lihtsalt kontol, sest ta kardab. Püüdsin selgeks teha, et kui muud ei usalda, siis vähemalt ava hoius, kus sinu raha (kuni 100 000) on riikliku tagatisega kaitstud. Praegu on küll intressid madalad, aga see on ikka parem, kui tavalisel arvelduskontol. See hirm on kõige suurem takistus, aga hirm tuleb jälle sellest, et sa ei tea, ei ole teadlik, kuidas asjad toimivad. Sellepärast ma püüangi jõuda just selles vanusegrupis inimesteni, et neile lihtsalt selgitada võimalusi, mis just nende vanusele sobib.

Lisaks hirmule tuuakse sageli teise põhjusena välja, et ollakse juba liiga vanad – mis ma siin enam kogun, elan parem praegu, reisin praegu. 70selt ei jaksagi enam reisida. Siis küsin vastu: aga mis siis, kui oled terve ja elujõuline pensionär? Mis sa siis teed? Istud lihtsalt kodus, sest ei mõelnud sellele varem.

Olen kuulnud, et paljud kardavad midagi valesti teha. Mida neile ütleksid?

Olen ka enda koolitustel märganud, et inimesed ei julge ja tegelikult on see täiesti normaalne tunda ebakindlust selle ees, mida sa ei tea või ei oska. Tegelikult on suurem viga see, kui sa ei alusta, kui see, et teed alguses midagi valesti. Tänapäeval on võimalik alustada väikeste summadega ja väga madala riskiga – näiteks III sammas või hoiused. Selleks, et alustada ei pea kohe kõike oskama.

Soovitaksin alustada tasa ja targu, omandada samm-sammult teadmisi ning vajadusel küsida abi. Ma arvan, et vigu me teeme aeg-ajalt kõik, aga igast veast on ka võimalik õppida. Kui sa üldse midagi ei tee, siis jääd kohe kindlasti ilma nii kasvavast tootlusest kui ka kogemustest.

Kui sul on küsimusi, kuidas hilisemas eluetapis teadliku raha kasvatamisega algust teha, siis loe sel teemal ka tasuta e-raamatut. Selles on kirjas retsept, kuidas kogub ka Tuleva fondijuht Tõnu Pekk, kes on samamoodi 50ndates.

Kogumisega alustamiseks ei ole veel hilja. Esimese sammuna veendu, et koguksid II sammast madala tasuga fondis (tasu alla 0,5% aastas).

Alusta siit

Foto: Lisbeth Mugame

Tere tulemast, Maria!

Sel kevadel puhuvad Tuleva tiimis uued tuuled ka vastavus- ja riskikontrolli juhi rollis. Meiega liitus Maria Suurna, kel on finantsvallas mitmekülgne kogemus. Rääkisime tema taustast, plaanidest ja ka spordikirest.

Räägi veidi endast, mida oled varem teinud ja mis on sellest üle toodav Tulevasse?

Olen üle 10 aasta töötanud finantsõiguse valdkonnas. Enne 2017. aastal Tallinnast Tartusse kolimist töötasin pea neli aastat finantsinspektsioonis ning seejärel kahes advokaadibüroos, kus nõustasin kliente peamiselt finantsregulatsioonidega seotud teemadel.

Minu kogemus nii regulaatori kui ka mitme finantssektori kliendiga advokaadibüroos on andnud mulle head teadmised ja tunnetuse, mida oma uues rollis Tulevas kasutada. Mõnevõrra uus ja värskendav on võimalus osaleda protsessides juba nende algusest – näen kiiremini, kas meede töötab ning vajadusel saan seda operatiivselt muuta ja kohendada. Samuti on äärmiselt põnev näha kogu ettevõtte toimimist palju laiemalt, kui varem mul on võimalust olnud.

Miks otsustasid Tuleva tiimiga liituda?

Tuleva tööpakkumine tundus põnevalt väljakutsuv. Teadsin, et mul on vajalikud kogemused ja suures osas oskused, kuid ees ootab ka palju uut, mis pakub võimalust kiireks enesearenguks. Olen tänulik oma sõpradele, kes julgustasid mind vaatamata minu enda kõhklustele kandideerima.

Tuleva on selgelt eristuva missiooniga finantsettevõtte. Mind kõnetab soov pakkuda kogujatele lihtsat, head ja selget viisi tulevikuks kogumiseks. Mulle meeldib, et Tuleva ei kasuta agressiivseid müügivõtteid, vaid toetub faktidele ja küsimustele, mis aitavad teadlikke valikuid teha. Tahtsin Tulevaga liituda, et olla osaks selle tiimist, mis päriselt Eesti inimeste jaoks midagi paremuse suunas muudab.

Tuleva vastavus- ja riskikontrolli juhi roll on olnud muutumises. Kirjelda, kuidas sa ise seda näed?

Olen alustuseks proovinud mõista iga tiimiliikme ülesandeid ja vastutust. See aitab näha tervikpilti. Riskide juhtimine ei tähenda ainult probleemide lahendamist tagantjärele, riske saab ka tulemuslikult ennetada ja juhtida. Palju tõhusam on luua meeskonnas arusaam, miks me midagi teeme ja mis on selles meie enda kasu, kui pelgalt nõuda suure hulga arusaamatute ja tülikate kohustuste täitmist. Seda on võimalik teha, seadmata ohtu vastavus- ja riskikontrolli funktsioonile seadusest tulenevalt sõltumatuse nõuet. Seeläbi oleme kõik teadlikud võimalikest riskidest ja oskame neid asjakohaselt juhtida.

Tuleva on täpselt parasjagu suur ja samas piisavalt väike, et operatiivselt riske juhtida, uppumata seejuures aeganõudvasse ja keerulisse bürokraatiasse. Hea koostöö Tuleva ülejäänud tiimi ja minu kui vastavus- ja riskikontrolli vahel on võtmetähtsusega ning soovin seda Tulevas edasi arendada.

Kas ja kuidas sa ise tuleviku tarbeks kogud?

Alustasin raha kogumise ja investeerimisega suhteliselt hilja: siis, kui jäin lapseootele. Enne seda kulus suurem osa sissetulekust triatloniga või laiemalt spordiga tegelemisele. Tagantjärele mõeldes puudus mul ilmselt hea vastus küsimusele „miks?” ehk miks peaksin üldse kaugemaks tulevikuks koguma.

II sammas on mul olnud kohustuslikus korras aastast 2006 ning III sambaga liitusin 2020 lõpus. Aga kui päris aus olla, siis tegelikult arvasin veel üsna hiljuti, et pension on midagi kauget, millele ei pea liigset tähelepanu pöörama. Varem olin kogunud pigem inertsist, kuna inimesed minu ümber teevad seda. Tuleva kolleegide entusiasm on nüüdseks ka mind pannud tulevikuks kogumist ümber mõtestama.

Lisaks oli mul mõni aasta tagasi periood, kus tundsin suuremat survet tõsisemalt investeerida, sest nii paljud ju teevad seda. Tänaseks on see „ma pean ka” ammendunud ja võimalusel investeerin lisaks sammastele ka paari laiapõhjalissse indeksfondi. Mul on teisi hobisid, mis mulle investeerimisest kui tegevustest palju rohkem rõõmu või pinget pakuvad ja kuhu tahan oma aega kulutada.

Oled suur spordisõber ja purustanud lausa täispika triatloni Eesti rekordi naiste arvestuses. Mis on sinu järgmine sportlik siht?

Suur spordisõber olen tõesti. Sain selle kaasa juba lapsepõlvest perekonna eeskujul ning olen tõdenud, et selles elus sport mind ei jäta. Mulle lihtsalt meeldib end liigutada ja pingutada. Tean, kuidas liigutamine muudab enesetunde paremaks ja aitab korrastada mõtteid.

Viimati oli mul number ees Tallinna Ironmani triatlonil 2019. aastal, poolteist aastat enne lapse sündi. Pärast seda ma võistelnud ei ole, sest mul pole enda tõekspidamiste kohaselt piisavalt aega korralikult treenida ja kuuendat kohta ma ei sihi. Pealekauba oleks praegu võistlema minek pigem valuline kannatamine, sest mul ei ole oskust võistlustel kergelt võtta.

Eelnevale vaatamata kinnitan tegelikult juunikuus siiski numbri rinnale ja võtan Tuleva tiimiga ühe seikluse ette: läheme Tipust Topini jooksma. Riske hindan jooksvalt – sõna otseses mõttes.

Tere tulemast, Taavi!

Pole haruldane, et inimesed, kes on aastaid Tuleva tegemistele kaasa aidanud, leiavad ühel hetkel koha meie tiimis. Nii juhtus ka Taavi Pertmaniga. Taavi on olnud aktiivne liige juba Tuleva sünnist saati ning aitab nüüd investeeringute spetsialistina hoida meie fondid õigel kursil. Vestlesime Taaviga tema rollist, taustast ja huvidest.

Alustuseks räägi palun meie uuematele liikmetele, mis on sinu Tuleva lugu?

Olen Tuleva tegemistele kaasa elanud juba ajast, mil Tuleva alles asutati ja kogus algkapitali. Aastate jooksul olen saanud panustada mitmel moel: investeerisin algkapitali, olen osalenud rahandusministeeriumi aruteludel, mõtlen kaasa Tuleva aruteluringides, kui ka niisama teavitustöös.

Tuleval on paljude Eesti investorite elus oluline roll. Just hiljuti meenutasin, et enne Tulevat ei arvestanud paljud meist II samba investeeringuid oma varade hulka – lootus sealt oluliselt midagi tulevikus tagasi saada oli üsna väike. Tuleva tulekuga see aga muutus.

Millega oled varem tegelenud? Mis on sellest üle toodav Tulevasse?

Esimest korda puutusin investeerimisega kokku pea 20 aastat tagasi. Sellest ajast alates on investeerimismaailm suuremal või vähemal määral olnud osa minu elust – olgu see siis läbi isiklike kogemuste või teiste inimeste aitamise. Aastate jooksul olen kirjutanud artikleid, teinud koolitusi ja videoid ning kirjutanud investeerimisest ka raamatuid.

Kõige paremini saangi Tulevasse üle tuua oskuse keerulisi teemasid lihtsustada. Samuti on mul suur huvi tuhnida kõikvõimalikes andmetes ja neid analüüsida. Kuigi olen Tuleva tegemisi toetanud juba pikalt, siis nüüd saan veelgi otsesemalt ja mõjusamalt seda teha.

Tuleva investeerimisstrateegia on lihtne: investeerime passiivselt kogu maailma turgu. Mis roll on sinul kui investeeringute spetsialistil?

Kuigi Tuleva investeerimisstrateegia on passiivne, liigub fondides nii vara kui raha pidevalt sisse ja välja – keegi teeb palgast fondi sissemakse, keegi saab regulaarseid pensioni väljamakseid. Et kogujate raha oleks õigel ajal investeeritud või kättesaadav, tuleb fondi sees teha vajalikke tehinguid: suunata laekuv raha indeksfondidesse ja hoida väljamakseteks vajalik osa likviidsena. Seega on oluline omada igapäevast ülevaadet fondides toimuvast ja vastavalt tegutseda.

Tuleva ei vali küll üksikuid aktsiaid, ent ka passiivne investeerimine käib läbi indeksfondide. Seega tuleb uurida ja analüüsida nii kasutusel olevaid kui ka alternatiivseid võimalusi ning teha võimalikult häid valikuid lähtuvalt meie seatud eesmärkidest.

Täna veel ei saa kogu investeerimistegevust ja vajalikku aruandlust automatiivselt ära teha, kuid ehk on see tulevikus võimalik. Üks osa minu rollist ongi aidata ka sellele kaasa.

Kuidas sa ise investeerid?

Kuigi vanast ajast ja halbadest harjumustest on minu portfellis ka aktiivseid investeeringuid, siis tegelikult olen aastatega liikunud järjest enam passiivse investeerimise suunas. Ideaalis tahan, et suurem osa portfellist oleks paigutatud globaalselt hajutatud indeksfondidesse – nii saan teenida aja- ja närvikuluga korrigeeritult maksimaalselt head tootlust.

Mis on sinu arvates üks tähtis asi, mida Tuleva saaks veel paremini teha või mida peaks Eestis laiemalt muutma?

Suur osa II samba varadest on endiselt kallite tasude ja kehva tootlusega aktiivselt juhitud fondides. Tuleva koos oma liikmetega saab aidata ka neil kogujatel madalate tasude ja paremate tulemusteni jõuda.

Kui saaksid endale jätta alles ainult ühe raamatu, mis see oleks?

Kuna mul on kergeloomuline raamatute sõltuvus, siis on väga raske piirduda vaid ühega. Aga ilmselt näiteks Ryan Holiday „The Daily Stoic” – sealt saaks siis iga päev ühe väikese lõigu mõtiskluseks lugeda ja taaslugeda.

Sisulooja Kätrin Pärna jagab oma investeerimisteekonna suurimat õppetundi

Kätrin Pärna on tavaline noor inimene, kes hakkas vaatamata väikesele ja ebaregulaarsele sissetulekule säästma juba tudengieas. Neli aastat tagasi alustas ta investeerimisega ning nüüd jagab ka teistele oma Instagrami kanalil õppetunde ja teadmisi. Uurisime, kuidas ta investeerimiseni jõudis.

Kuidas algas sinu investeerimisteekond?

Minu investeerimisteekond algas säästmisest. Ülikooli ajal pidin võimalikult säästlikult hakkama saama. Esimese täiskohaga töö sain kohe pärast ülikooli ning seejärel jätkasin samasugust säästlikku eluviisi – 1000-eurose palga juures säästsin keskmiselt 400–500 eurot kuus.

Kuna esimese tööl oldud aasta lõpuks olin kogunud üle 4000 euro, hakkas mul tekkima ka suurem huvi investeerimise ja oma kodu ostmise vastu. Minu esimesed investeeringud olid üsna suvaliselt ostetud Balti börsi üksikaktsiad (Tallinna Sadam, Tallink).

Mis nipiga õnnestus sul juba tudengieas säästa?

Kuna minu igakuine sissetulek oli tol ajal ebaregulaarne, siis ei teadnud ma kunagi, mis summaga pean igal kuul hakkama saama. Seetõttu hoidusin üleliigsest kulutamisest ja panin raha kõrvale, et vajadusel keerulisemal kuul säästudest võtta.

Missuguseid õppetunde oled saanud? Mida teeksid nüüd teisiti?

Üks suurim õppetund on ikkagi see, et kellegi teise soovituse peale ei tasu hakata üksikaktsiaid kokku ostma, mida mina oma investeerimise algusaegadel tegin.

Kui ma aga praegu investeerimisega alustaksin, siis suurendaksin kas oma II samba sissemakset senise 2% pealt 6% peale brutopalgast või paneksin III samba täis* . Need on lihtsalt kõige maksusoodsamad võimalused.

Kummast alustada, sõltub juba inimesest, sest III sammas on küll raha väljavõtmise osas paindlikum, aga nõuab oluliselt rohkem enesedistsipliini. II sambaga on lihtsam, sest igal kuul läheb automaatselt väike summa palgast juba enne pangakontole jõudmist tuleviku heaks kasvama.

Ja alles kolmanda sammuna, kui pensionisammaste võimalused on maksimaalselt kasutatud, vaataksin mõne globaalse ulatusega indeksfondi poole.

Oled noor ja pensionieani on sul veel mitukümmend aastat aega. Miks sa kasutad pensionisambaid oma portfelli osana ja mida sobiva fondi valikul silmas pidasid?

Need on kõige maksuefektiivsemad. Näiteks mulle meeldib mõelda III samba iga-aastasest tulumaksu tagastusest kui 20% garanteeritud tootlusest, mida ise järgi teha on keeruline. Ja muidugi on suur pluss ka see, et III sambasse investeeritud raha võib igal hetkel (sh ka osade kaupa) soovi korral välja võtta. Ideaalis ma sammastesse pandud raha enne pensionit küll ei puuduks, aga teadmine, et saan seda vajadusel ka varem kasutada, pakub kindlustunnet.

Sobiva II ja III samba pensionifondi valikul jälgisin eelkõige, et sellel oleksid madalad tasud (alla 0,5%) ja need oleksid passiivselt juhitud fondid (ehk indeksfond).

Aga miks oled valinud just Tuleva?

Mulle meeldib väga Tuleva olemus. Tuleva võtab selle ise hästi oma kodulehel kokku: „Tuleva ei ole tavaline teenusepakkuja. Tuleva omanikud on pensionikogujad ise, kes otsustasid pankadest vahemehed kõrvale jätta ja käivitada sellised pensionifondid, kus nad ise raha koguda tahaksid.”

Ma arvan, et lisaks madalatele tasudele on see üks oluline põhjus, miks mulle Tuleva meeldib: ma tean, et mulle ei üritata maha müüa või peale suruda midagi, millest ma ise täpselt aru ei saa. Ma julgen Tulevas oma pensionivara koguda, sest ma tean, et eesmärk ei ole minu pealt suurt kasumit teenida, vaid mu vara hoida ja kasvatada.

Mis ajendil hakkasid jagama investeerimisteadmisi oma Instagramis?

Mulle endale meeldib väga investeerimisega tegeleda, lugeda selleteemalisi raamatuid ja kuulata podcast’e. Ja ma näen, et tulevikus võiks see olla valdkond, millega tegelen ka tööalaselt.

Samuti on minu jaoks turundus (sh sisuloome) teine huvipakkuv valdkond ja seetõttu oli Instagramis tegutsemine heaks lahenduseks, kuidas need kaks huvi kokku panna.

Ja niimoodi Instagramis investeerimisteadmisi jagades õpin ka ise kiiremini ning ühtlasi saan selle käigus teisi aidata.

Missuguseid eksiarvamusi investeerimise kohta oled oma jälgijate hulgas või laiemalt tutvusringkonnas näinud levivat?

Võib-olla see, mida ma ka ise alguses tegin, et investeerimisega alustades ostetakse indeksfondide asemel üksikaktsiaid ja loodetakse suurele tootlusele. Aga on ju teada, et isegi elukutselised fondijuhid tihti ebaõnnestuvad turuindeksi tootluse ületamisel. Ehk loota, et alles investeerimisega alustaja, kes teeb seda oma põhitöö kõrvalt, suudab õigeid aktsiavalikuid teha ja indeksfondide tootlust ületada, on väga väikese tõenäosusega.

* Väljend “III sammas täis” tähendab, et teed sinna sissemakseid 15% oma aastasest brutosissetulekust või kuni 6000 eurot. See annab suurima maksuvõidu. Arvutamisel on abiks Tuleva kalkulaator.

Kui soovid olla Kätrin Pärna tegemistega kursis, siis jälgi tema Instagrami kanalit @katrininvesteerib.

Jaak Roosaare, Miljonineiu ja Tõnu Pekk: kuidas jõuda pensionisammastega miljonini?

Pension kõlab paljudele igava teemana. Pensionisambad võiks aga enda jaoks mõtestada ümber investeerimisvõimalusteks, millega saab üsna väikese pingutusega koguda endale kasvõi miljon eurot.

Investor ja õpetaja Miljonineiu on aidanud sadadel noortel teha esimesi samme raha kogumisel ja investeerimisel. Tuleva fondijuht Tõnu Pekk ja Tuleva nõukogu liige Jaak Roosaare vastavad Miljonineiu küsimustele pensionisammaste teemal.

Miljonineiu: Oletame, et olen tööturule suunduv noor ega tea pensionist mitte midagi, kuid olen kuulnud, et teise ja kolmandasse pensionisambasse tuleks raha koguda. Mida teine ja kolmas sammas endast kujutavad?

Tõnu: Alustaksin sellest, et ilmselt paljudele ei ole pensionisambad kõige põnevam teema, mida uurida. Meilt Jaaguga on ka seda korduvalt küsitud, kui me Tuleva kaheksa aastat tagasi asutasime: mis värk see on, et tuhanded ärksad inimesed tulid kokku et asutada Tuleva ühistu ja hakata tegelema maailma kõige igavama asjaga: pensioniga?!

Sellepärast, et kui teine ja kolmas sammas tõesti hästi tööle panna, on need väga kavalad tööriistad investeerimiseks.

Ehk siis esimene asi, mida teisest ja kolmandast sambast teada: neil on vähe pistmist pensioniga, aga väga palju pistmist hoopis investeerimisega ehk kuidas investeerida nii, et võimalikult väikese pingutusega koguda endale miljon eurot.

Võtame näiteks Laura, kes on 25-aastane. Ta käib tööl ja teenib täna 1900 eurot kuus brutopalka. Laura portfell on lihtne. Esiteks, Laura palgast läheb 6% automaatselt teise sambasse. Oma 67. sünnipäevaks kogub Laura niiviisi umbes 300 000 eurot. Teiseks, Laura kasutab ära kogu kolmanda samba maksusoodustuse ja paneb kolmanda samba fondi iga kuu 15% oma brutopalgast. Sellega kogub ta veel 700 000 eurot juurde. Ja ongi miljon koos, ilma et ta oleks pidanud igapäevaselt investeerimise peale aega kulutama. (1) Kui sinu palk on poole väiksem või vanuse poolest aega poole vähem, on realistlik koguda umbes pool miljonit. Kui palk aga suurem, saad koguda rohkem.

Miljonineiu: Kust ma tean, mis fondi ma raha kogun?

Tõnu: Üks maailma edukamaid investoreid Warren Buffett on öelnud, et investeerimisel edu saavutamiseks ei ole tegelikult palju vaja. Piisab sellest, et teed paar asja enam-vähem õigesti – eeldusel et sa väga palju asju valesti ei tee. Teise samba puhul on üks levinumaid vigu jätta see unarusse. Õnneks on seda lihtne parandada. Alusta sellest, et logi sisse Tuleva lehel või oma internetipangas ja vaata järgi, mis fondi sa praegu valinud oled ja kui palju raha on sulle juba kogunenud.

Miljonineiu: Kuidas ma tean, missugune teise ja kolmanda samba fond mulle tegelikult sobib?

Tõnu: Minu meelest võiksid oma pensionifondi valides silmas pidada kolme asja.

1. Tee selgeks, mis on fondi nimi. Pankadel on enamasti palju eri fonde – mõned neist on head, teised mitte. Näiteks, kui sa kogud Swedbanki pensionifondis 1980-89 sündinutele ja oled näinud reklaame, et Swedbankil on madalad tasud, ei tähenda see, et sinu fondi tasud oleksid madalad.

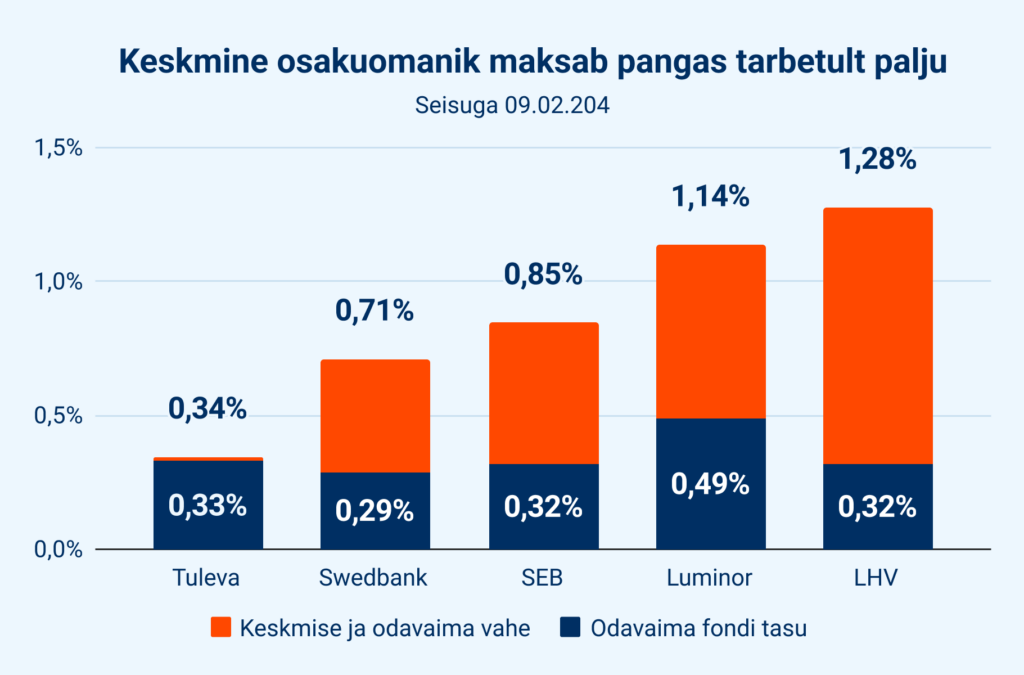

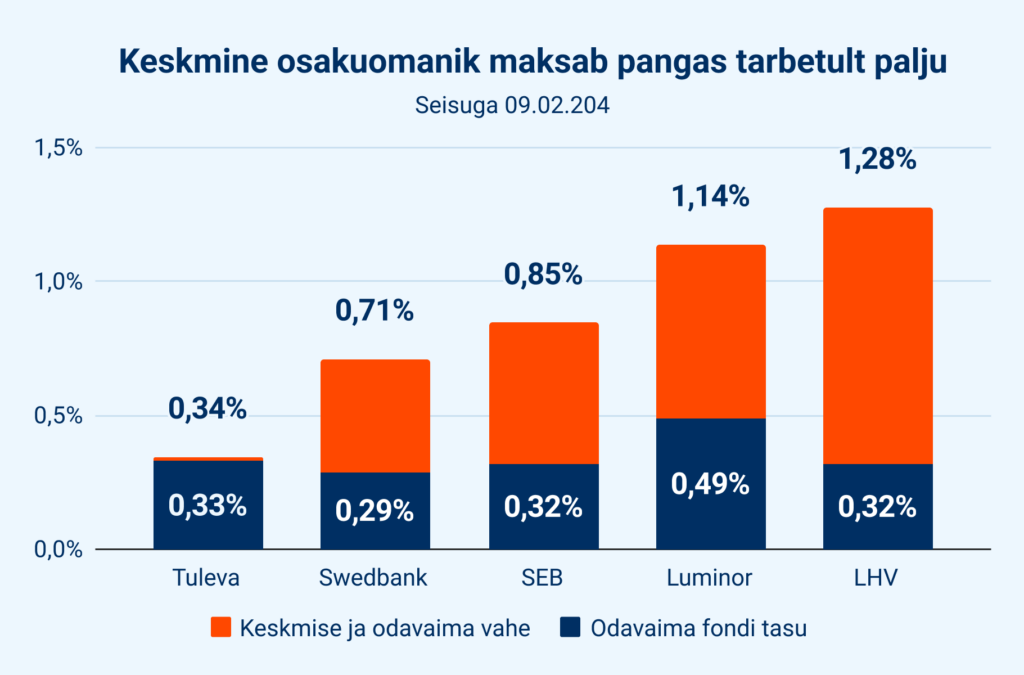

Graafikul on teise ja kolmanda samba pensionifondide keskmised tasud fondivalitsejate kaupa. Allikas: Pensionikeskus (seisuga 09.02.2024).

2. Vaata järgi, kui palju pead oma tootlusest igal aastal ära maksma tasudeks. Jällegi, ära lase ennast eksitada sellest, et fondi tasud tunduvad pealtnäha pisike protsent. Aja jooksul on sellel märkimisväärne mõju.

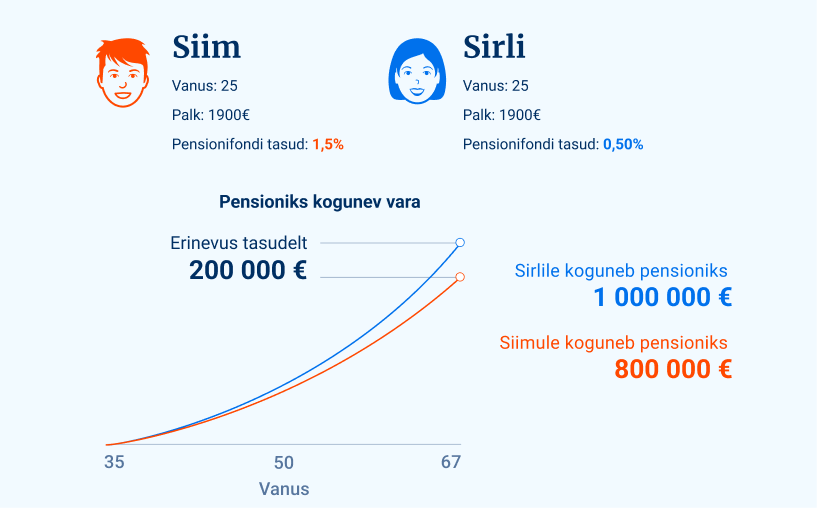

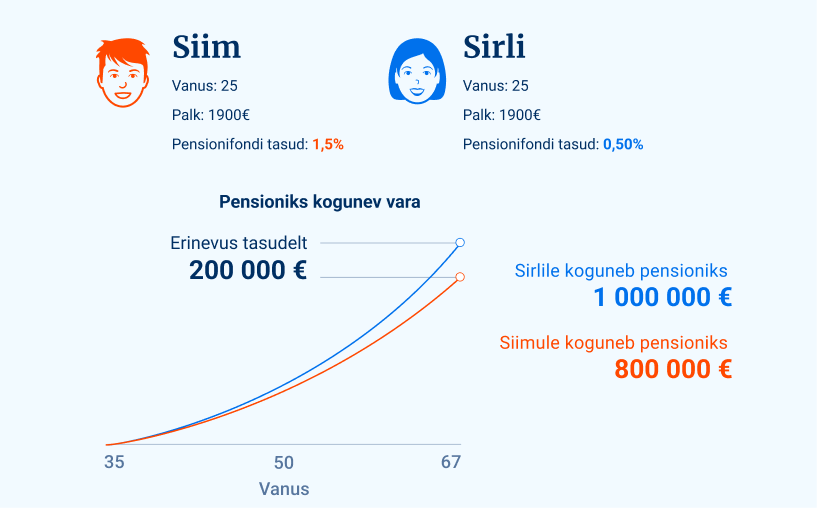

Toon ühe näite. Laural on sõber Siim. Laura teise ja kolmanda samba pensionifondides kulub tasudeks 0,5% protsenti Laura varast aastas. Siimu fondide valitseja ampsab aga jooksvateks tasudeks igal aastal 1,5% Siimu varast. Kõik muu on sama. Pealtnäha tühine erinevus tasudes tähendab, et selleks ajaks, kui Laura miljoni kokku saab, on Siim jõudnud koguda ainult 800 000 eurot. Makstes pankadest vahendajatele poole protsendi asemel poolteist protsenti aastas, kulub Siimul aastate jooksul tasudele lausa kokku 200 000 eurot rohkem.

3. Vaata Tuleva lehel sisselogides, kui palju oled seni oma pensionisammastes tootlust teeninud. Ja tähtis on vaadata oma konto pikaajalist tootlust aasta baasil, mitte pimesi uskuda kaubanduskeskuste müügimehi või reklaame. Samuti võrdle tootlust ka maailmaturu ja inflatsiooniga.

Täie kindlusega ei saa keegi ennustada, missuguses fondis kasvaks raha kõige rohkem. Andmeanalüüs näitab: see, et üks või teine fond on mingil perioodil minevikus saanud keskmisest parema tootluse, ei anna mitte mingisugust kindlust, et edu jätkub ka tulevikus. Küll aga on kindel, et mida kõrgemad on fondi tasud, seda viletsamat tootlust on investoril oodata.

Miljonineiu: Jaak, missugused on sinu soovitused, et pensionisambad enda jaoks hästi tööle panna?

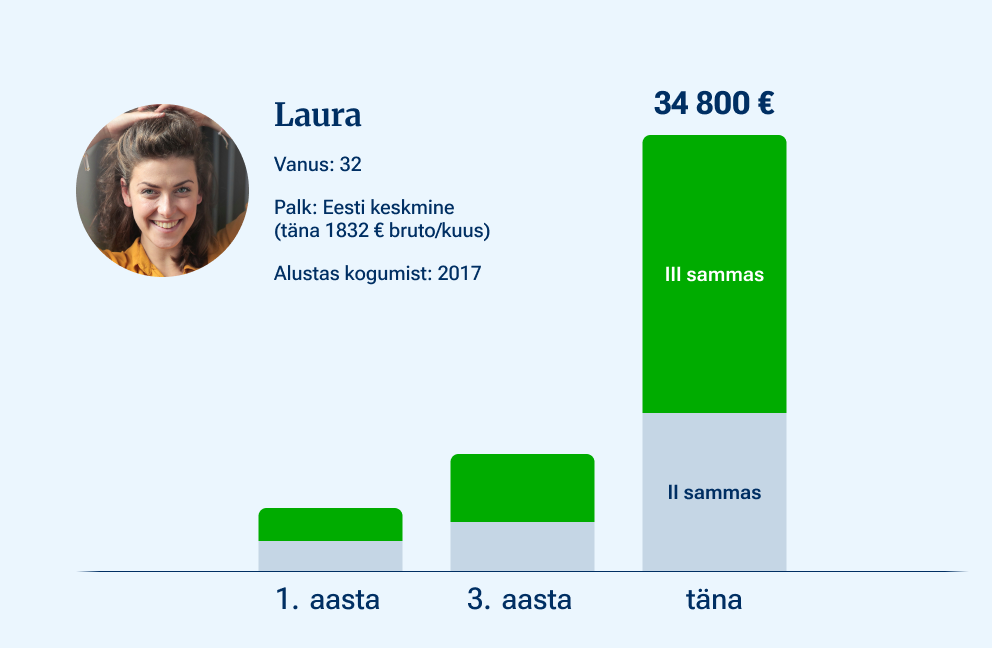

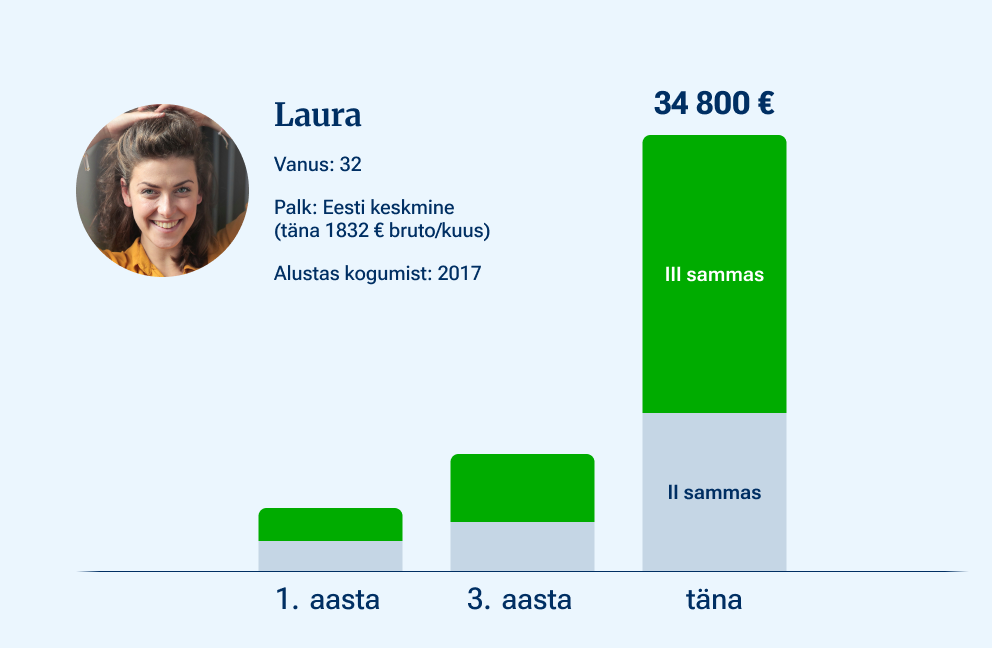

Jaak: Kõige tähtsam on see, et sa üldse koguksid teises ja kolmandas sambas. Ma ei ole kunagi teeninud eriti suurt palka, aga sellegipoolest tegin juba mitu aastat tagasi kolmanda samba ära ja igal kuul läheb sinna püsimaksega paarsada eurot. Isegi mind natuke üllatas, kui suure summa võib juba mõne aastaga selline automaatne kogumine tekitada.

Olen Tõnuga nõus, et enamikele sobib madalate tasudega passiivne indeksfond, mis investeerib maailma suurimate ettevõtete aktsiatesse. Kuigi indeksfonde pakuvad ka pangad, siis mina olen valinud Tuleva, sest Tuleval on ainult head fondid ning Tuleva on fondide tasusid ka järjepidevalt langetanud. Praegu kogub Tulevas üle 70 000 Eesti inimese ning kogujate arvu suurenemisel saab tasusid langetada veelgi.

Viimaks panen südamele, et tee lihtsalt üks kord ära hea fondivalik ja siis ära rohkem neid näpi. Pidevalt fonde vahetades ja turgu ajastada püüdes võid lõpuks saada hoopis kõige kehvema tootluse.

Miljonineiu: Nüüd on toimunud teise sambaga üks muudatus ning endise 2% asemel saab sinna koguda oma brutopalgast ka 4% või 6%. Mis kasu võib sissemakse tõstmisest saada?

Tõnu: Investeerimisel on üks põhitõdesid see, et eelisjärjekorras tuleb maksimaalselt ära kasutada maksusoodustused. Kuna teise samba maksetelt ei tasuta tulumaksu, annab teise samba sissemaksete suurendamine kohe tulumaksu võidu. Kui suunad 2% asemel nüüd 6% teise sambasse, siis tööandja saadab sinu pensionikontole mitte ainult 6% netopalgast, vaid ka sellelt kinnipeetud tulumaksu. Ehk siis kohe veerand sulle lisaks juurde.

2-4-6 sissemakse suurendamise kalkulaatori abil saad arvutada, kui palju võidad 2025. a tulumaksureformi ja II samba sissemakse suurendamisega: Igatahes on tulevane sina tänulik iga pensioniks kogutud euro eest.

Miljonineiu: Kuidas ma saan teise samba maksumäära muuta ja millal peaksin seda tegema?

Jaak: avalduse saad teha nüüd ja kohe näiteks Tuleva lehel ning see võtab vaid paar minutit. Kuigi see hakkab kehtima alles järgmise aasta 1. jaanuarist, soovitan teha avalduse juba praegu ära – muidu võib muu elu kõrval see lihtsalt ununeda.

- Laura näites on tehtud mõned lihtsad eeldused: Laura brutopalk tõuseb keskmiselt 3% aastas; Laura teeb teise ja kolmandasse sambasse sissemakseid järjekindlalt iga kuu; Laura pensionifondid investeerivad kogu raha aktsiatesse ja kulutavad Laura rahast tasudeks vähem kui pool protsenti aastas. Loe lähemalt, miks see tähtis on.