LHV nõukogu liige Andres Viisemann leidis nädalavahetuse Jaapanis aega vestelda Tuleva asutaja Tõnu Pekiga meili teel Eesti pensionikogumisest ning indeksifondidest. Seejuures pidasid Tõnu ja Andres maha vaidluse selle üle, kas LHV on suutnud toota parema või halvema tulemuse võrreldes indeksifondidega.

![]() Tõnu: Tuleva asutajad mäletavad, et LHV alustas indeksifondide lubadusega, hiljem muutus aktiivse juhtimise fänniks – miks nii?

Tõnu: Tuleva asutajad mäletavad, et LHV alustas indeksifondide lubadusega, hiljem muutus aktiivse juhtimise fänniks – miks nii?

![]() Andres: 2002. aastal indeksfondidega alustamiseks oli kaks põhjust. Esiteks olid pensionifondide mahud esialgu väga väikesed ning indeksfondide ostmine oli kõige odavam viis väikeste mahtude juures väärtpaberiturgudel osaleda. Teiseks põhjuseks, miks me indekseerijatena alustasime, oli see, et indeksfondide kasutamine tegi võimalikuks illustreerida, milline oleks olnud meie pensionifondide tootlus minevikus. Olukorras, kus meil endal ajalugu puudus, andis see kliendile mingigi ajaloolise perspektiivi fondi oodatava tootluse ja riski osas. Lisaks uskusin ma sel ajal, et indekseerimine võis olla eelmise sajandi üks suuremaid finantsinnovatsioone.

Andres: 2002. aastal indeksfondidega alustamiseks oli kaks põhjust. Esiteks olid pensionifondide mahud esialgu väga väikesed ning indeksfondide ostmine oli kõige odavam viis väikeste mahtude juures väärtpaberiturgudel osaleda. Teiseks põhjuseks, miks me indekseerijatena alustasime, oli see, et indeksfondide kasutamine tegi võimalikuks illustreerida, milline oleks olnud meie pensionifondide tootlus minevikus. Olukorras, kus meil endal ajalugu puudus, andis see kliendile mingigi ajaloolise perspektiivi fondi oodatava tootluse ja riski osas. Lisaks uskusin ma sel ajal, et indekseerimine võis olla eelmise sajandi üks suuremaid finantsinnovatsioone.

Asjaga praktiliselt tegeledes hakkas aga süvenema veendumus, et indeksid sobivad eelkõige suurtele ja kõige likviidsematele turgudele investeerimiseks. Arenevatel turgudel hakkasime peatselt kasutama aktiivselt juhitud fonde, kuna nende tootlus oli indeksitest parem. Juba definitsiooni järgi peaks nn. vähem efektiivsel turul olema võimalik kergemini leida võitjaid ja vältida kaotajaid kui efektiivsel turul.

Ma kasutan endiselt mõningal määral indeksfonde, kuid teisel otstarbel. Pigem taktikaliste otsuste elluviimiseks. Ma kahtlustan, et indekseerimisel on ka varjuküljed, mis peegeldub selles, et analüüsi tehakse vähem ning investoritel on tekkinud võltsturvalisus – kiirust lisatakse siis, kui peaks hoopis hoogu maha võtma.

Indeksfondid sobivad suurepäraselt neile, kes teavad, millisele turule ja miks nad soovivad investeerida.

Ausalt öeldes ei ole ma kunagi hinnanud oma investeerimistegevust skaalal aktiivne-passiivne. Ma ei võistle indeksitega. Ma püüan klientide vara säilitada ja siis inflatsiooni lüüa. See ei ole sugugi lihtne, kuid siiani olen sellega hakkama saanud.

![]() Tõnu: Miks LHV fondid on paremad kui Vanguard näiteks? Meie arvutused näitavad täna, et Eesti pensionisüsteem oleks oluliselt paremat tootlust andnud Vanguardis kui LHV-s, olgugi, et LHV L fondi investeerides oleks keskmine Eesti investor saanud keskmiselt parema tulemuse.

Tõnu: Miks LHV fondid on paremad kui Vanguard näiteks? Meie arvutused näitavad täna, et Eesti pensionisüsteem oleks oluliselt paremat tootlust andnud Vanguardis kui LHV-s, olgugi, et LHV L fondi investeerides oleks keskmine Eesti investor saanud keskmiselt parema tulemuse.

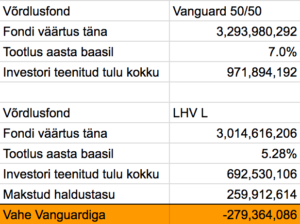

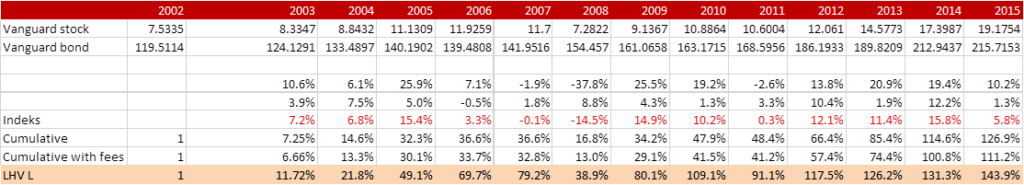

![]() Andres: Minu kolleegide arvutused näitavad, et alates pensionifondide loomisest kuni 2015. aasta lõpuni on LHV pensionifondid edestanud Vanguardi võlakirja ja aktsiafondist koostatud portfelli. LHV Pensionifond L on selle ajaga tõusnud 143.9% (pärast teenustasude mahaarvamist) ning Vanguardi kahest indeksfondist koostatud portfell 126.9%. Kui Vanguardi kahest fondist koostatud portfellist oleks maha arvestatud ka iga-aastane teenustasu 0.55%, siis oleks olnud tootlus 111.2%.

Andres: Minu kolleegide arvutused näitavad, et alates pensionifondide loomisest kuni 2015. aasta lõpuni on LHV pensionifondid edestanud Vanguardi võlakirja ja aktsiafondist koostatud portfelli. LHV Pensionifond L on selle ajaga tõusnud 143.9% (pärast teenustasude mahaarvamist) ning Vanguardi kahest indeksfondist koostatud portfell 126.9%. Kui Vanguardi kahest fondist koostatud portfellist oleks maha arvestatud ka iga-aastane teenustasu 0.55%, siis oleks olnud tootlus 111.2%.

Meil on erinevad strateegiad. Ma arvan, et on liigselt lihtsustav väita, et üks strateegia on parem kui teine. Perioodil 2002 kuni 2015 pakkus minu juhitud fond kõrgemat tootlust madalama riskiga. Kindlasti on lühemaid perioode selle aja sees, mil ma jäin Vanguardile alla.

![]() Tõnu: Me vaatame asja pensionikoguja seisukohast ja arvutame tulumäärasid, mida investor erinevates fondides saanud on. Võrdleme seda tootlusega, mida ta oleks saanud siis, kui just nendel samadel päevadel raha hoopis Vanguardi oleks pannud.

Tõnu: Me vaatame asja pensionikoguja seisukohast ja arvutame tulumäärasid, mida investor erinevates fondides saanud on. Võrdleme seda tootlusega, mida ta oleks saanud siis, kui just nendel samadel päevadel raha hoopis Vanguardi oleks pannud.

Huvitav on tõesti, et kui muidu jäävad Eesti pensionifondid igas ajaperioodis indeksile alla, siis LHV jääb alla ainult rahavoogudega kaalutud tootluses. Ehk siis selles, mida reaalne investor saanud oleks.

Sina oled mõõtnud, kui palju esimene investor, kes 2002.a. sügisel oma 1000 eurot sinu kätte andis, on teeninud. Mina olen mõõtnud reaalse investori tootlust mõlemas fondis nende jaoks, kes on 14 aastat rohkem või vähem regulaarseid makseid sinna fondi saatnud. See, et selle numbri teadasaamiseks, kui palju ma teenisin võrdluses turuga, on vajalik exceli hea tundmine, on ka üks Eesti pensionisüsteemi puudujääke. See number võiks olla minu pensionikonto esilehel ja ma ei peaks midagi arvutama.

Tõnu tabel.

![]() Andres: Mul on väga hea meel, et me otsime koos vastuseid. Aga vastus/tõde sõltub püstitatud küsimusest. Kui küsimuse püstitus on, kas LHV pensionifondi L fondijuht on suutnud ületada Vanguardi indeksfondidest koostatud portfelli tootlust (millest on maha arvatud teenustasu 0.55%), siis vastus on – jah kindlasti on. LHV Pensionifondi L tootlus perioodil 2003 kuni 2016 mai on olnud 147,9% ning Vanguardi portfellil 114.3%. LHV pensionifond L on neljateistkümnest perioodis kümnel ületanud Vanguardi fondidest moodustatud portfelli tootlust. (numbrid erinevad vastuste tekstis olevatest, kuna lisasin ka 2016 aasta esimesed viis kuud)

Andres: Mul on väga hea meel, et me otsime koos vastuseid. Aga vastus/tõde sõltub püstitatud küsimusest. Kui küsimuse püstitus on, kas LHV pensionifondi L fondijuht on suutnud ületada Vanguardi indeksfondidest koostatud portfelli tootlust (millest on maha arvatud teenustasu 0.55%), siis vastus on – jah kindlasti on. LHV Pensionifondi L tootlus perioodil 2003 kuni 2016 mai on olnud 147,9% ning Vanguardi portfellil 114.3%. LHV pensionifond L on neljateistkümnest perioodis kümnel ületanud Vanguardi fondidest moodustatud portfelli tootlust. (numbrid erinevad vastuste tekstis olevatest, kuna lisasin ka 2016 aasta esimesed viis kuud)

Vastus küsimusele kumb investeerimisstrateegia oleks andnud konkreetsele pensionikogujale parema tulemuse, sõltub sellest, millal ja kui palju antud pensionikoguja fondi investeeris.

Selge on see, et kui viimastel perioodidel on fondis rohkem raha, siis on ka viimaste perioodide tootlusel suurem kaal. Aga kas selle alusel saab anda hinnangut investeerimistrateegiale ja fondijuhile?

2002 oli eesti keskmine palk 393 eurot ja 2015 oli 1065 eurot. Seega keskmine sissemakse on märgatavalt suurenenud, mis lisab kaalu viimastele sissemaksetele. Kas see, kuna ja kui palju raha fondi sisse maksti, annab alust teha järeldusi tuleviku oodatavate tootluste suhtes? Reeglina kasutatakse fondijuhtide võrdlemiseks ajaga kaalutud tootlusi, mitte rahaga kaalutud tootlusi.

![]()

Tõnu: Millal LHV enda indeksipõhine fond tehakse?

![]() Andres: Realistlik on september või oktoober 2016. Püüame tegutseda nii kiiresti, et juba järgmisel osakute vahetamise perioodil saaksid pensionikogujad uude fondi investeerida. Lisaks teise samba fondile plaanime teha ka vabatahtliku pensionifondi. Mõlema fondi haldustasu saab olema 0.5%.

Andres: Realistlik on september või oktoober 2016. Püüame tegutseda nii kiiresti, et juba järgmisel osakute vahetamise perioodil saaksid pensionikogujad uude fondi investeerida. Lisaks teise samba fondile plaanime teha ka vabatahtliku pensionifondi. Mõlema fondi haldustasu saab olema 0.5%.

![]()

Tõnu: Kas poleks parem, kui pensionifondi valitseja võtaks ainult edukustasu?

![]() Andres: Investorina arvan, et vähemalt likviidsetesse väärtpaberitesse investeerides ei ole edukustasu reeglina põhjendatud. Sageli annab see varahaldurile vale motivatsiooni võtta liigselt riski. Kui fondi väärtus tõuseb, siis ta teenib korralikult. Kui fondi väärtus kukub, siis võib juhtuda, et fondijuht jalutab lihtsalt minema, muud tööd tegema, kuna tal pole selle fondiga enam niipea võimalik tulu teenida. Seda oli näha 2008. aastal, kui mitmed hedge-fondid tagastasid klientidele raha, kuid alustasid peatselt uue fondiga – parem alustada nullist, kui ennast august välja kaevata.

Andres: Investorina arvan, et vähemalt likviidsetesse väärtpaberitesse investeerides ei ole edukustasu reeglina põhjendatud. Sageli annab see varahaldurile vale motivatsiooni võtta liigselt riski. Kui fondi väärtus tõuseb, siis ta teenib korralikult. Kui fondi väärtus kukub, siis võib juhtuda, et fondijuht jalutab lihtsalt minema, muud tööd tegema, kuna tal pole selle fondiga enam niipea võimalik tulu teenida. Seda oli näha 2008. aastal, kui mitmed hedge-fondid tagastasid klientidele raha, kuid alustasid peatselt uue fondiga – parem alustada nullist, kui ennast august välja kaevata.

Edukustasu on ebasümmeetriline lahendus, kus klient loovutab osa kasumist, kuid kannab kogu kahjumi. Edukustasu on õigustatud erakapitali ja kinnisvarafondide puhul, kus fondijuht ei ole pelgalt finantsinvestor, vaid mängib ettevõtte igapäevases tegevuses olulist rolli.

Fondijuhina mulle edukustasu meeldiks. Sellele vaatamata pole ma pidanud kunagi õigeks seda võtta.

![]()

Tõnu: Milline võiks olla mõistlik pensionifondide hulk Eestis?

![]() Andres: Võiks olla selline arv fonde, et suurem osa pensionikogujaid leiaksid endale sobiva investeerimisstrateegia. See suurendaks usaldust kogu süsteemi vastu. Täna on kahjuks mitmed pensionifondid üksteisega väga sarnased. Ei ole küll indeksfonde, kuid mitmed fondid sarnanevad oma sisult indeksitele. See tuleb suuresti nn. benchmarkimisest, võrdlemisest indeksitega. Kui kõik seda teevad, siis kasvab ka oht, et fondid muutuvadki väga sarnasteks. Ma arvan, et see on üks suuremaid needuseid, mis rõhub varahalduse sektorit.

Andres: Võiks olla selline arv fonde, et suurem osa pensionikogujaid leiaksid endale sobiva investeerimisstrateegia. See suurendaks usaldust kogu süsteemi vastu. Täna on kahjuks mitmed pensionifondid üksteisega väga sarnased. Ei ole küll indeksfonde, kuid mitmed fondid sarnanevad oma sisult indeksitele. See tuleb suuresti nn. benchmarkimisest, võrdlemisest indeksitega. Kui kõik seda teevad, siis kasvab ka oht, et fondid muutuvadki väga sarnasteks. Ma arvan, et see on üks suuremaid needuseid, mis rõhub varahalduse sektorit.

![]() Tõnu: Fondivalitseja eesmärk on pakkuda kliendile parimat tootlust kokku lepitud riskitasemel, aga indeksifond ja aktiivselt juhtud fond on oma olemuselt kaks vastandlikku äärmust. Kumba fondi LHV oma kliendile soovitaks ja miks?

Tõnu: Fondivalitseja eesmärk on pakkuda kliendile parimat tootlust kokku lepitud riskitasemel, aga indeksifond ja aktiivselt juhtud fond on oma olemuselt kaks vastandlikku äärmust. Kumba fondi LHV oma kliendile soovitaks ja miks?

![]() Andres: Mina kirjeldaks passiivset juhtimist pigem kui nullpunkti, mitte äärmust. Aktiivselt on võimalik juhtida väga mitmel moel. Kaks aktiivselt juhitud fondi võivad olla üksteise vastandid. Passiivne juhtimine asub siis selle telje keskel. Probleem on pigem selles, et enamus aktiivselt juhitud fonde ei erine oluliselt indeksfondidest.

Andres: Mina kirjeldaks passiivset juhtimist pigem kui nullpunkti, mitte äärmust. Aktiivselt on võimalik juhtida väga mitmel moel. Kaks aktiivselt juhitud fondi võivad olla üksteise vastandid. Passiivne juhtimine asub siis selle telje keskel. Probleem on pigem selles, et enamus aktiivselt juhitud fonde ei erine oluliselt indeksfondidest.

Mina ei paku oma klientidele nn. kokkulepitud riskitasemetega fonde. Ma arvan, et suurem osa minu klientidest ei oska kirjeldada riskitaset, mida nad tahavad. Nad tahavad teenida siis, kui turud üles lähevad, kuid ei soovi kaotada. Ma kaldun arvama, et enamus neist ei oleks õnnelikud teadmisega, et nemad kaotasid 10%, aga võrdlusindeks kukkus 20%.

LHV juhib viie erineva riskitasemega kohustuslikku pensionifondi. Kõige konservatiivsema fondi riskitaset püüan hoida võimalikult madalal. Teiste fondide riskitasemeid korrigeerin ma vastavalt investeerimiskeskkonnale. Kui investeerimiseks on paremad ajad, siis ma lisan riski, kui on halvemad ajad, siis ma vähendan riski.

LHV fondide investeerimisstrateegia on orienteeritud eelkõige klientide vara kaitsmisele, mitte kokkulepitud riskitaseme säilitamisele sõltumata turuolukorrast.

Mis puudutab indeksfondi, siis ma eeldan, et klient teab ise, miks ta selle valib. Mõnele on argumendiks madalad tasud. Mõni ostab pikaajaliseks hoidmiseks, teine turu ajastamiseks. Keegi võib-olla jõuab järeldusele, et kombineerides oma portfellis indeksfondi minu poolt juhitud strateegiaga on võimalik saada parem riskide hajutamine.

Ma näen, et indeksfond aitab täiendada LHV pensionifondide valikut. 2014. aastal ja 2015. aasta alguses oli kliente, kes lahkusid LHV-st sellepärast, et mina vähendasin LHV fondides riski, siis kuid nemad soovisid just rohkem riski võtta. Ma arvan, et oleks küüniline, kui mina ise samaaegselt ühes fondis alandan riski, teises aga suurendan. Seetõttu sobib indeksfond kenasti meie pakkumisse.

Ma kardan, et mõnel fondihalduril võib olla raske indeksfondi oma valikusse lisada, kuna siis on tal raske põhjendada, miks ühel fondil on kõrgem tasu kui teisel, samas kui fondide portfellid on väga sarnased. Meil seda probleemi ei ole.

![]()

Tõnu: Kas fondist väljumistasu 1% on Eestis üldse millegagi õigustatud, ei kaasne ju sellega mingeid tehnilisi kulusid?

![]() Andres: Sama fondivalitseja juures on olnud alati võimalik fonde ilma teenustasudeta vahetada. Õigem oleks öelda, et ühe fondihalduri juurest teise juurde minemine on tasuline.

Andres: Sama fondivalitseja juures on olnud alati võimalik fonde ilma teenustasudeta vahetada. Õigem oleks öelda, et ühe fondihalduri juurest teise juurde minemine on tasuline.

Ma kahtlustan (ei tea kindlalt), et pensionisüsteemi loomisel tehti väljumistasu selleks, et demotiveerida kliente kergekäeliselt fonde vahetama. Algselt sai ju ka fondi ainult üks kord aastas vahetada. Kui kliendid vahetaksid fonde väga sageli, siis fondihaldurid kardaksid üksteisest erineda ja seetõttu teeksid sarnaseid otsuseid. See tähendab, et fondid muutuksid omavahel väga sarnaseks. Kui klient tahab kõrgemat või madalamat riski, siis saab ta seda sama fondihalduri juures ilma kuludeta teha. Kui ta aga tahab minna teise halduri juurde, siis sellega kaasnevad täiendavad kulud.

Majanduslikult mõtlev inimene ei peaks võrdlema väljumistasu minevikus teenitud tuluga. Õigem oleks võrrelda väljumistasu sellega, kui palju erineb olemasoleva pensionifondi oodatav tulusus mõne muu pensionifondi oodatavast tulususest. Kui see erinevus on suur, siis oleks mõistlik ka fondi vahetada.

Kas siis, kui investeering on miinuses, ei saagi seda müüa? Või on just vastupidi, kaotuse peaks vastu võtma ja vaatama, kuidas saaks tulu teenida?

Mis puudutab seda, kuidas pensionifondide tulud ja kulud on omavahel seotud, siis Eestis teenib fondihaldur haldustasu fondi juhtimise ja haldamise eest ning võtab lahkumistasu, kui klient lahkub teise halduri juurde (lahkumistasu pole, kui klient on pensionieale lähedal). Lahkumise kui toiminguga tõesti fondihaldurile otseseid kulusid ei kaasne, küll aga võib see oluliselt muuta pensionifondide juhtimise ökonoomikat.

Ma vaatan lahkumistasu ühe elemendina kogu hinnastamismudelis, kus sellel on oluline mõju ka klientide käitumisele. Mõnes vähem reguleeritud eluvaldkonnas eeldaks, et kui toote hind koosneb kahest elemendist ning ühte elementi alandada, siis teine element tõuseb. Lahkumistasude kaotamise mõju erinevatele fondihalduritele on tõenäoliselt erinev.

Lahkumistasu kadumise või alandamisega tõuseksid tõenäoliselt pensionisüsteemis tehtavad müügikulud, kuna kliendid hakkaksid rohkem fonde vahetama. Tuleks küsida, kas see oleks kogu süsteemile kasulik?

Kui peaks valima, kumb on parem, kas lahkumistasu või klientidelt fondivahetuse võimaluse äravõtmine mitmeks aastaks, siis mina valiksin kahest kehvast pigem lahkumistasu.