Passiivselt juhitud pensionifondide tootlus on sel aastal olnud märgatavalt parem kui kordades kõrgema valitsemistasuga aktiivselt juhitavatel fondidel ja vahe on suurem kui tasude erinevus, kirjutas 19. juunil Eesti Päevalehe Ärileht.

Oleks vahva, kui saaksime hõigata: tänu Tuleva liikmetele lõpuks ka Eesti inimesteni jõudnud indeksifondid on juba ennast tõestanud! Tegelikult saamegi, aga mitte kohalike pensionifondide mõne kuu tulemuste põhjal – need ei räägi midagi sellest, kui palju su vara edaspidi kasvada võiks. Õnneks ulatub investeerimisfondide ajalugu maailmas aastakümnetesse ja näitab järjekindlalt, et aktiivselt juhitud fondide pikaajaline tootlus jääb reeglina passiivselt juhitud fondidele alla.

Ajakirjanik Romet Kreek küsis ja Tuleva fondijuht Tõnu Pekk selgitas, mida saab ja mida ei saa Eesti pensionifondide mõne kuu tulemuste võrdlusest välja lugeda. Siin on võimalus lugeda lähemalt, mis lehte ei mahtunud:

Kuidas seletada seda, et aktiivselt juhitud fondid on aastaga tootnud vaid umbes poole samade fondivalitsejate passivsetest fondidest?

Kordan algatuseks kõige tähtsamad asjad üle (ma tean, et olen nagu katki läinud plaat – kogemus näitab, et see lihtsalt vajab pidevalt meelde tuletamist):

Sulle pensionikogujana on tähtis see, et sinu vara kasvaks võimalikult palju selleks päevaks kui sa pensioniikka jõudes kogutud raha kasutama hakkad. Teisisõnu – pikaajaline tootlus. Mõne kuu tootlus ei anna mingit aimdust sellest, milliseks sinu vara pikaajaline tootlus järgmistel kümnenditel kujuneb. Sellepärast pole ühe aasta tulemuste põhjal võimalik aktiivsete ja passiivsete fondide edu hinnata. Tasude erinevusest saadud edumaa kipub lühikestel perioodidel jääma turu ja valuutakursi kõikumiste varju.

Maailma ja Eesti turgude pikema ajaloo põhjal on aktiivse ja passiivse juhtimise võrdluses selgeks võitjaks passiivne juhtimine – teisisõnu madalate kuludega indeksifondid. Suurandmete analüüs näitab selgelt, et pika aja vältel kasvab edukamalt nende inimeste vara, kes valisid soodsa tasuga indeksifondi, kui nendel, kes valisid kõrgema tasuga aktiivselt juhitud fondi.

Suurandmete analüüs näitab selgelt, et edukamalt kasvab nende vara, kes valivad soodsa tasuga indeksifondi.

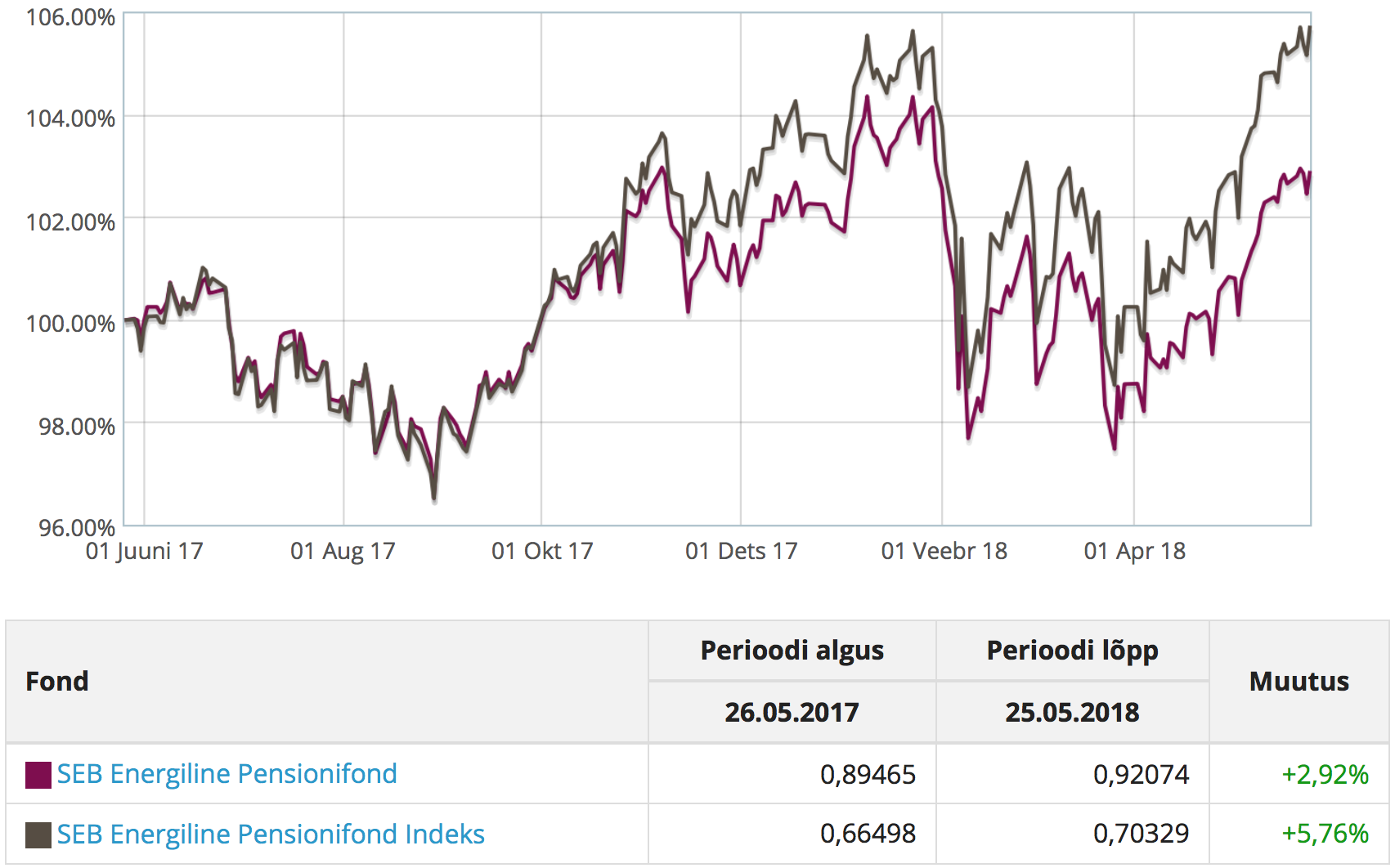

Näiteks LHV indeksifondi oli 1-aasta tootlus 5,79% vs XLi 2,46% ning SEB energilisel indeksifondil 5,57% vs tavalise energilise fondi 2,77%. Millest selline suur tootlusvahe tuleb? Haldustasude erinevusega ei anna seda eriti seletada, vahe näib liiga suur.

LHV aktiivselt juhitud fondid – ka XL – hoiavad suurt osa investorite varast lihtsalt pangaarvel või võlakirjades, mille tootlus ei kata isegi fondi valitsemistasu. Selge on see, et kui fond valib teadlikult negatiivse tootlusega investeeringud, on tulemus investorite jaoks kehv.

Selline käitumine teeb vast aegajalt lihtsamaks fondi turundamise. Kui aktsiatesse on investeeritud väiksem osa varast, mõjutavad järsud lühiajalised turgude langused fondi osaku väärtust ka vähem. Ja fondijuht saab sellistel puhkudel rääkida, et “sel kuul õnnestus investorite vara languse eest kaitsta”. Millegipärast ei räägi fondijuht kunagi sellest, et raha pangaarvel hoidmine on jätnud investori ilma võimalusest turgude tõusudest tulu teenida.

Ühe aasta põhjal ma järeldusi ei teeks. Aga LHV L ja XL fondi pikem ajalugu on ilmekas näide Peter Lynch-i ütlusele, mis kõlab eesti keelde tõlgituna umbes nii: “Investorid on kaotanud palju rohkem raha languste kartuses kui languste ajal.” (“Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.”)

“Investorid on kaotanud palju rohkem raha languste kartuses kui languste ajal.”

Peter Lynch

SEB puhul on jällegi väga huvitav võrrelda nende kahe agressiivse fondi NAV-i graafikuid:

Kui tõenäoline on, et fondijuht on väärtpaberite oste just nii valinud ja ajastanud, et portfelli väärtus juhtumisi kõigub täpselt käsikäes passiivselt juhitud indeksifondiga?

Euroopa investorite ühendus Better Finance on oma raportis avaldanud kahtlust, et suurem osa Eesti pensionifondidest on tegelikult kapi-indeksifondid. Nii nimetatakse fonde, mis investeerivad salamisi passiivselt, ehkki reklaamivad ennast kui aktiivselt juhituid ja võtavad investoritelt kordades rohkem tasu. Kapi-indeksifondide puhul on üsna kindel, et nad jäävad madala kuluga ausatest indeksifondidest juba aastaga enam-vähem tasude jagu maha (või rohkem, sest isegi avaldatud jooksvad kulud ei sisalda pahatihti kõiki varjatud kulusid).

Kas euro nõrgenemine on aidanud Tuleva maailma aktsiafondil saada üle varasemast pärssivast mõjust kui euro tugevnes?

Enamus Eesti pensionifonde on viimasel aastal panustanud rohkem euroala aktsiatele ja võlakirjadele. Tuleva portfell järgib maailmaturu keskmist nii aktsiates kui võlakirjades. Teisisõnu, meie portfellis on teistega võrreldes eurovõlakirjade osakaal väiksem ja see tähendab, et euro nõrgenemine tähendab Tulevale paremat tootlust.

Ajaloolised andmed näitavad, et pika aja jooksul on oodatav reaaltootlus valuutakursside kõikumisest null. See tähendab, et näiteks dollari kurss kipub aja jooksul tugevnema või nõrgenema umbes niipalju, kui selle pikaajaline inflatsioon on madalam või kõrgem eurotsooni inflatsioonist. Sellepärast me Tulevas lühiajalist valuutariski ei maanda – see oleks investoritele kulukas ja vähendaks üsna tõenäoliselt pikaajalist tootlust.

Kas ei näi kummaline, et rahvas istub agressiivsete fondide osas madalama tootlusega aktiivsetes fondides ja passiivsete fondide mahud on suht väikesed? Agressiivsetest fondidest on umbes 12% passiivsetes fondides…

Kummaline on see, et turujärelvalve lubab pankadel levitada eksitavat infot – näiteks, et indeksifondid on kuidagi riskantsem valik kui aktiivselt juhitud fondid, või et indeksifondid sobivad ainult “edasijõudnud investoritele”.

Tegelikult istub suurem osa Eesti pensionikogujate rahast üldse aktiivselt juhitud progressiivse strateegiaga fondides, mille tootlus on veelgi madalam kui agressiivse strateegiaga fondides. On ilmne, et enamus inimesi ei vali teadlikult pensionifondi, vaid satuvad sinna, kuhu pangas “nõustajaks” maskeerunud müügiesindaja või kaubanduskeskuses tegutsev agent neid pannud on. Pankadele on loomulikult kasulik, et võimalikult palju inimesi maksaks ka edaspidi kõrget tasu.

Kui me tahame, et ka Eesti pensionikogujad saaksid oma säästudest rohkem kasu, peame õppima teistelt riikidelt. Näiteks Rootsi riik suunab inimesed, kellel pole aega või võimalust andmetel põhinevaid investeerimisotsuseid teha, ise vaikimisi sobivasse – hästi madala kuluga maksimaalse aktsiate osakaaluga fondi. USA-s on teenusepakkujatel kohustus soovitada sarnaste toodete valikus soodsama tasuga fondi. Suurbritannia annab inimestele soovi korral pensionifondi valikul erapooletut tasuta nõu. Ka seal soovitab finantsjärelvalve teha kohustuslikuks pakkuda vaikimisi valikuid, mis ei lähtuks teenusepakkujate ärihuvidest, vaid inimeste kasust.