Meie oma tehtud pensionifondidel on täna esimene sünnipäev! Et mõtteid korrastada, panin nädalavahetusel kirja natuke lohiseva kokkuvõtte Tuleva fondide esimesest aastast.

Ära tegime!

Kui aasta tagasi internetipangas nuppu vajutasin, et oma pensionisammas Tulevasse tuua, oli elevus suur. Ja kui liikmed järgi tulid (tegelikult mõned teist jõudsid minust ette), siis ausalt öeldes omamoodi hirmus ka. Mis saab valesti minna? Meil on lollikindlad investeerimisreeglid, kindel depoopank, finantsinspektsioonilt rohelise tule saanud riskijuhtimise kava, vett pidav äriplaan. Aga ikkagi… Kõrvus kajasid ikka veel pankades töötavate sõprade kõhklused: “Eesti on liiga väike, nii madalate kuludega ei saa… Inimesed ei mõtle…”

Täna on meie hüpoteesid kinnitust leidnud. Esiteks, ka Eestis saab teha korralikku pensionifondi madalate kuludega. Isegi kolm panka on meid uskuma jäänud: kes meiega koos koguda ei taha, saab nüüd vähemalt vahetada vana, kõrge tasuga pensionifondi SEB, Swedbanki või LHV indeksifondi vastu. Need on natuke kallimad, aga minu meelest palju paremad kui need, mis Eesti inimestel varem valida olid.

Hüpotees on kinnitust leidnud: Eestis saab teha korralikku pensionifondi madalate kuludega.

Teiseks, Eestis on piisavalt inimesi, kes viitsivad müügiagendi meelitustest läbi vaadata, olgu pangakontoris või kaubanduskeskuses. Lisaks esimesele 3000 liikmele, tänu kellele sai jäädav muutus Eesti pensionifondide turul võimalikuks, on tänaseks veel üle 700 uue liikme õla alla pannud. Lisaks kogub meiega koos pensionit veel üle 3000 inimese, kes pole (veel) ühistu liikmeks astunud.

See on tegelikult päris kriitilise tähtsusega. Mäletate salvräti tagaküljel tehtud arvutust, mille järgi pensionifond peaks olema jätkusuutlik, kui 3000 inimest oma raha kokku panevad? Ja kas te seda mäletate, et meie esimene, vähem kui kaks aastat tagasi paljudele hullumeelsena kõlanud plaan oli tuua fondi valitsemistasu 0,5%le?

Mäletate, et juba sel ajal, kui meie veel ennast fondivalitsejana Finantsinspektsioonile tõestamas olime, tuli juba esimene Tuleva võit. LHV näitas, et on vähemalt sümboolselt Eesti pankadest kõige innovatiivsem ja tõi turule indeksifondi: 0,39% suuruse valitsemistasuga. Mõned Tuleva asutajad juba juubeldasid: oleme oma töö teinud ja võime laiali minna! Mul oli ka hea meel, sest olin ju algul pakkunud just oma sõpradele LHVs, et teeme Eesti inimestele paremad pensionifondid koos. See võit jäi siiski selles mõttes sümboolseks, et LHV on seni väga hoolsalt vältinud oma klientidele uue, soodsa tasuga pensionifondi pakkumist. Kaubanduskeskustes käib küll hirmus sebimine, aga müüakse vanu, kalleid fonde, samal ajal kui indeksifondil on napilt üle 1000 kliendi.

LHV taktikaline samm seadis meie ette küsimuse: tõesti, kas minna rahulolevalt laiali või võtta eesmärgiks teha veel paremini? Aga kui Tulevat pole, kes tagab, et pank aasta pärast käsi ei laiuta: pidime uue fondi kinni panema, sest näete ise – inimestele meeldib ikkagi kõrget tasu maksta…

Tegime endale elu raskemaks: otsustasime alustada kohe madalama tasuga. 0,34%. Seega: meie uus äriplaan eeldas pea kaks korda suuremat fondi mahtu selleks, et olla jätkusuutlik.

Vähemalt 6000 ärksat inimest ja pankade tolmuimeja

See oli üks suur tundmatu. Fondide käivitamise hetkeks me teadsime juba, et natuke üle 3000 inimese, kes pankadest vahemeestele põhjendamatult kõrget tasu ei taha maksta, on Eestis olemas. Nemad olid juba meie liikmed. Aga kas leidub veel 3000?

Ma olin LHV inimestelt kuulnud “pankade tolmuimejast”. Isegi kui sul õnnestub veenda mõni tuhat inimest sinu fondi kasuks avaldust kirjutama, kaovad nad järgmiste kuude jooksul vaikselt ära. Miks? Sest nad on vahepeal sattunud kahe suurpanga – Swedbanki ja SEB kontorisse ID-kaardi sertifikaate uuendama või kodulaenu lepingut sõlmima. Ja teller on nad neile endilegi märkamatult tagasi oma tööandja fondi pööranud.

Mulle õudsalt meeldiks, kui kõik Eesti inimesed koguksid pensionit madala kuluga fondis. Arvan, et kõigil oleks tulevikus natuke parem elu, sest mida rohkem pensioniks kõrvale pandud rahast jääb inimestele, seda paremini läheb majandusel ja seda vähem on sotsiaalseid probleeme.

Aga see on pikk mäng. Pole mõtet kedagi kiirustades võetud allkirjaga Tulevasse meelitada. Parem õpime, kuidas aidata neid, kes tahavad süveneda ja ise otsustada. Kuidas me seda teeme?

Tegelikult on see lihtne: püstita hüpotees > testi > mõõda > paranda või alusta otsast peale. Me oleme veebilehte aastaga neli korda ringi teinud, et see poleks ainult aus ja põhjalik, vaid arusaadav – ka neile, kes pole majandusharidusega andmenohikud. Räägime inimestega. Kui näeme, et kusagil on segadus või vastamata küsimused, mis takistavad Eesti pensionisüsteemi kasutajatel tarku otsuseid teha, selgitame blogis. Kui esimene artikkel ei tulnud piisavalt selge, proovime uuesti. Ja nii edasi.

Ma ei tea, kas otsus keskenduda neile, kellel on piisavalt aega ja eelteadmisi, et kaasa mõelda, on õige. See on elitaarsem kui mulle meeldiks. Võibolla kasvame aeglasemalt kui oleks võimalik.

Minu arvates on see ikkagi ainuvõimalik strateegia. Maailma juhtivad majandusteadlased on ühel nõul, et madalate kuludega indeksifond on enamikule pensionikogujatest parim valik. Aga välkmüügiga toodud klientide raha oleks suurema riski all kui teistel. Suure tõenäosusega teeksid nad hetke ajel enda vara väljavaateid kahjustavaid liigutusi: olgu siis järgmise müügiagendi meelituse või hirmutava ajalehepealkirja peale.

Kui ma vaatan Tuleva aktsiafondi esimese aasta osaku puhasväärtuse kõikumise graafikut, saan sellele veendumusele kinnitust. Passiivne investeerimine on kannatlikele.

Tootlus ja tunded

Meie algus sattus huvitavale ajale. Aasta algul, kui meil veel oma fonde polnud, tegid maailmaturud vahva tõusu. Sellest hetkest, kui esimeste investorite raha Tulevasse jõudis, on turgudel olnud selline vahelduv tõusude ja korrektsioonide aeg. Ei erakordselt hea ega erakordselt halb.

Mu ego paitaks rohkem, kui oleksime saanud fondid avada näiteks aasta varem – siis oleks osaku puhasväärtus olnud kohe vahvalt teistest ees. Aga ma kardan, et siis oleks paljudel tekkinud valed ootused. Selles mõttes on minu meelest olnud alustamiseks hea aasta – meie investorid on saanud ilma põhjendamatu optimismita endale rahulikult selgeks teha, kuidas indeksifond toimib. Et meie vara teeb kaasa kõik maailma väärtpaberituru tõusud, aga ka langused. Et nii töötab dollar cost averaging meie kasuks. Et mida lühem aeg, seda rohkem kipub madalate tasude mõju jääma igapäevaste kõikumiste varju. Et indeksifond annab väga head eeldused pikas plaanis hea tulemuseni jõudmiseks neile, kes suudavad kursil püsida nii headel kui ka halbadel aegadel.

Miks ma üldse meie fondi tootlusgraafikut iga päev jälgin, kuigi tean, et kolme, kuue, kaheteistkümne ega isegi 24 kuu tootlus ei anna mingit infot selle kohta, millist tootlust on fondis oodata? No esiteks muidugi sellepärast, et kontrollida, kas me ikka saavutame seda, mille oleme eesmärgiks võtnud: maailmaturu keskmine tootlus. Teisisõnu, kas meie fondiosaku puhasväärtus ikka käib käsikäes indeksitega, mida meie portfell järgib? Jah. Käib küll.

Aga tegelikult kipun turgude statistikat jälgima sagedamini kui vaja, sest ma olen samasugune nagu enamik inimesi – kannatamatu animal spirit tõstab pidevalt pead. Õnneks ei lase meie investeerimisreeglid talle järgi anda. Investeerime regulaarselt ja hajutame vara maailma suurimate ettevõtete ja valitsuste väärtpaberite vahel. Ma tean, et nii ei jää meie investorite vara käekäik turgude keskmisest kasvust kunagi kaugele maha. Ma ei tea, kas turgudel läheb järgmistel kümnenditel hästi. Ma tean, et seni pole ükski vanadest pangafondidest suutnud oma klientidele maailma keskmise lähedast tulemust saavutada. Ma ei tea, kas leidub mõni Eesti pensionifond, mille klientide vara kasvab tulevikus rohkem.

Ma ei tea, kuidas maailma majandusel järgmistel kümnenditel läheb.

Turgudel garantiisid pole. Tuleva investeerimisstrateegia lähtub juhtivate majandusteadlaste suurandmetel põhinevast analüüsist, mitte illusioonist, et oleme teistest kavalamad.

Peale meie, Tuleva liikmete, on veel vähemalt 3000 inimest, kes on teinud andmetel põhineva otsuse. Kokku kogub Tuleva fondides tänaseks juba üle 6000 inimese. Oleme kasvanud kaks korda kiiremini kui algul lootsime! Iga nädal läheb keegi ikka ära ka, aga meie fondidest lahkujate arv on nii absoluutarvu kui protsendina kordades väiksem kui vanadel pensionifondidel.

Tore on saada tagasisidet näiteks LHV pensionifondide tublidelt müüjatelt, et Tuleva kliendid on keskmisest palju teadlikumad. Mitmed liikmete seast on omakorda rõõmustanud, et Tuleva kliendid jäetakse kiiresti rahule, sest müügipsühholoogia neid niikuinii ei peibuta.

Kirss tordil: Tuleva fondid on juba jätkusuutlikud

6000 Tulevas pensioni koguvat inimest pole niisama ümmargune number. Kui esimesed 3000 Tuleva liiget tegid Tuleva fondide sünni üldse võimalikuks, siis järgmised 3000 inimest, kes veel tänaseks oma II samba Tulevasse on toonud, tõid Tuleva fondide tulud kuludega tasakaalu.

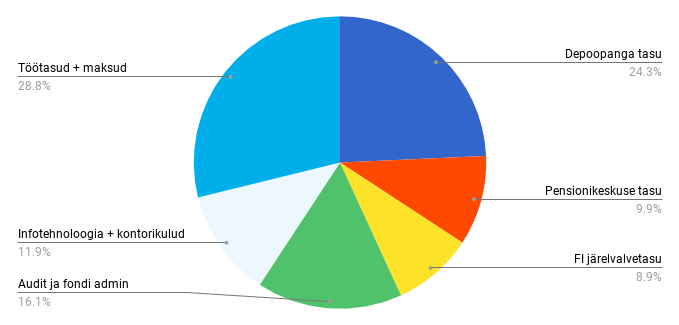

Selle aasta jaanuaris-veebruaris kulus valitsemistasu, mida me kõik oma raha eest hoolitsemise eest Tulevale maksame, järgmiselt:

Päris tore sünnipäevatort. Kulude proportsioonid on üsna sarnased sellele, mida ma kunagi ümbriku tagaküljel Tulevat alustades mõtlesin.

Rohkem kui arvasin, on kulunud IT-arendusele. Kõik, kes on kaasajal ettevõtet teinud, muigavad siin teadvalt: IT maksab alati rohkem kui algul ette kujutad. Aga ma olen veendunud, et kui meil oleks veel paremini toimiv riiklik pensioniregister, saaks kõik Eesti pensionifondid hoida pensionikogujate raha ja aega kokku.

Riik võiks ka üle vaadata, kui palju inimeste raha läheb fondivalitsejatel nö kohustuslikele teenustele, ja mõelda depooteenuse avamisele rahvusvahelisele konkurentsile. Tuleva depoopank on Swedbank – väga hea partner meile ja põhjalike läbirääkimiste tulemusena on Tuleval minu teada ka Eesti pensionifondidest soodsaim depootasu. Aga ma arvan, et suured rahvusvahelised teenusepakkujad lisaks ka kohalikele tegijatele efektiivsust.

Veel üks kirss: esimene mastaabisääst

Tuleva idee on hästi lihtne. Koos saame kaasaegseid tehnoloogiaid kasutades teha oma rahaga asju, mille jaoks 15 aastat tagasi oli vaja panka vahemeheks. Me teame, et üksi ei saa meist keegi teha omale paremat pensionifondi. Ja me teame, et maailma mastaabis on ka kõige suurem Eestis tegutsev Skandinaavia pank väikene tegija. Kui mõni tuhat inimest eesmärgipäraselt koos tegutsevad, on meile suures osas saadaval umbes samasugused mastaabisäästud nagu sellele pangalegi.

Esimene väike võit mahu kasvust on meil juba käes – alates 1. aprillist langeb meie aktsiafondi kogukulu kuue protsendi võrra tänu sellele, et BlackRock nõustus meie jaoks alandama meie portfellis olevate fondide tasusid. (1)

Tahame rohkem kirsse. Seadused paremaks

Mastaabisääst hoiab meile raha kokku. Tuleva ettepanekud seaduste paremaks muutmiseks on ka selleks, et hoida meie raha kokku. Et saaksime oma tänastest säästudest tulevikus maksimaalse tulu. Esimesed, lihtsamad asjad on täna juba rakendust leidnud.

Eesti inimesed hoidsid möödunud aastal kokku ligi 1,5 miljonit eurot tänu sellele, et meie ettepanekul keelati kõrged pensionifondi väljumistasud. Meie, Tuleva liikmed, säästsime sealhulgas oma pensionisammast Tulevasse tuues kokku 300 000 eurot. See kokkuhoid on meist igaühe pensionikontol, kus see aastate jooksul tulu saab teenida.

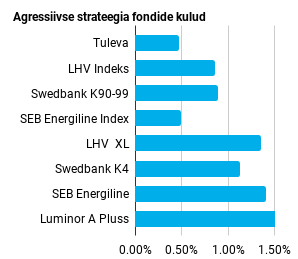

Madalad tasud ei ole veel Eesti inimestele kokku eriti suurt võitu toonud, sest pensionifondide keskmine püsib kõrgel – möödunud aastal 1,22%. Võrdle kasvõi Tuleva ja SEB indeksifondi 0,5% tasuga – loe siit lähemalt, mida see pealtnäha väike erinevus sinu pensionivaraga aastate jooksul teeb. Skandinaavias jäävad pensionifondide tasud pigem 0,1-0,2% tasemele.

Eesti inimesed maksid 2017. aastal fondivalitsejatele üle 40 miljoni euro tasudeks – see on vähemalt 30 miljonit liiga palju. Loodetavasti on need numbrid riigi otsustajate silme ees, kui nad kevadel pensionifondide tasude analüüsi juurde asuvad, nagu möödunud aastal lubatud.

Miks suurem osa inimestest siis ise ei vali neid fonde, kus tasu on väiksem? Minu kogemus sadadest vestlustest on see, et paljud ei taha kohustuslikule pensionisambale oma tähelepanu raisata, sest ”nagunii sealt midagi kätte ei saa.” Meie ettepanek väljamaksete süsteemi reformiks kogus kiiresti üle kahe tuhande toetusallkirja ja esimene riigikogu komisjonide istung sellel teemal on ka peetud. Loodan, et lähinädalatel saadavad riigikogu rahandus- ja sotsiaalkomisjonid ettepaneku toetajatele juba konkreetse tegevusplaani, kuidas nad seda küsimust lahendama asuda plaanivad.

Mis edasi?

Olen veendunud, et nendel, kes koguvad pensionit Tulevas, on väga head võimalused saada oma tänastest teise samba säästudest tulevikus rohkem kasu. Turud, nagu elugi, on täis ootamatusi, mis kõik pole rõõmsad üllatused. Aga edumaa on meil olemas ja eeldused tänaseks testitud.

Ja me teame ka seda, et teine sammas üksi ei tee kedagi rikkaks – ei panga ega Tuleva pensionifondis. See on meie järgmine küsimus: kuidas aidata Tuleva liikmetel saada ka oma muudest säästudest jätkusuutlikul viisil maksimaalne kasu?

(1) Graafikul on kujutatud kogukulu ehk “jooksvad kulud”. Kogukulu näitab, kui suur osa pensionikoguja varast kulub igal aastal investeeringuga seotud tasudele. See sisaldab lisaks pensionifondi valitsemistasule ka allfondide tasusid ja tehingukulusid.