Mida saab välja lugeda fondiosaku hinna muutusest mõne kuu või aasta lõikes ja kas pensionikoguja peaks igapäevaselt silma peal hoidma tootlusel, kuludel või millelgi muul?

Ajaleht Postimees tundis huvi Tuleva pensionifondide käekäigu vastu ja Tuleva fondijuht Tõnu Pekk vastas. Hästi põhjalikult, sest meedia saab teha väga palju selleks, et aidata inimestel oma rahaasjade juhtimisel ettenägelikke ja läbinägelikke otsuseid teha. Leheruumi muidugi nii põhjalikule käsitlusele ei jätku. Loe Tõnu vastust täismahus.

Ajakirjanik: Tuleva fondidel saab kuu lõpus aasta täis, aga vaatan, et teie fondide NAVid on endiselt miinuses (0,629 ja 0,630 versus 0,64 eurot). Palun väikest kommentaari selle kohta, miks see nii on. Te olete oma turunduse rajanud ainult valitsemistasudele, mis on küll tähtis, aga kas ei oleks mõistlik tunnistada, et ka tootlused on tähtsad, ilmselt ikkagi tähtsamad.

Selgitan põhjalikumalt ja panen viiteid ka juurde. Loodan, et on abiks.

Kas tootlus on kõige tähtsam?

Jah. Me Tulevas ainult tootlusele keskendumegi – pensionikogujale on peamine pikaajaline tootlus. (Teeme palju tööd selleks, et ka inimesed oleksid sellest teadlikud: vt kasvõi siin või siin)

Hea pensionifond loob eeldused selleks, et inimese varal oleks suurim tõenäosus kasvada võimalikult palju selleks päevaks kui ta pensionile läheb. Kõik muu on teisejärguline – turunduslikult võib olla fondivalitsejatel kiusatus keskenduda lühikeste perioodide tootlusele, fondiosaku hinna stabiilsena hoidmisele või mingile müstilisele “kvaliteedile”, millest pangad varem rääkida armastasid. Ma mõistan ka, et ajakirjanikuna on sul võimatu oodata 10-20-30 aastat – artikkel vajab kirjutamist. Aga pensionikoguja jaoks on lühiajaliste kõikumiste tähtsustamine segadust tekitav ja kahjulik. Miks? Sest maailmas on palju uuritud, mis pikaajalist tulemust parandab, ja on leitud, et katsed turgu ajastada ja hoida fondiosaku hinda stabiilsena reeglina pigem kahjustavad pikaajalist tulemust.

Küll on andmeanalüüs järjekindlalt toonud esile ühe asja, mis käib käsikäes investeerimisfondi pikaajalise tootlusega: see näitaja on fondi kulud. Maailma suurima analüüsimaja Morningstar uuringu tulemused on näiteks siin. Meelelahutuslikumat, aga väga tõsiseid maailmas tunnustatud investeerimiseksperte kokku toovat käsitlust võib ajaviiteks kuulata Freakonomicsi podcastina.

Tuleva investeerimisstrateegia lähtubki andmetest ja maailma juhtivate majandusteadlaste soovitustest. Me investeerime passiivselt ja hoiame kulud hästi madalal. Jagades investorite vara maailma suurimate ettevõtete ja valitsuste väärtpaberite vahel ja investeerides reeglipäraselt, on riskid hästi hajutatud. Hoides tasud madalal, loome oma investoritele edumaa teiste ees, kes võtavad kõrget tasu.

See edumaa on kindel. Maailmamajanduse käekäik pole meie kontrolli all ja väärtpaberiturud kõiguvad – millises rütmis täpselt, on ettearvamatu ja pole ka pikaajalisele investorile tähtis. Aga kulud on selge suurus: mida rohkem läheb tasudeks, seda vähem jääb investorile tulust, mida tema raha turgudel teenib.

Mida lugeda välja fondiosaku hinna muutustest mõne kuu või ühe aasta jooksul?

Kahjuks ei saa lühiajalistest muutustest mingit infot selle kohta, kui palju sinu vara ühes või teises fondis pika aja vältel kasvada võiks. Sellepärast me Tulevas ka lühiajalistele kõikumistele tähelepanu ei pööra ega soovita ka oma investoritel seda teha.

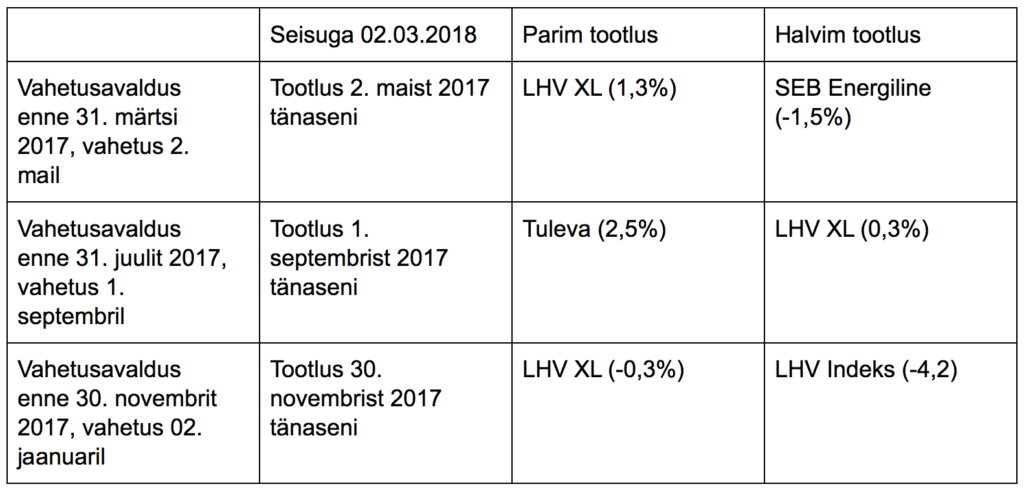

Aga teeme korraks erandi. Vaatame näiteks nende investorite raha käekäiku möödunud aastal, kes valisid uue fondi märtsi, juuli või novembri lõpuks (ehk kelle osakud vahetati uude fondi vastavalt 2. mail, 01. septembril ja 02. jaanuaril).

Millises fondis läinuks nende rahal kõige paremini, kus halvemini?

Sellest tabelist ei anna paraku fondide headuse kohta mitte midagi välja lugeda. (Üleval on blogiposti tunnuspildiks ekraanipilt Pensionikeskuse kohustusliku kogumispensioni fondide osaku puhasväärtuse statistikast tänase, 7. märtsi seisuga – ka see tabel räägib peamiselt sellest, et fondiosakute väärtus kõigub, mitte sellest, kui hästi meie rahal läheb – toim.)

Ma saan aru, et fondivalitsejate turundustiimidele on hea tööriist rääkida oma fondi osaku hinna kasvust – kas siis 2002. aastast alates või mõnest muust suvaliselt valitud perioodist. Paraku ei anna osaku hinna muutus fondi investorile mingit infot selle kohta, kui palju tema teenis. Investorid tulevad fondi erinevatel ajahetkedel ja ostavad iga kuu osakuid juurde – sellisel viisil investeerides on dollar cost averaging (ostude ajas hajutamine) kõige parem strateegia. (Siit saab lähemalt lugeda, miks osaku puhasväärtuse muutus ei näita sinu tulu).

Jälle: sellepärast olemegi nii palju tähelepanu pööranud kuludele. See on ainus asi, mida me reaalselt mõjutada saame ja millel on tõestatud mõju pikaajalisele tootlusele. Mida madalamad on fondi kulud, seda suurema tõenäosusega tuleb parem pikaajaline tootlus.

Miks on Tuleva fondide NAV väiksem kui aprilli alguses?

Maailmaturud (mõõdetuna eurodes 73% MSCI ACWI ja 27% Bloomberg Barclays Global Aggregate võlakirjaindeksi järgi) on selle perioodi jooksul langenud ligi 2%. Meie fondid järgivad üsna täpselt maailmaturugu nii tõusudes kui langustes. See ongi passiivse investeerimise eesmärk.

Me võime sinuga pikalt arutleda selle üle, miks maailmaturg üles või alla läks – teen seda õlleklaasi juures hea meelega. Aga neid arvamusi on maailma finantsleheküljed täis ja ma ei usu, et minu oma siin sinu lugejatele midagi juurde annaks. Finantssektori töötajatel on raske nii endale kui klientidele tunnistada, et me ei tea, mida turg homme või ülehomme või aasta-paari jooksul teeb. Ükski Eesti fondijuht ei tea. Siin Tuleva eristubki: me ütleme ausalt, et ei tea. Küll aga oskame empiiriliste andmetega töötada ja toetuda paarile lihtsale seaduspärasusele, mis ka põhjaliku andmeanalüüsi järel tegelikult paika peavad: 1) ei ole head tootlust ilma volatiilsuseta, ja 2) mida madalamad kulud, seda parem lootus heale pikaajalisele tootlusele.

Mida Tuleva esimene tegevusaasta näitab?

Kahte väga olulist asja, mis on heaks uudiseks Eesti pensionikogujatele. Esiteks, indeksifondid on suutnud väga madalate kuludega teha täpselt seda, mida lubasime: saavutada tulemus, mis käib käsikäes väärtpaberituru keskmise ehk võrdlusindeksi liikumisega. Teiseks, Eestis on juba täna piisavalt teadlikke pensionikogujaid, tänu kellele on madala tasuga fondid jätkusuutlikud. Tuleva fondid on kasvanud oluliselt kiiremini kui lootsime ja see tähendab, et tulevikus saame tasud veelgi madalamaks.

Üks asi veel – sa ütled oma küsimuses, et Tuleva on oma turunduse rajanud madalatele kuludele. Võibolla on see tähenärimine, aga rangelt võttes me Tulevas tegelikult turundust ei teegi. Nagu sa tead – meie tegevuse loogika on natuke teistsugune kui pankadel. Inimesed ise tulid kokku ja tegid omale sellise fondi, kus kolmveerand nende valitsemistasust ei lähe fondivalitseja emapanga kasumiks ega turundus- ja müügikuludeks. Meie põhieesmärk pole teenida omanikele kasumit, vaid maksimeerida pensionikogujate tulu – omanikud ise ongi pensionikogujad. See ei ole turundustrikk, vaid fundamentaalne erinevus. Me oleme ka liikmetega kokku leppinud, et teeme tööd selle nimel, et võimalikult paljudel Eesti inimestel oleks võimalik saada igast pensioniks säästetud eurost maksimaalne kasu. Teeme teavitustööd, et võimalikult palju inimesi leiaks üles madalate kuludega fondid ja püüame aidata ka riigil teha paremaid seadusi. Tuleva pensionifondid on täna juba jätkusuutlikud – aga nagu eespool ütlesin, on vahva, kui kasvame, sest siis saame kulud veel rohkem alla.

Läks veidi pikale, aga see teema on minu arvates väga oluline. Ajakirjandus mõjutab inimeste otsuseid väga ja tore oleks kui ka ajakirjanikud hakkaksid lõpuks tähelepanu pöörama fondide mõne kuu kõikumiste kõrval ka sellele, kuidas pensionikogujatel päriselt läheb. Kui jäi veel küsimusi või tahaksid edasi arutleda, anna palun märku!

Tõnu