Seeriast “Mida fondijuht teeb ja kellele teda vaja on? Indeksfondid ja pikaajalise investeerimise ABC“

Oled kuulnud efektiivsete turgude hüpoteesist? Ära muretse, see pole midagi üle jõu käivat.

Väärtpaberite hindu mõjutab hulk faktoreid – näiteks info ettevõtete majandustulemuste kohta, ennustused majanduskasvu kohta jne.

Tänapäevase finantsmõtte üks nurgakivi on, et väärtpaberite hinnad turul peaksid alati peegeldama kogu asjakohast infot. Seepärast pole ühelgi investoril võimalik pika aja vältel järjekindlalt turu keskmisest paremat tootlust teenida. See ongi efektiivsete turgude hüpotees. Teooria.

Ometi oleme kõik kuulnud lugusid erakordselt edukatest investoritest. Näiteks Warren Buffett, kes alustas 170 000 dollariga ja kasvatas oma varanduse väärtpaberitesse investeerides kuuekümne aastaga 65 miljardi dollarini. See on tegelikkus. Või vähemalt üks erandlik näide tegelikkusest.

Mis toimub? Just see vastuolu teooria ja praktikast võetud erandite vahel on põhjus, miks rahamaailm on täis müüte ja tuliseid vaidlusi. Analüüsikeskused on kogunud palju tõendusmaterjali selle kohta, et turud ei ole tegelikult efektiivsed. Rahanduse uuem, käitumuslik suund, püüab arvesse võtta, et investorid on inimesed, mitte külmalt kasumit maksimeerivad robotid. Inimlik emotsionaalsus tekitab turul mulle ja paanikaid.

Kogenud finantshai peaks suutma niisugusi asju ette ennustada. Oskuslikult “pidurit või gaasi vajutades” võib ta turu keskmisest paremat tulemust teenida. Ka Eestis tegutsevad pangad püüavad sind veenda, et neil on tööl ekspertidest fondijuhid, kes suudavad sinu raha turgude keskmisest kiiremini kasvama panna.

Kõik tahavad olla turust targemad, aga enamikul see ei õnnestu. Lühema aja jooksul mõnedel õnnestub, pikema aja jooksul õnnestub üksikutel. Lootus siiski püsib. Iseenda ja potentsiaalsete klientide veenmiseks toovad eksperdid mängu järjest keerukamad terminid ning fantastilisemad arvutused.

Kui matemaatika pole sinu suur kirg, ajab numbrite ja rahandus-slängi rägastik sind segadusse. Aga hoia pilk lihtsatel põhitõdedel ja asjad ei olegi nii keerulised.

Mõtle korraks: kes on see ime-inimene, kes sinu rahale peaks turust parema tootluse tagama?

Esimene võimalus: mis siis, kui Buffettil on lihtsalt õnne olnud?

Niisiis, millised on võimalikud põhjused, et mõnedel investoritel õnnestub turgu võita? Tuleme korraks tagasi Warren Buffetti näite juurde. Buffett on erakordselt edukas investor – see on selge. Miks?

Esimene võimalus: tal on lihtsalt täitsa kogemata vedanud. Uskumatu, eks? Et kellelgi nii pika aja vältel nii palju järjest juhuslikult “veab” nagu Buffettil, on tõesti väga ebatõenäoline, aga siiski põhimõtteliselt võimalik.

Samas see, et mõned investorid puht-juhuslikult saavutavad teatud ajaperioodidel turu keskmisest parema tulemuse, pole ainult võimalik, vaid päris kindel.

Üsna kindel on ka see, et kui kellelgi mõnda aega hästi läheb, hakkab ta ennast pidama eksperdiks ja otsima järjest mitmekihilisemaid põhjendusi oma edule. Amazon-is on müügil hulk raamatuid autoritelt, kellele on rohkem kui korra naeratanud lotoõnn ja kes nüüd õpetavad teistele “lollikindlaid strateegiaid”, kuidas loteriiga raha teenida. Veel rohkem on investeerimisõpikuid inimestelt, kellel on vedanud väärtpaberiturul…

Warren Buffett ise on ühes oma ammuses kõnes toonud lõbusa näite sellest, kuidas ka kulli ja kirja viskamise võistluses lühikese ajaga tekivad “eksperdid” – inimesed, kelle münt langes juhtumisi palju kordi järjest õiget pidi maha ja kes seeläbi miljonäriks said. Sellised õnnelikud kaotavad varsti pea, ennustas Buffett. “Nad hakkavad tõenäoliselt kirjutama raamatuid teemal “Kuidas ma tegin ühest dollarist miljoni 20 päevaga, töötades igal hommikul 20 sekundit”. Tuleb tuttav ette?

Teine võimalus: Buffett on targem kui teised

Või suudab Buffett siiski ennustada midagi, mida teised ei suuda?

Warren Buffettit ja veel mitut maailmakuulsat superinvestorit ühendab üks asi – nad õppisid Columbia Ülikoolis väärtuspõhist investeerimisloogikat õpetanud kuulsate professorite Benjamin Grahami and David Doddi käe all. Graham ja Dodd õpetasid oma tudengeid otsima ebakõlasid ettevõtete aktsiate turuhinna ja äride tegeliku väärtuse vahel. Sama õpetavad tuhanded professorid sadades ärikoolides üle maailma. Võibolla olid Graham ja Dodd paremad õpetajad. Võibolla oli Buffett eriti hea õpilane.

Kolmas võimalus: siseinfo

Kuidas Buffett ikkagi leiab neid ebakõlasid turuhinna ja väärtuse vahel, mida ülejäänud investorid pole märganud? Võibolla on tema käsutuses siseinfot, mida teistel ei ole? Seegi on võimalik, sest tegemist on tänaseks väga mõjuka inimesega, kelle juures käivad tähtsad inimesed tähtsaid jutte ajamas.

Ehkki väärtpaberiturgudel on siseinfo kasutamine rangelt piiratud, on võimukatel suurinvestoritel tahes-tahtmata parem ligipääs maailma börsifirmade direktoritele, perekondlike suurettevõtete omanikele, juhtivate investeerimispankade analüüsimeeskondadele ja teistele infokandjatele. See annab neile teatud eelise.

Kuidas hinnata fondijuhti?

Tõenäoliselt mängivad Buffetti edus rolli kõik kolm faktorit: õnn, mõtestatud analüüs ja parem ligipääs infole. Oluline on see, et tegemist on väga erandliku investoriga. Ja isegi Buffetti puhul ei julgeks ma ennustada, kuidas tal edaspidi läheb.

Aga kuidas siis ära tunda, kas ka sinu fondijuht on selline erand?

Kuigi minevikusündmused ei ole kõige parem viis tulevikku ennustada, oleks alustuseks ikkagi mõistlik vaadata, kuidas tal seni läinud on. Kui tema juhitud fondid on seni turule alla jäänud, pole ju erilist põhjust loota, et ta on seni oma annet varjanud, ja et edaspidi läheb paremini. Ükski täna Eestis tegutsev pensionifondi juht ei ole turgu pika aja vältel võitnud.

Kui sa siiski leiad mõne inimese, kes seni on turu keskmisest edukam olnud, tuleta meelde need kolm edu faktorit, millest ülevalpool juttu oli: õnn, võime turu käitumist ennustada ja keskmisest parem ligipääs infole.

Vaata inimesele silma ja küsi mõned küsimused. Kas võiks eeldada, et tema turuanalüüs on teiste omast oluliselt targem? Kas ta käib rahvusvahelise rahamaailma võimsatega regulaarselt lõunat söömas? Või on tal seni lihtsalt vedanud?

Viimane on kõige tõenäolisem. Kui see on sinu rida, võid ju konsulteerida mõne astroloogiga, et teada saada, kas tal ka edaspidi õnne võiks olla. Aga tõsiselt, nendele küsimustele vastuseid otsides pea meeles kahte asja.

Esiteks, sa ei otsi lihtsalt asjalikku inimest. Sa otsid erandit. Maailmakogemus näitab, et keskmine fondijuht ei suuda turgu võita. Väga raske on leida inimest, kes oleks pika aja vältel üksi targem kui miljonite inimeste “kollektiivne tarkus”.

Teiseks, vean kihla, et sinu fondijuht peab ennast keskmisest paremaks siis, kui ta on väga hea, ja ka siis, kui ta on täielik käpard.

Mäletate seda kuulsat katset 1980ndatest aastatest: psühholoog Ola Svenson palus 161 üliõpilasel hinnata, kas nad on keskmisest paremad või keskmisest halvemad autojuhid. Juhuslikus valimis peaks umbes pool inimestest olema keskmisest paremad ja teine pool keskmisest halvemad, eksole? Ometi arvas valdav osa küsitletutest, et just nemad on keskmisest paremad.

Niisiis. Sinu fondijuhi enesehinnang sõltub sellest, kas ta leiab viise, kuidas ennast veenda, et ta pole keskmine – isegi kui kogemus näitab vastupidist. Tema sissetulek sõltub sellest, kas ta suudab sind veenda, et ta pole keskmine. Sinu sissetulek sõltub sellest, kas sa suudad tema võimeid realistlikult hinnata.

Kui sa ei pea ennast asjatundjaks, on sul mõistlikum usaldada tõenäosust: enamik fondijuhte turgu ei võida ja tõenäoline on, et sinu fondijuht on enamuse seas. (Kõrvalmärkus: see, et sa ennast asjatundjaks ei pea, on muide hea märk: vähemalt ei ohusta liigne enesekindlus sinu võimalusi mõistlikku pikaajalist tulu teenida.)

Niisiis, turu keskmist võidavad pika aja vältel vaid üksikud. Kuna keegi ei tea kindlalt, miks need üksikud nii edukad on, siis pole ka mineviku edu tuleviku tagatiseks. See võib olla põhjus, miks Warren Buffett soovitas oma pärijatel investeerida oma pensionivara madala kuluga indeksfondi.

Mina ja teised Tuleva asutajad usume ka, et regulaarselt väikeste summadega investeerivale inimesele on kõige mõistlikum panustada indeksifondi. Pensioni teise sambasse koguja on just seda tüüpi investor. Aga mis see indeksifond on?

Mis on indeksfond?

Väärtpaberiindeks on lihtsalt üks kujuteldav väärtpaberiportfell ehk nimekiri, mis sisaldab väärtpaberite nimesid ja osakaale. Neid nimekirju on palju – kõige tuntumad indeksite koostajad on S&P, MSCI ja Financial Times.

Indeksfond on fond, mis automaatselt järgib valitud ühte või mitut niisugust indeksit. Ehk siis, indeksifond ostab ja hoiab neid väärtpabereid, mis on indeksi-nimekirjas, just selles osakaalus nagu see nimekiri ette näeb.

Enamik kaasaegseid indekseid arvestavad väärtpaberite osakaalu määramisel lihtsalt nende turuväärtust. Näiteks, Apple’i osakaal maailma kõige laiemast aktsiaturu indeksist (MSCI ACWI) on 1,5%. See tähendab, et seda indeksit järgivasse indeksfondi laekuvast rahast läheb poolteist protsenti automaatselt Apple’i aktsiatesse.

Teisisõnu, sinu raha jaotub väärtpaberite vahel võrdeliselt kogu turu jaotusega. Kui sa usud, et turud on efektiivsed, on see väga hea: sa saad ilma suurema vaevata kasu turu kollektiivsetest otsustest – ükskõik, mis faktorid neid mõjutasid. Kui sa ei usu, et turg on päris efektiivne, on indeks ikkagi üks lihtne ja tänu sellele odav viis väärtpaberiportfelli hajutamiseks.

“Odav” on võtmesõna. Tähtis on meeles pidada, et investeerimissõnastikus on “odavam” ja “parem” peaaegu sünonüümid. Mida suuremad on investeerimisfondi valitseja tegevuskulud, seda suurema osa fondi tootlusest söövad teenustasud ära. Mõned fondivalitsejad räägivad sulle vastupidist, tuues võrdlusi Stockmanni ja Säästumarketi või iPhone’i ja Nokia tellise vahel. Võta neid võrdlusi hoiatusena rääkija usaldusväärsu(setu)sest.

Ka indeksfondi tootlus ei ole kunagi täpselt võrdne turu keskmise tootlusega. Kui fondi kogukulumäär on näiteks 0,65%, on indeksifondi tootlus alati just 0,65% madalam indeksi tootlusest.

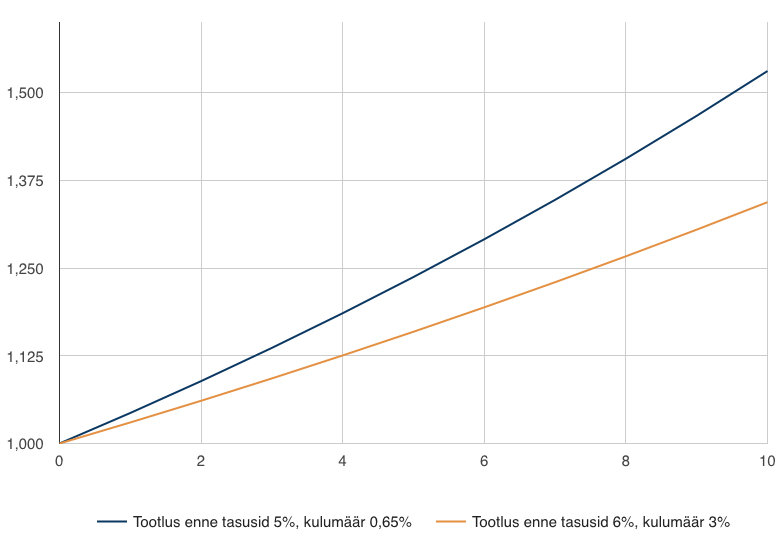

Näiteks, kui turg kasvab aastas keskmiselt viis protsenti, siis 1000 eurot, mis sa algul investeerisid, on kümne aastaga kasvanud 5 – 0,65% = 4,35% võrra aastas. Sul on nüüd 1531 eurot.

Mis siis, kui su 1000 eurot oli aktiivselt juhitud fondis, mille juht tegi häid otsuseid ja saavutas turust parema tootluse: ütleme, 6% aastas enne tasusid. Kui nüüd selle fondi kogukulumäär on 3% aastas , siis on sinu raha tegelik tootlus aastas 6 – 3 = 3%. (Betterfinance.eu arvab, et just see on tänaste Eesti pensionifondide keskmine.) 10 aasta lõpuks on sul 1344 eurot.

Aktiivselt juhitud fondil võib muidugi minna veel paremini, aga võib minna ka halvemini. Eesti fondijuhtidel on seni läinud halvemini.

Indeksifond tagab sulle alati turu keskmise lähedase tootluse. Mitte parema, aga mitte ka halvema. Milline see tootlus sinu tööelu vältel olema saab, ei tea keegi ette ennustada. Aga kui sa 20 aasta pärast lehest loed, et maailma väärtpaberiturud on viimase kahe kümendi jooksul keskmiselt teeninud x protsenti aastas, võid üsna kindel olla, et sinu pensionikonto aastatootlus sellest palju ei erine.

Maailmas on odavaimate indeksfondide kulumäär 0,1% või vähem. Tuleva eesmärk on otsida võimalusi, kuidas need fondid meie liikmetele kättesaadavaks teha. Takistuseks on täna meie pisike turg, aga peamiselt seadustega pandud piirangud. Tehnoloogia arenedes on turu suurus järjest vähem tähtis. Seadusi saab pensionikogujate huvides muuta ja mida rohkem meil on liikmeid, seda tugevamaks partneriks valitsusele oleme.

Järgmises peatükis kirjutan sellest, mis fondijuhte motiveerib. Kui oled Tuleva liige, kommenteeri ja küsi lisa meie facebook-i grupis või saada mulle e-mail.

Pensioni ületoomine Tuleva indeksfondi võtab paar minutit. Selleks ei pea olema Tuleva liige ja see ei maksa sulle midagi, hoiad hoopis teenustasudelt kokku.