Pensioniks raha kogudes on eesmärk selge: et vara väärtus kasvaks võimalikult suureks selleks ajaks, mil lõpetad töötamise ja hakkad elama kõrvale pandud rahast. Mõne kuu või aasta tootlus pole tähtis.

Kokkuvõte:

- Sinule on tähtis pikaajaline – 10, 20, 30, 40 aasta tootlus. Lühiajaline – 6 kuu või 1-2 aasta tootlus seda ennustada ei aita.

- Turgudel garantiisid pole. Ära usu kedagi, kes lubab sulle garanteeritud tootlust või teistest paremat tulemust.

- Lepi sellega, et sinu vara väärtus kõigub üles-alla käsikäes turgudega. Langused on turutsüklite loomulik osa.

- Vali madala tasuga aktsiatesse investeeriv pensionifond ja püsi kursil nii headel kui ka halbadel aegadel.

- Seda kõike silmas pidades suurendad tõenäosust, et sulle koguneb pensioniks rohkem vara.

Lähemalt:

Kõige tähtsam: sinu eesmärk on kõrge tootlus sinu tööelu jooksul kokku. Mitte mõne suvaliselt valitud lühikese perioodi tootlus. Mitte see, kui palju sinu fondiosakute väärtus vahepeal kõigub.

Probleem on selles, et mitte keegi ei oska sulle öelda, millise tootlusega sa arvestada võid. Kui mõni fondivalitseja sulle vihjab, et no viis protsenti aastas ikka või võibolla kaheksa, siis ta ajab jama. Kui müügiesindaja räägib, et meie fondi tootlus tuleb kindlalt parem kui kellelgi teisel, siis ta ajab ka jama.

Pensionisammaste käivitamisest saadik on meie, Eesti inimeste raha pankade pensionifondides kasvanud keskmiselt 3% aastas. Kui elukalliduse tõusu arvestada, on tootlus nulli-lähedane. Maailmaturgude kasv on samal ajal olnud oluliselt kiirem (1).

Kas mineviku tootlus aitab tulevikku ennustada?

Sa oled kuulnud, et “mineviku tulemuste põhjal ei saa ennustada tuleviku tootlust”. Aga mis tööriistad meil selleks peale minevikus toimunu analüüsi üldse veel on?

Ei olegi muid tööriistu. Tegelikult aitavad mineviku tulemused tulevikku ennustada küll. Ei tohi ainult unustada kolme lihtsat asja.

1. Ennustus ei ole garantii.

Kui juulis on alati olnud palju palavaid päikeselisi päevi nii kaua kui sa mäletad, on mõistlik eeldada, et küllap ka tänavu. Kindel olla ei saa. Kui miski on tõenäoline, siis on olemas head eeldused, et see tõeks saab. Aga võib minna teisiti. Trumpi võit ja Brexit polnud tõenäolised, aga näed, osutusid võimalikuks. Sellest hoolimata paneksin panuse sellele, et ka järgmisel aastal juulikuus lumi maha ei tule.

2. Võrdle võrreldavat.

Juulikuu ilmade põhjal oleks rumal eeldada, et Eestis ongi aastaringselt vahemereline kliima. Kui sa tahad, et su raha kasvaks järgmise 40 aasta jooksul, oleks rumal valida fondi viimase 4 kuu või 4 aasta tulemuste põhjal. Kui fondi müügiesindaja näitab sulle graafikut, kus tema tööandja fondi kasvukõver on vahvalt uljas, siis küsi, millise perioodi kohta see graafik käib. Ja palu näidata, kui palju on investorite raha keskmiselt sellest fondis kasvanud pensionisammaste käivitamisest saadik (see pole muide sama, mis osaku puhasväärtuse kasv).

Mõne kuu või paari aasta tootlus ei aita ennustada, kui palju kasvab sinu vara pika aja vältel.

3. Ära aja segi seoseid ja juhuslikku vedamist.

Jälgi mustreid ja pane tähele, milliste näitajate vahel on turgude ajaloos olnud püsiv seos ja millised näitajad kõiguvad juhuslikult. Esimesed on päris hea materjal tuleviku ennustamiseks, teised väga halb.

Mida varasem tootlus ennustada lubab?

Siin on kolm mustrit, mis kipuvad korduma. Turgude analüüs on ikka ja jälle näidanud, et:

1. Aktsiad on pakkunud pika aja vältel paremat tootlust kui võlakirjad või pangahoius.

Võlakirjade väljastaja võtab kohustuse maksta tagasi kindel summa kindla aja vältel. Aktsiate puhul sellist kohustust pole – kui ettevõttel läheb hästi, saab investor raha mitmekordselt tagasi, kui halvasti, on võimalus kõik kaotada. (2)

Seega: aktsiate risk on kõrgem ja ettevõtted maksavad kõrgema riski eest investoritele kõrgemat preemiat. Investorid teavad, et aktsiate hinnad kõiguvad majandustsüklites rohkem kui võlakirjade hinnad. Nad teavad, et aktsiate parem tootlus pole kokkuvõttes millegagi tagatud. Aga nad teavad ka seda, et mida pikem on investeeringu periood, seda suurema tõenäosusega saab järjekindlalt aktsiaid eelistades lõpuks oluliselt parema tulemuse.

Aktsiafondide tootlus kujuneb pika aja vältel tõenäoliselt paremaks.

Eesti pensionifondide maastikul tähendab see, et enamuses aktsiatesse investeerivate fondide tootlus kujuneb pika aja vältel tõenäoliselt suuremaks kui konservatiivse strateegiaga fondidel. Aga ka seda, et fond, mille juht hoiab raha ettevaatlikkusest pangahoiusel, kasvatab pikas plaanis sinu raha tõenäoliselt vähem kui see fond, mis investeerib aktsiatesse nii palju kui fondi reeglid lubavad.

2. Katsed turgu üle kavaldada enamasti ebaõnnestuvad.

Aktiivne juhtimine seisneb just selles: fondijuht püüab olla turust targem, panustades üksikutele geograafilistele piirkondadele ja ärisektoritele ning püüdes pidurit tõmmates ja gaasi andes turgu ajastada. Uuringud näitavad, et 80-90% fondijuhtidest teevad sellega oma klientidele kahju. Kaheksa kuni üheksa fondijuhti kümnest jääb turu keskmisele alla.(3)

See on loogiline. Turu ülekavaldamine on nullsumma-mäng. Et ühtedel see õnnestuks, peab täpselt sama paljudel see ebaõnnestuma. Niisiis, vaid 50% aktiivse juhtimisega tegelevatest investoritest võivad teoorias saada keskmisest paremaid tulemusi. Aga aktiivne juhtimine on kallis – kui sellega kaasnevad kulud tootlusest maha arvestada, jääbki enamus fondijuhte ka tulevikus tegelikkuses keskmisele alla. Seda ei kinnita ainult minevikuandmed, vaid matemaatika.

3. Madalate kuludega fondide tootlus on parem kui kõrgete kuludega fondide tootlus.

Turgude ajalugu on näidanud, et ikka ja jälle on ainus tõsiseltvõetav fondi tulemuse ennustaja tema kulumäär. Mida madalamad kulud, seda parem tootlus. Mida kõrgemad kulud, seda halvem tootlus.(4)

Madalad kulud annavad sulle edumaa.

Ka see on loogiline. Kui on väga tõenäoline, et keskmist lüüa ei õnnestu, siis on parim valik hoopis keskenduda just keskmisele. Ja maailmaturgude keskmise tulemuse saavutamine on üllatavalt lihtne. Hajuta vara kõigi maailma ettevõtete aktsiate vahel ja püsi kindlalt kursil – ära püüa gaasi anda ega pidurit tõmmata. See ongi Tuleva ja teiste laiapõhjaliste indeksifondide strateegia. Kursil püsimine on odav – pole tarvis palgata kõrgepalgalisi analüütikuid ega kulutada aega uhkete raportite kirjutamisele fondijuhi tarkadest otsustest. Kursilt kõrvalekaldumine on jälle kulukas ja investoritele tõenäoliselt kahjulik.

Sellepärast ongi investeerimismaailmas nii, et mida vähem maksad, seda rohkem saad. Sa ei usu mind? Kuula Freakonomics-i podcasti, kus maailma tuntuimad eksperdid räägivad madalate kuludega indeksifondide revolutsioonist. Nemad leiavad, et kõrge kuluga fondi valik on “rumalaim asi, mida sa oma rahaga teha saad.”

Mida ei saa mineviku tulemuste põhjal ennustada?

Siin on üks juhuslik muutuja. Minevikuandmete analüüs teeb ilmseks kainestava tõsiasja: pole olemas fondijuhte, kes saavutaksid järjepidevalt turu keskmisest parema tulemuse.

Keskmiselt umbes kolm kuni neli fondijuhti kümnest suudab aktiivse juhtimisega teha aastaga parema tulemuse kui turu keskmine, näitavad uuringud. Paraku on need kolm kuni neli igal aastal erinevad. Kümme aastat järjest suudab turu keskmist võita keskmiselt üks kuni kaks fondijuhti kümnest. Jällegi: järgmisel kümnendil on eelmise kümnendi staarid tõenäoliselt võistlusest välja kukkunud.

Niisiis: turgude statistika analüüs näitab, et see, kui fondijuhti on minevikus saatnud edu, ei suurenda tõenäosust, et ta võiks ka tulevikus häid tulemusi saavutada.

Meile kõigile meeldiks mõelda, et maailmas valitseb kord. Et kui anname oma raha targa eksperdi hoole alla, siis kasvab meie vara kenasti. Iga fondijuht loodab, et just tema on see erand, kes suudab olla keskmisest parem. Turgude tegelikkus on paraku näidanud, et edu on siin suuresti õnne asi. Eesti pensionifondide juhtidel pole seni õnne olnud. Nagu kasiinoski, võidab aktiivsest kauplemisest alati vahemees, ütleb Vanguardi asutaja Jack Bogle. Fondivalitsejatest vahemehed ongi võtnud Eesti pensionifondide niigi kehvast tootlusest aastate jooksul vähemalt poole valitsemistasuks ja varjatud kuludena endale.

Millist tootlust Tuleva sulle lubada saab?

Me pole müstikud. Lähtume sellepärast empiirilisest tõestusmaterjalist, mitte fantaasiatest ega usust targa fondijuhi maagiasse. Me investeerime passiivselt ja hoiame kulud hästi madalal. Sellega saavutame, et meie fondide tootlus käib käsikäes maailmaturgudega. Nii saame tagada, et Tuleva pensionifondide tootlus ei jää kunagi kaugele maha maailma väärtpaberiturgude keskmisest (nagu Eesti pensionifondide tootlusega seni on läinud).

Enamik inimesi maailmas valib täna passiivse fondi.

Passiivne investeerimine oli kunagi radikaalne idee, mis sai mitmele autonoomselt mõtlevale majandusteadlasele elutööks: näiteks Burton Malkiel ja Nobeli preemia laureaat William Sharpe. Tänaseks on väärtpaberiturud näidanud, et see toimib. Sellepärast valib enamik inimesi maailmas täna just passiivse investeerimisstrateegia.

Mida Tuleva ei luba?

1. Me ei luba, et sinu vara kasvab 3, 5, 8 või 10 protsenti aastas.

Maailmaturgude käekäik ei ole meie kontrolli all. Tuleva ei tegele ennustamisega ega püüa turgu üle kavaldada, vaid investeerib faktide põhjal.

Pensionikogujate raha hajutatakse maailma edukaimate ettevõtete aktsiate vahel, sest see on tõestatult toonud valdavale osale maailma investoritest parima tulemuse. Millise tulemuse see absoluutsummas minu ja sinu varale toob, näitab aeg. Üks on paraku kindel: rikkaks ainuüksi kogumispensioniga ei saa. Ära lase ilusat elu lubavatel reklaamidel ennast uinutada.

2. Me ei luba, et sinu vara väärtus meie fondis kunagi ei lange.

Tuleva pensionifondid keskenduvad pikaajalisele tootlusele ega muretse lühiajaliste kõikumiste pärast. Lühiajalise riski maandamine oleks kulukas ja vähendaks meie, pensionikogujate võimalust saavutada pensioniks võimalikult hea tootlus oma varale.

Kui maailmas on turgudel parajasti madalseis, näed sa kindlasti oma pensionikontol miinust. Väga võimalik, et suuremat miinust kui sõber, kes kogub mõnes teises fondis.

Passiivne investor mõistab, et turgude langus ei ole oht, mis teda ähvardab, vaid majandustsüklite loomulik osa, millega tuleb rahulikult leppida. Sest tuleta meelde: sulle on tähtis lõpptulemus, mitte see, kui palju sinu fondiosakute puhasväärtus vahepeal üles-alla kõigub. Ja turgude analüüs on ikka ja jälle tõestanud, et rahulikult tõusu- ja langustsüklitega kaasas käies on sul suurem tõenäosus saavutada hea lõpptulemus kui siis, kui püüaksid lühiajalisi langusi vältida.

3. Me ei luba, et sinu vara kasvab Tulevas rohkem kui ta võiks kasvada üheski teises Eesti pensionifondis.

Mäletad, statistika näitab, et üks kuni kaks fondijuhti kümnest saavutavad pikas plaanis aktiivse juhtimisega oma klientidele turu keskmisest parema tulemuse? Ühelgi Eesti fondijuhil pole veel seda õnne olnud, aga tulevikus võib olla.

Me ei anna sulle garantiid, et Tuleva pensionifondis saavutab sinu vara pensioniks kõige parema tulemuse. Saame öelda, et oleme turgude analüüsist ja maailma juhtivate majandusteadlaste soovitustest lähtudes loonud hea tulemuse saavutamiseks väga head eeldused.

Kui sa tahad, et sinu varal oleks kasvamiseks sama head eeldused kui 65 000 ärksal inimesel, kes juba oma samba kolinud kaasaegsetesse indeksifondidesse, siis lõpeta samuti pangale vanades fondides kõrge tasu maksmine ja loo omale edumaa.

Tuleva liikmetega võivad meie ühistes pensionifondides koguda kõik Eesti inimesed. Tahad ise ka Tuleva liikmeks saada? Tutvu ja astu liikmeks.

- Rahandusministeeriumi kogumispensionite statistika ülevaatest (2019). Logi Tuleva lehel sisse oma pensionikontole (II sammas -> Sisene pensionikontole), et võrrelda, kui palju sinu II sammas oleks maailmaturu indeksis kasvanud.

- Ma kasutan juba aastaid ühe oma London Business Schooli õppejõu kaastööl tehtud maailma väärtpaberiturgude andmebaasi, mis sisaldab tänaseks juba 24 riigi väärtpaberiturgude ajalugu alates 1900 aastast. Täna avaldab seda Credit Suisse (Credit Suisse Global Investment Returns Yearbook 2017)

- Allikas: Standard&Poors

- Selle kohta on kõige kauem teinud analüüse maailma suurim investeerimisfonde jälgiv analüüsikeskus Morningstar.

- Vaata ka S&P analüüsi siit ja Eesti teise samba pensionifondide võrdlust indeksifondidega siit.

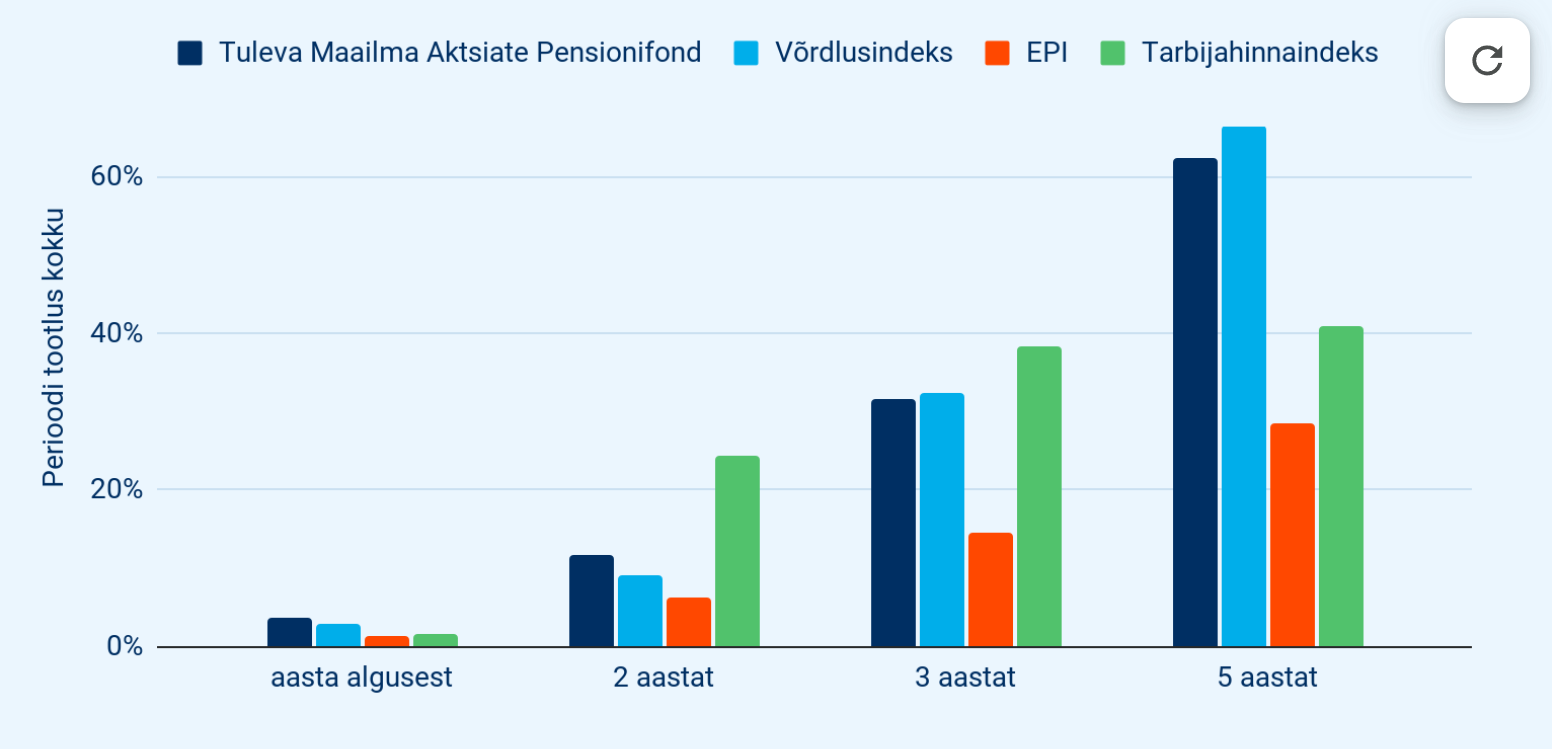

Artiklis sisalduvad andmed on uuendatud 31.07.2023 seisuga. Ülal graafikul on lisaks Tuleva Maailma Aktsiate Pensionifondi osakuhinna graafikule indeks, mida Tuleva fond järgib – MSCI All Country World Index ehk MSCI ACWI.