ehk kas LHV pensionifond on ikka indeksist parem?

Statistika olla maailma kõige suurem vale. Kas sa teadsid, et esimene teadaolev kirjalik allikas, kust selline ütlus pärineb, rääkis pensionidest?

Juuni, 1891, Suurbritannia ajaleht The National Observer:

Eesti, juuli 2016, LHV finantsportaal:

Joel Kukemelk LHV-st kirjutab klientidele, et et LHV pensionifond L on löönud indeksit. Pensionireformist saadik on fondi keskmine aastatootlus olnud rohkem kui seitse protsenti!

“Hmm, kas tõesti?” mõtles Tuleva liige Aivar*, vaadates oma pensionikonto seisu. Ta võttis pensionikeskusest oma pensionikonto andmed ja arvutas välja, et tema raha on just selles fondis teeninud vähem, kui fondivalitseja kuulutas. Samuti vähem, kui ta indeksifondis tulu oleks saanud. Milles asi?

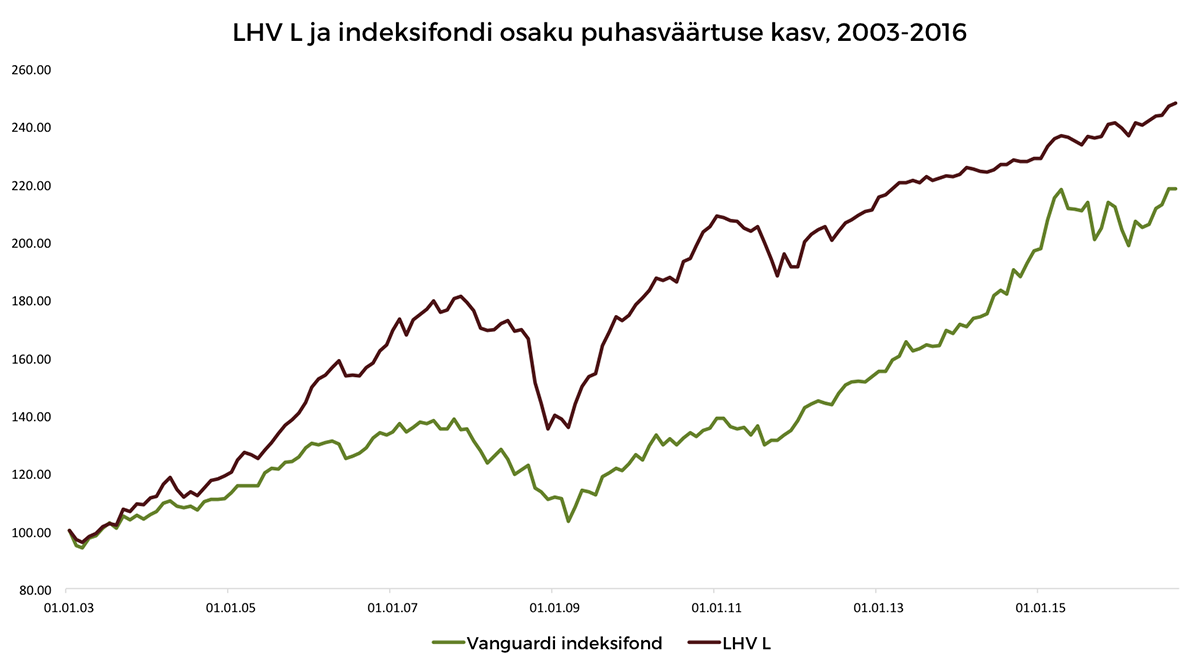

Asi on sellest, et kõnealune graafik ei näita Aivari ega sinu teenitud tulu, vaid LHV L fondi osaku puhasväärtuse kasvu 2003. aastast tänaseni.

Mida see tähendab?

See graafik näitab, kui palju on kasvanud ühe 2003. aasta ühel jaanuaripäeval tehtud investeeringu väärtus. Kui sa oled alla 30-aastane, ei käinud sa tõenäoliselt sel ajal veel töölgi: järelikult ei investeerinud sa siis pensionifondi üldse midagi.

Kui sa juba käisid tööl, ühinesid pensioni teise sambaga ja valisid LHV L fondi, läks sel päeval sinna fondi kuus protsenti sinu tollasest brutopalgast. Kui sa teenisid sel ajal Eesti keskmist palka, läks pensionifondi napilt alla 25 euro. No vot, see 25 eurot ongi teeninud tulu keskmiselt seitse protsenti aastas. Rohkem kui indeks. Statistiliselt on kõik õige.

Aga kõik sinu järgmised teise samba maksed – olgu siis 25 või 250 eurot korraga, räägivad juba igaüks oma lugu. Nende kohta sa siit graafikust midagi välja ei loe. Sellepärast ei saa sa oma pensionivara kasvu osaku puhasväärtuse kasvu järgi hinnata.

Millal saaks sinu investeeringu tulusust osaku puhasväärtuse kasvuga mõõta?

Oletame, et sa said 2003. aasta alguses vanatädilt päranduse ja investeerisid selle raha korraga LHV fondi. Siis oleks sinu raha teeninud aastate vältel tulu just nii palju nagu see graafik näitab.

Nagu öeldud, pensioniks kogumine käib teisiti: teise sambasse ei saa keegi korraga suunata suurt summat, vaid me kõik paneme oma palgast tillukese osa kõrvale iga kuu. (1) Aga oletame siiski korraks, et sa said tädilt sellise ühekordse päranduse. Vaatame, mida sa sellest graafikust siis saaksid välja lugeda?

Keskmine tootlus oleks olnud täitsa korralik. Esimestel aastatel on fondijuht teinud julgeid otsuseid ja teeninud maailmaturgude indeksist suuremat tulu. Seesama julgus oli ilmselt põhjuseks, miks 2008. aasta globaalse kriisi ajal põrus LHV indeksist rohkem. Samas kasvasid LHV investeeringud pärast kriisi lõppu jälle paari aasta vältel indeksist kiiremini.

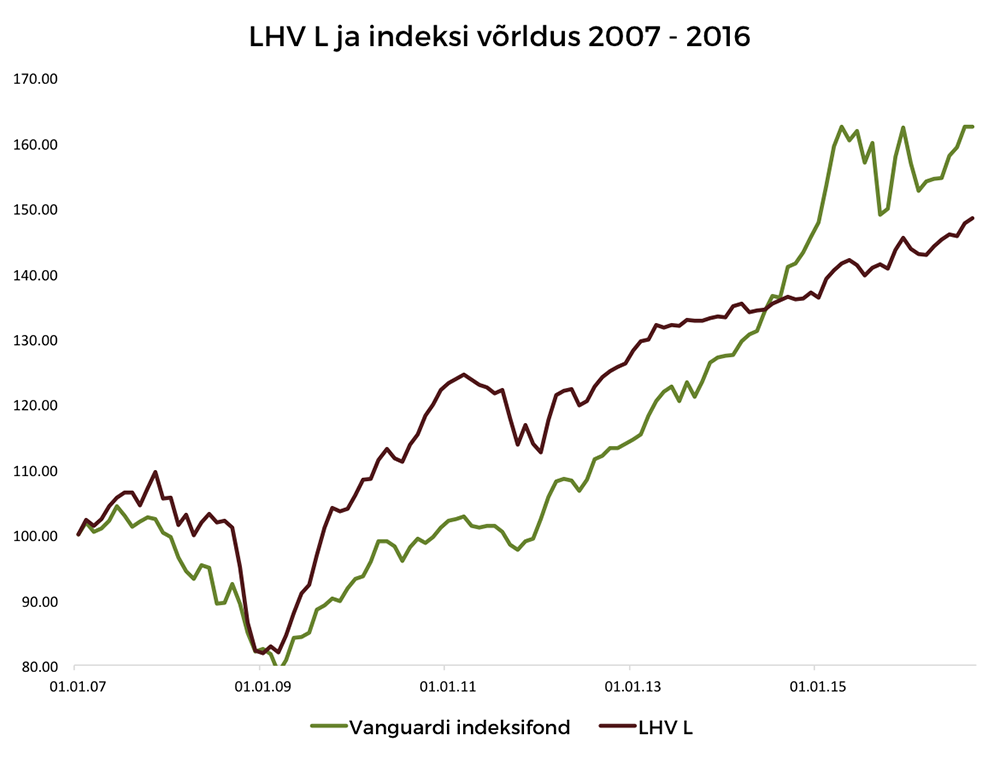

Üks asi jääb veel silma. 2007. aasta algul asus LHV pensionifonde juhtima tänane fondijuht Andres Viisemann. Tema juhtimise all on siiski LHV L fondi osaku puhasväärtuse kasv jäänud indeksile alla. Mispärast, ei oska öelda.

Tädi pärandus võinuks 2007. aastast saadik Andrese käe all teenida 4,2 protsenti tootlust aastas, indeksifondis aga 5,1 protsenti aastas.

Kuid see on puhas mõttemäng. Isegi kui tädi oleks sulle helde päranduse jätnud, poleks sa saanud seda ei 2002. ega 2007. aastal teise samba pensionifondi paigutada. Seadus lubab ja käsib sinna suunata väikese osa sinu palgast igal kalendrikuul.

Miks see erinevus tähtis on?

Sa alustad investeerimist tillukeste summadega ja raha koguneb fondi ajapikku. Mida suurem summa on sinu pensionikontole kogunenud, seda rohkem mõjutab fondi osaku väärtuse kasv sinu teenistust. Lihtne – viis protsenti 25 eurost on hoopis midagi muud kui viis protsenti 2500 eurost, eks?

Vaatame uuesti seda osaku puhasväärtuse graafikut. 2006. aasta lõpuni kasvas L fondi osaku puhasväärtus indeksist selgelt kiiremini. 2007 – 2011 näeb graafik välja nagu Ameerika mäed – maailma väärtpaberiturgudel oli keeruline aeg. 2011. aasta algusest tänaseni on osaku puhasväärtuse kasv indeksile püsivalt alla jäänud. Aga sellegipoolest on L fondi osaku puhasväärtus indeksifondiga võrreldes kõrgemal, ütled sa?

Jah, aga siin tulevadki mängu rahavood ehk siis kui palju ja millal investorid raha fondi on suunanud. 2006. aasta lõpuks olid investorid LHV L fondi paigutanud 10 miljonit eurot. 2011. aasta alguseks olid pensionikogujad sisse maksnud 57 miljonit eurot. Tänaseks on investorid fondi paigutanud kokku 360 miljonit eurot.

See tähendab, et just viimaste aastate investeerimisotsused mõjutavad investorite tulu kordades rohkem kui fondi osakute väärtuse käekäik esimestel aastatel.

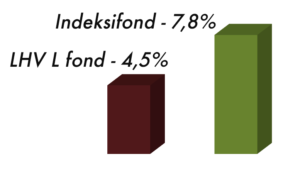

Seega: osaku puhasväärtuse kasv ei näita, kui hästi sinu investeeritud rahal läinud on. Et teada saada, kui palju keskmine investor on pensionifondis tulu teeninud, tuleb välja arvutada fondi rahavoogudega kaalutud tootlusmäär. Selleks on vaja natuke kannatust – tegin arvutused sinu eest ära. Pensionikeskusest saadud andmete põhjal on LHV L fondi investorid fondi loomisest saadik teeninud keskmiselt 4,5% tulu aastas. Võrdluses toodud Vanguardi fondides oleks sama investeering teeninud keskmiselt 7,8% aastas.

Aga kui palju siis just sinu teise samba raha teeninud on?

Viimane võrdlus näitab, kui palju keskmine LHV L fondi investor on teeninud ja kui palju ta oleks võinud indeksifondis rohkem teenida. Kui sa tahad teada oma pensionikonto tootlust, on tarvis välja arvutada, milline on kõigi sinu igakuiste sissemaksete tootluste kaalutud keskmine tänaseni. See ongi rahavoogudega kaalutud tootlusmäär.

Just see arvutus näitaks kõige paremini, kui head tööd on fondivalitseja just sinu heaks teinud. Vean kihla, et kõik Eesti pensionikogujad tahaksid oma pensionikonto keskmist tootlusmäära teada. Paraku ei näita seda täna sulle pensionikeskus ega ükski fondivalitseja.

Kui sul on aega ja numbrid meeldivad, saad oma teenitud tulu muidugi pensionikeskuse andmete põhjal välja arvutada. Aivar just seda tegigi. Vaatame, millist tulu tema raha LHV L fondis on teeninud.

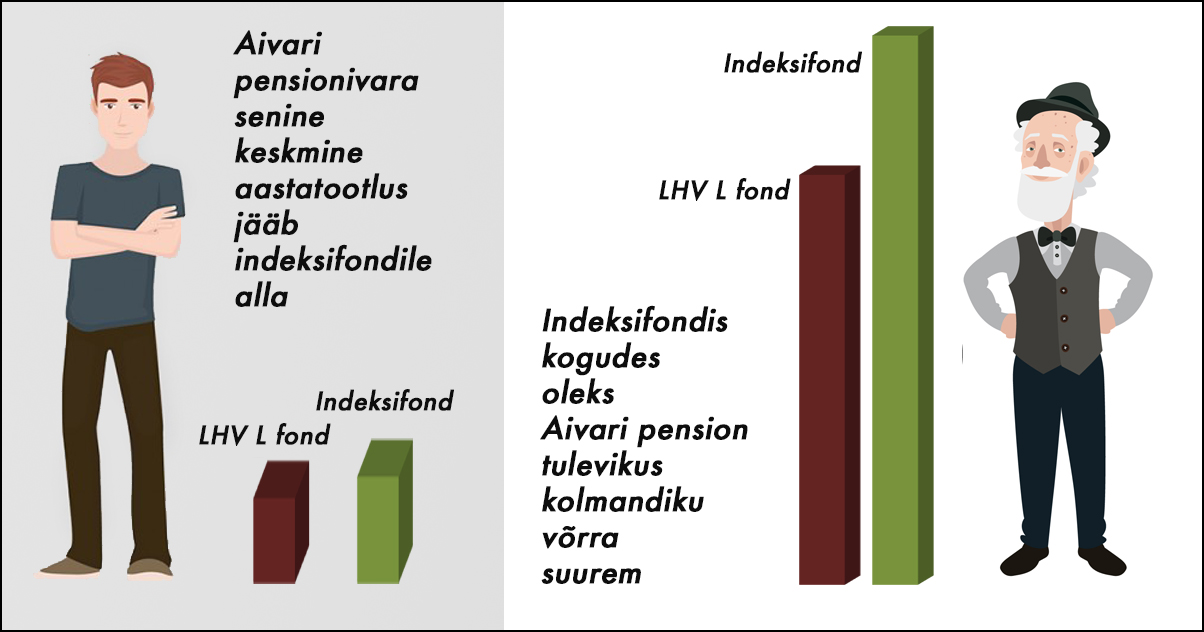

Aivari teise samba pensionivara on LHV L fondis on teeninud keskmiselt 5,2 protsenti aastas. Vanguardi indeksifondile jääb see tulemus alla: kui Aivar oleks saanud raha indeksifondi paigutada, oleks ta teeninud keskmiselt 6,5 protsenti aastas.

Kui keskmine tootlus jääb nii LHV-l kui Vangardil samaks ja Aivari sissetulek samuti, saaks ta 34 aasta pärast pensionile minnes Vanguardi fondist kokku 34% protsendi võrra suurema pensioni kui LHV-st. See tähendab, et vanaduspõlves oleks Aivaril indeksifondi investeerides kolmandiku võrra rohkem raha kui LHV fondi investeerides.

Aivar muide on 31-aastane ja läks tööle 2002. aastal. Kui sa oled umbes sama vana, on sinu pensionivara käekäik tõenäoliselt üsna sarnane.

LHV L pensionifond on Eesti parimate seas, aga jääb maailma keskmisele alla. Valdav osa pensionikogujatest on kõigis LHV fondides saanud vähem tulu kui nad indeksifondides oleksid võinud teenida.

Muide, ma tahtsin tegelikult selle peatüki ilmumise ajaks inseneride abiga teha lihtsa kalkulaatori, mis võimaldaks sul ilma suurema vaevata arvutada välja oma pensionivara tootluse ja ühtlasi võrrelda seda nii maailmaturgude keskmise (indeksiga) kui ka inflatsiooniga.

Mul on abiks olnud programmeerijad Eesti parimatest IT-firmadest. Oleme kulutanud päris palju tunde õhtutest ja nädalavahetustest.

Pensionikeskusel, mis peab arvestust kõigi Eesti inimeste pensionivara üle, oleks väga lihtne selline kalkulaator valmis programmeerida. Meile kättesaadavate andmete abil on see osutunud seni raskemaks ülesandeks kui lootsime. Lihtsalt pensionikeskus lubab sinul oma pensionikonto väljavõtet alla laadida ainult .pdf failina, mis on arvude töötlemiseks sobimatu formaat.

Küsi kindlasti oma pensionifondivalitsejalt ja pensionikeskusest, milline on sinu pensionikonto keskmine aastatootlus.

Küsi ka võrdlust indeksi ja inflatsiooniga. Ära rahuldu puhasväärtuse graafikuga, mis sinu tulu kohta midagi ei ütle.Kui inimesed huvi tunnevad, loob pensionikeskus kindlasti võimaluse igaühel oma pensionivara tootlust vaadata ja võrrelda.

Vaatame, kes meie pensionivara tootlust arvutava ja indeksi ning inflatsiooniga võrdleva pensionikalkulaatori enne valmis saab: Tuleva, maksumaksja raha toel registriandmeid hoidev pensionikeskus, mõni tänane fondivalitseja või keegi teine!

Juhend fondivahetuseks:

4. peatükk algab siin.

* Aivari nimi on tema soovil muudetud.

** Graafik näitab osaku puhasväärtuse muutust võrreldes alguspunktiga (alguspunkt = 100). Vanguardi indeksifond koosneb 50% ulatuses Vanguard Global Stock Index Fund Investor Share-ist (VANGLVI) ja 50% ulatuses Vanguard Euro Government Bond Index Fund Investor Share-ist (VANEGBX). Mõlemad fondid on kättesaadavad Euroopa jaeinvestorile.

(1) Loe 2024. aastast kehtima hakanud II samba reformi kohta, mis lubab 2% asemel II sambasse suunata kuni 6% brutopalgast, kusjuures riik lisab 4%.