Kuidas endale sobiv pensionifond valida nii, et sellest pikaajaliselt oleks sulle kõige rohkem kasu, räägib ettevõtja, koolitaja ja investor Taavi Pertman.

Kuigi II sammas ei ole pensioniks piisav ja sellele lootma jääda ei tasu, on see siiski enamiku jaoks olulise tähtsusega investeering. Lõpptulemus sõltub ka sinu tehtud otsustest.

Riskitase

Teise samba fonde on tänase seisuga nelja erinevat liiki, mis väljendavad erinevat riskitaset:

- Konservatiivne – 100% võlakirjad, 0% aktsiad

- Tasakaalustatud – 75% võlakirjad, kuni 25% aktsiad

- Progressiivne – 50% võlakirjad, kuni 50% aktsiad

- Agressiivne – 25% võlakirjad, kuni 75% aktsiad

Aktsiaid peetakse üldiselt võlakirjadest riskantsemaks, kuna nende hind kõigub suures ulatuses üles-alla. Aktsiate pikaajaline tootlus on aga võlakirjadest tunduvalt kõrgem. Kuna pikas plaanis on aktsiaturud ajalooliselt tõusnud, siis mõneaastased hinnakõikumised on lõpptulemuse seisukohalt pigem ebaolulised.

Seetõttu, mida noorem oled, seda suurem peaks aktsiate osakaal sinu valitud fondis olema. Noorena on sul aega oodata, millal võimalik hinnalangus uuesti tõusule pöörab. Sinu eesmärk number üks peaks olema vara kasvatamine.

Kui pensionieani jääb vähem kui 10 aastat, siis peaksid aktsiate osakaalu vähendama. Selles eas on vara säilitamine sinu jaoks olulisem. Eelista konservatiivsemaid fonde.

Üldjuhul on kõrgema aktsiate osakaaluga fondide tasud kõrgemad, aga aktsiate suurem tootlus peaks seda kompenseerima. Oluline on siiski mõista, et kuni 75% aktsiate osakaalu korral ei investeeri fondijuht alati 75% rahast aktsiatesse. Näiteks LHV XL pensionifondi puhul oli 30.11.2018 seisuga üle 60% varadest hoopis võlakirjades. Aktsiate osakaal on sarnases 30-40% suurusjärgus olnud juba aastaid (1).

Aktiivne vs passiivne fondijuhtimine

Teine oluline otsus on valik passiivse või aktiivse fondijuhtimise vahel. Passiivse juhtimise korral ei tee fondijuht otseselt investeerimisotsuseid ja fondi käekäik sõltub maailmamajandusest (2).

Kui maailmamajandusel läheb hästi ja aktsiate hinnad kasvavad, kasvab ka sinu pensionifond. Kui majandusel läheb halvasti, kukub ka sinu pensionifond koos maailmaturgudega.

Pikas plaanis viitab kõik sellele, et passiivselt juhitud fondi tulemused saavad olema paremad

Aktiivse juhtimise korral püüab fondijuht turgu üle kavaldada. See tähendab, et sinu valitud pensionifondi juht peaks suutma investeerida paremini, kui enamik teisi maailma fondijuhte ja börsil osalejaid, aga mitte ainult.

Aktiivsete fondide tasud on reeglina mitu korda kõrgemad, mistõttu nad ei pea mitte ainult teisi turul osalejaid ületama, vaid suutma ka enda kõrged tasud tasa teenida. Nii Eesti kui ka maailma ajalugu näitab, et seda nad ei suuda (3).

Lisaks on meil aktiivselt juhitud fonde, mis tegelikult järgivad passiivsetele fondidele sarnaselt indekseid, aga tasusid võtavad, nagu juhitaks fondi aktiivselt – niiöelda kapiindeksfondid.

Pikas plaanis viitab kõik sellele, et passiivselt juhitud fondi tulemused saavad olema paremad. Seejuures ei maksa sa ilmaasjata pankadele kõrgemaid tasusid teenuse eest, mis sinu tootlust hoopis vähendama kipub.

Passiivseid indeksfonde pakub näiteks pensioniühistu Tuleva, tänu kellele see teenus turule on tulnud. Tuleva tuleku tõttu on sarnased madalamate tasudega fondid loodud ka pankade poolt, aga ära looda, et mõni pank sulle neid ise soovitaks.

Tuleva omanikud ja pensionikogujad on samad inimesed, nii et neil puudub pankadega võrreldav huvide konflikt ja soov sulle kallimat toodet müüa.

Tasud

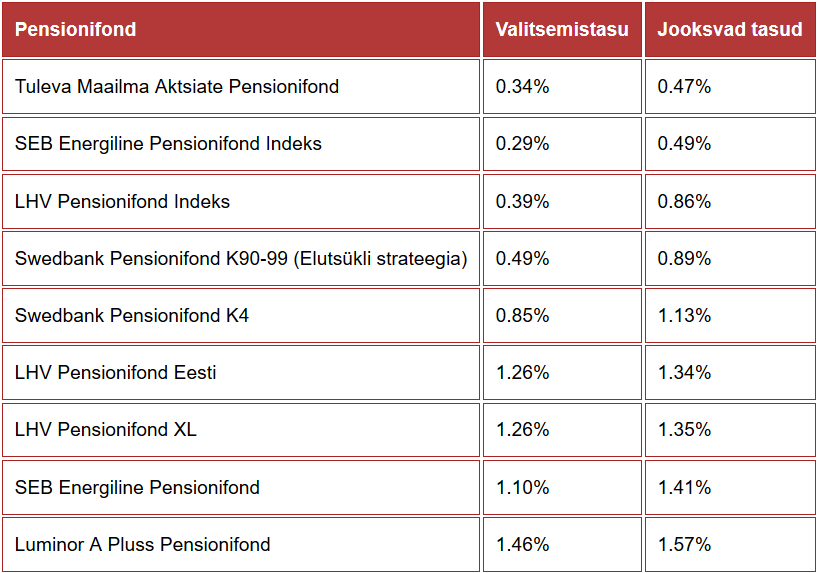

Kuna pikaajalise tootluse puhul on oluliseks teguriks tasude suurus, siis võiks olla mõistlik eelistada madalamate kuludega fonde. Tasusid võrreldes tuleks vaadata valitsemistasudest kaugemale.

Leia oma valitud pensionifondi kodulehelt fondi põhiteabe dokument ja otsi sealt üles jooksva tasu suurus. Jooksev tasu sisaldab endas ka kulusid, mida valitsemistasu all ei näidata, nii et lõplik number võib haldustasust märkimisväärselt erineda.

Kõik II samba fondid ja vajaliku info leiad üles pensionikeskuse kodulehelt.

NB! Olgu öeldud, et osalesin tagasihoidliku panusega Tuleva asutamises, olen selle liige ja kogun raamatu kirjutamise hetkel oma pensioni just Tuleva pensionifondis.

Taavi Pertman on investor, Rahafoorumi blogi eestvedaja ja koolitaja, kelle eesmärk on aidata inimestel edukalt investeerimisega alustada. Käesolev artikkel on lõik Taavi peagi ilmuvast alustavale investorile mõeldud praktilisest raamatust.

(1) LHV Pensionifond XL aruanded.

(2) Täpsemalt öeldes sõltub tulemus indeksisse valitud aktsiate käekäigust, aga passiivselt juhitavate pensionifondide puhul on reeglina valitud globaalsed indeksfondid.

(3) Ka 15-aastase perioodi peale jäi üle 90% aktiivselt juhitavatest fondidest indeksitele alla.