Pensioniiga läheneb:

mida teha oma II ja III sambaga?

Sul on kaks head valikut:

Pensioniikka jõudes ei pea kohe pensionile minema, vaid võid julgelt II ja III sambas edasi koguda. Kui jätkad töötamist, läheb ka edaspidi osa sinu palgast II sambasse. Lisaks võid jätkata kuni 15% oma sissetulekust III sambasse lisamist ja saada sellelt tulumaksu tagasi.

Kui lähed pensionile hiljem, on su pension suurem, sest sulle tehtavad väljamaksed hakkavad jaotuma lühema perioodi peale. Kui käid samal ajal tööl edasi ja jätkad sissemakseid nii II kui III sambasse, kasvatad oma tulevast pensionilisa veelgi.

Kui sa II või III sambasse kogutud vara ise ei vaja, saad fondiosakud pärandada. Pärimisest loe pikemalt altpoolt.

Alates 60. eluaastast saad hakata kasutama oma II ja III sammast igakuise lisasissetulekuna, mida nimetatakse fondipensioniks. Selleks ei pea oma sääste kuhugi ümber tõstma, vaid piisab avalduse esitamisest. Nii müüakse igal kuul automaatselt väike osa sinu fondiosakutest ja ülejäänud vara jääb fondi edasi tootlust teenima.

Erinevalt I sambast ehk riiklikust vanaduspensionist ei tiksu fondipension sinu elupäevade lõpuni. Seadistades endale igakuised väljamaksed Tulevas, on fondipensioni pikkuseks sinu statistiliselt elada jäänud aastad väljamaksete seadistamise hetkel. Näiteks keskmisel 65‑aastasel inimesel on Statistikaameti andmetel elada jäänud veel 19 aastat.

Sellise perioodi puhul on igakuised väljamaksed tulumaksuvabad.

Nii lihtsad valikud ongi.

Jah, seadus võimaldab ka sõlmida kindlustuslepingut, kuid praegu pakutavate kindlustuslepingute tasud on nii ebamõistlikult kõrged, et need ei vääri kaalumist.

Samuti levib soovitus suunata pensioniea lähenedes järjest rohkem vara võlakirjadesse, kuid tasub meenutada, et investeerimisel käivad risk ja tootlus käsikäes ning pensionieas tootlusest loobumine võib sulle kalliks maksma minna.

Mida teada igakuise pensionilisa kohta?

Tootluse mõju

Sinu pensionifondis olev raha teenib tootlust ja liitintressi edasi ka ajal, mil sulle tehakse igakuiseid fondipensioni väljamakseid. Nii saad osa maailmamajanduse kasvust ka pärast pensioniea saabumist. Mida see õigupoolest tähendab?

Näiteks, kui su II ja III sammas kasvaksid järgmisel paarikümnel aastal keskeltläbi 7%, oleksid su igakuised väljamaksed perioodi lõpus enam kui kolm korda suuremad kui väljamakseid alustades.

Väljamaksete suurus

Kuigi igal kuul müüakse väljamakse tegemiseks kindel hulk fondiosakuid, siis sinu kontole laekuvad summad võivad varieeruda (vt näidet ülaloleval graafikul). Need kujunevad fondiosaku väärtusest müümise hetkel – kui väärtus on kasvanud, suurenevad ka väljamaksed, ja vastupidi.

Arvuta, kui suured võiksid sinu igakuised fondipensioni väljamaksed eelduslikult olla ja kui palju saaksid sel juhul kogu perioodi vältel kokku kätte.

Kalkulaator eeldab, et alustad väljamakseid 65-aastaselt ja saad neid 19 aasta jooksul (tänase 65-aastase statistiliselt elada jäänud aastad). Aktsiaturu ajalooline tootlus on 7%, kuid see ei taga sarnast tootlust tulevikus.

Paindlikkus säilib

Kui soovid, saad igakuised väljamaksed igal hetkel lõpetada ja hiljem uuesti alustada.

Lisaks saad vajadusel teha vältimatute kulutuste katteks osalisi väljamakseid. Arvesta siiski, et neilt peetakse kinni 10% tulumaksu ja nende tegemine vähendab sinu igakuiste fondipensioni väljamaksete suurust.

Edasised sissemaksed

Alates 60. eluaastast II sambast väljamaksete tegemisel lõppevad sissemaksed sinu II sambasse igaveseks – nii sinu palgast minev osa, kui ka riigi lisatav 4%.

III sambasse võid rahulikult sissemakseid edasi teha ka siis, kui samal ajal juba III samba raha välja võtad – tulumaksu saad ikka tagasi.

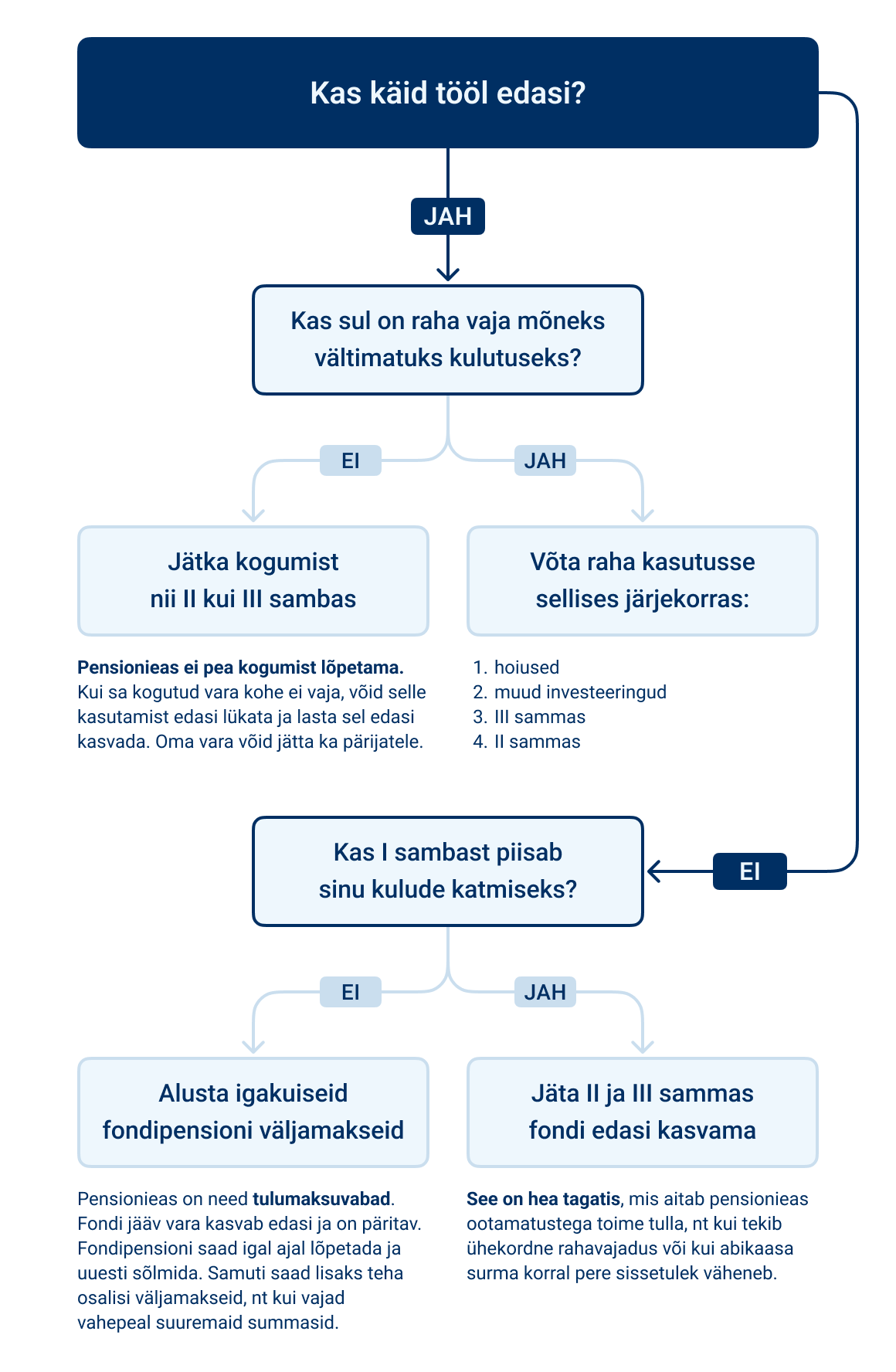

Kuidas otsustada?

Kui oled juba 60 aasta vanuseks saanud, siis tead ilmselt ise kõige paremini, kuidas oma kogutud pensionivara kasutada. Sellegipoolest on allpool paar küsimust, mis aitavad sul ehk valikut lihtsustada.

Pärandamine

II ja III samba fondiosakud on sinu pärandvara. See tähendab, et kui sind enam siinilmas ei ole, saavad sinu pärijad sulle kuuluvad osakud oma pensionikontole või soovi korral rahas välja võtta (viimasel juhul peab riik kinni 22% tulumaksu). Sina ei pea selleks eelnevalt ühtegi avaldust tegema.

Vaata ka: pensionifondi osakute pärimise juhend

Oled vähemalt 60-aastane ja soovid hakata kogutud pensionivara kasutama?

Pea meeles, et II ja III samba vara tasub kasutada alles siis, kui seda päriselt vajad. Alates 60. eluaastast on kõige kasulikum valik igakuine väljamakse ehk fondipension.

Kas meie raha on Tulevas ikka sama hästi kaitstud kui panga pensionifondis?

JAH!

Finantsinspektsioon

andis Tuleva fondivalitsejale tegevusloa ja valvab, et meie igapäevane tegevus vastaks igati nõudmistele.

Swedbank

on Tuleva fondide depoopank. Depoopank kinnitab iga tehingu fondi varaga. Täpselt nii nagu panga enda fondide puhul.

Riiklik tagatisfond

kaitseb kõigi pensionifondide investoreid halvima vastu, kui fondivalitseja süül peaks tekkima kahju.

Asutajaliikmed

Tõnu Pekk

Tõnu Pekk on 30-aastase kogemusega investor. Tõnu omab rahvusvahelist kogemust finantssektorist, on vedanud arendusprojekte ning juhtinud investeeringuid. Praegu on ta Tuleva fondijuht.

Priit Lepasepp

Priit Lepasepp tegeleb igapäevaselt sellega, et aidata suurendada taastuvenergia tootmist. Lisaks on ta ka üks Tuleva juriidilistest nõustajatest.

Indrek Neivelt

Indrek Neivelt on Pocopay asutaja. Indrek on olnud juhtivrollis Hansapangas ja teistes suurtes finantsinstitutsioonides ning kasutab nüüd oma teadmisi paremate ja lihtsamate makselahenduste loomiseks.

Daniel Vaarik

Daniel on pühendanud oma karjääri sellele, et inimesteni jõuaksid paremad ja selgemad sõnumid, mille põhjal olulisi otsuseid teha. Täna tegutseb ta partnerina sõnumiagentuuris Akkadian.

Kristo Käärmann

Kristo Käärmann on Wise’i asutaja. Olles näinud ebaefektiivsust finantssektoris, aitab Kristo teha revolutsiooni raha liikumises, tehes valuutavahetust üle maailma lihtsamaks, selgemaks ja läbipaistvamaks.

Mall Hellam

Mall Hellam juhib Avatud Eesti Fondi. Mall keskendub oma tegevuses sellele, et Eesti oleks rohkem avatud ja salliv, et ühiskonnas toimuks sisuline debatt oluliste küsimuste üle ning et meil oleks tõeliselt tugev kodanikuühiskond.

Kirsti Pent

Kirsti Pent on partner FORT advokaadibüroos. Kirsti on spetsialiseerunud finantsvaldkonna regulatsioonidele, aidates kliente selgete ja korrektsete lahendustega finantstehingutes ning on ka üks Tuleva juriidilistest nõustajatest.

Indrek Kasela

Indrek Kasela on ettevõtja ja investor. Indrek omab pikaajalist ettevõtluskogemust suurettevõtetest ning on lisaks sellele tegus ka kultuurivaldkonna arendamises.

Annika Uudelepp

Annika Uudelepp on kodanikuühiskonna ja riigivalitsemise ekspert Praxise mõttekojas. Ta on pikaajaliselt juhtinud tähelepanu murekohtadele Eesti ühiskonnas ning aidanud neile lahendusi leida.

Henrik Karmo

Henrik Karmo tegutseb igapäevaselt investorina. Henrikul on laiapõhjaline kogemus erinevate investeerimisettevõtete üles ehitamisel ja investeerimisstrateegiate loomisel.

Taavi Lepmets

Taavi Lepmets tegutseb investorina. Taavi on omandanud kogemusi varajases faasis tehnoloogia investeeringute tegemisel alates eelmisest sajandist, ning üritab selles vallas uusi elamusi otsida ka tänapäeval.

Taavet Hinrikus

Taavet Hinrikus on Wise’i asutaja. Taavet usub lihtsatesse, selgetesse ja läbipaistvatesse lahendustesse, ning aitab igapäevaselt muuta raha liikumist ja valuutavahetust kõikidele paremaks ja mugavamaks.

Loit Linnupõld

Loit Linnupõld on Crowdestate’i asutaja. Loit omab pikaajalist kogemust finantssektoris ning aitab läbi ühisrahastuse viia kokku investoreid ning kinnisvaraarendajaid, et selle läbi arendada eesti investorkultuuri ja arendada ligipääsu kapitalile.

Veljo Otsason

Veljo Otsason on Fortumo ja Mobi kaasasutaja ning ingelinvestor rohkem kui 15 ettevõttes. Veljo kireks on uued tehnoloogilised lahendused, ning tema ettevõtted aitavad luua paremaid mobiilseid teenuseid, nii maksesüsteeme kui autentimist.

Rain Rannu

Rain Rannu on tehnoloogiaettevõtja ja investor, Fortumo ja Mobi asutaja. Raini kireks on ettevõtlus ja uute ideede välja töötamine, talle meeldivad projektid, mida ilma temata ei oleks.

Sandor Liive

Sandor Liive kirg on energiasektoris. Sandor on pikaajaliselt juhtinud Eesti Energiat ning tegeleb uute lahenduste toomisega energiasektorisse.

Heikko Mäe

Heikko Mäe on audiitor. Tema kireks on, et asjad saaksid tehtud õigesti ja täpselt. Heikko jagas oma teadmisi ja kogemusi Tuleva fondide loomisel

Gerd Laub

Gerd Laub on Funderbeami juriidiline nõustaja. Gerdi taust on õiguse valdkonnas, ta on spetsialiseerunud finantsettevõtete nõustamisele ning aitab lahendada keerukaid probleeme finantstehnoloogia vallas.

Triinu Tombak

Triinu Tombak tegeleb finants- ja ärinõustamisega. Praegusel hetkel võib teda leida AS-i Harju Elekter nõukogust ning mõttekoja Praxis nõukogust.

Kadi Lambot

Kadi Lambot on arst, kes on olnud mitmete suurettevõtete juht. Kadi usub, et meditsiinisüsteem vajab terviklikke ning kliendisõbralikke lahendusi ning töötab selle nimel olles Vähiliidu, Terve Eesti SA, Tartu Ülikooli SA nõukogu liige.

Allan Kaldoja

Allan Kaldoja tegeleb ettevõtlusega. Allani kireks on kodanikuühenduste arendamine, olles aidanud käivitada nõukogu esimehena SA Vaba Lava.

Jaak Roosaare

Jaak Roosaare on investor ja Rikkaks Saamise Õpiku autor. Jaak pühendab oma aega sellele, et arendada eestlaste finantsteadlikkust, et inimesed teeksid paremaid finantsotsuseid ja läbi selle saaksid nautida paremat elu.

Mis on Tuleva liikmete põhikirjalised õigused ja kohustused?

Igal ühistu liikmel on õigus:

- tutvuda Tuleva põhikirja ja teiste oluliste dokumentidega ning saada teavet ühistu tegevuse tulemuste ja plaanide kohta

- osaleda üldkoosolekul ja muudel Tuleva üritustel

- valida Tuleva juhtimis- ja kontrollorganeid ning neisse kandideerida

- osaleda Tuleva kasumi jaotamisel vastavalt põhikirjas kokku lepitule

- kasutada Tuleva teenuseid ja osaleda liikmete infovahetuses (näiteks e-mailitsi ja Tuleva liikmete kinnises facebook-i grupis)

- astuda ühistust välja (5 aasta möödumisel liikmeks astumisest)

- pärandada surma korral ühistusse kogunenud vara

Tuleva liige kohustub:

- täitma seadusi ning ühistu juhtimis- ja kontrollorganite seaduslikke ja ühistu põhikirjaga kooskõlas olevaid otsuseid

- tasuma ühekordse liitumistasu

- hoidma Tuleva ärisaladust

- tasuma muid sihtotstarbelisi makseid vastavalt üldkoosoleku otsustele.*

* Sellise otsuse võimalus on ette nähtud vähetõenäoliseks juhuks, kui ühistul peaks tekkima ootamatu lisakapitali vajadus. Kui liige sel juhul keeldub üldkoosoleku otsusega kokku lepitud sihtotstarbelise makse tegemisest, arvatakse ta lihtsalt ühistust välja.