Kuidas rääkida sõbrale Tuleva liikmekapitalist?

Satud sõbraga kokku. “Kuulsin, et see Tuleva teeb siin pensioniga ägedaid asju. Ma mõtlesin, et astuks liikmeks ja seal käib mingi kapitalikogumine ka?” Sõber vaatab sulle huviga otsa. “Vaatasin, et sa oled seal liikmete seas – ütle mulle, kas ja kui palju võiksin panna?”

NB! Kapitali panustamine on tänaseks lõppenud. Oma liikmekapitali seisu saad näha Tuleva Minu kontole sisse logides.

Ei ütle. Ükskõik kui hea sõber on, siis ikka ei saa lihtsalt öelda “jah” või “ei”. Meile on oluline, et sa teeksid rahalisi otsuseid võimalikult teadlikult. Kuid jagame oma arutluskäiku, kuidas võiks liikmekapitalist mõelda. Seda ütleme küll, et tähaeg kapitali panustamiseks on 31. mai südaöö ja täpsemad tingimused on siin.

Kus su säästud praegu on?

Pangahoiusel on plusse ja miinuseid. Pluss on see, et saad raha vajadusel lihtsasti kätte. Teine pluss on see, et põhiosa säilimine on tavaliselt tagatud. Kui panid arvele 1000 eurot, saad 1000 eurot ka välja võtta.

Kui plaanid varsti korteri osta, siis sissemakseks vajalikku summat on mõistlik hoida rahas, mille saab igal hetkel kätte. Ootamatusteks võiks pangaarvel ka midagi tagavaraks olla. Näiteks juhuks, kui pesumasin katki läheb.

Tuleva liikmekapitali pandud raha kasvab samades Tuleva fondides, kus kasvab ka Tuleva liikmete teise samba vara

Pangakontol raha hoidmise miinus on see, et peaaegu sama kindlalt kui on tagatud nominaalväärtuse säilimine, on tagatud ka sinu raha tegeliku väärtuse kaotus. Teenitav intressitulu jääb peaaegu kindlasti inflatsioonile alla. Tänaste intresside juures kehtib see reegel üldiselt ka igasuguste tähtajaliste, kogumis- ja investeerimishoiuste kohta.

Mida pikem aeg, seda rohkem inflatsioon sinu säästudest ära sööb. Selle pärast oleks tark otsida näiteks laste iseseisva elu alustamiseks või oma pensioniks kogutavate säästude paigutamiseks parema oodatava tootlusega võimalusi.

Millised on võimalused parema tootluse saamiseks?

Kui kogud pensioniks, siis lisaks kohustuslikule II sambale võiks kaaluda III sammast, millele riik on andnud tulumaksusoodustuse. Juba sügisel saab raha paigutada ka Tuleva madalate tasudega 3. sambasse. Selleni peab aga veel veidi ootama.

Kui kogud lapsele, siis kindlasti ei soovita me igasuguseid pangas pakutavaid laste investeerimistooteid (koolifondid, lapse kasvukontod jne). Nende kulud on isegi pensionisammastega võrreldes kordades kõrgemad – tulu läheb pangale, mitte sinu lapsele.

Kui hakata uurima igasuguseid pankade poolt pakutud tooteid, siis ei ole ka ühtegi väga head võimalust raha paigutamiseks. Kõigi võimaluste puhul on sama probleem: kõrged kulud näpistavad võimalikust tootlusest suurema osa ära.

Iga Tuleva liikmekapitali pandud kuni 1000 eurot pannakse samadesse Tuleva fondidesse, kus kasvab ka Tuleva liikmete teise samba vara ehk arvestama peab sama kogukulumääraga, mis teise samba varal – 0,47%. Nii on sul võimalus teenida maailmaturult investeerimistootlust ilma, et peaksid maksma selle eest üüratult suuri valitsemistasusid. Lisaks teenid liikmekapitali panustades tulevikus ka omanikutulu, olles Tuleva fondide üks 5100-st omanikust. (Vaata täna kehtivaid Tuleva Maailma Aktsiate Pensionifondi tasusid ja Tuleva Maailma Võlakirjade Pensionifondi tasusid.)

Garanteeritud tootlust ei anna ükski investeering, ka mitte Tuleva liikmekapital. Me eeldame, et indeksifondide kaalutud keskmine tootlus enne kõiki teenustasusid on 5%. Tegelik maailmaturgude tootlus võib olla kõrgem või madalam – see ei sõltu meist ega teistest Eesti fondivalitsejatest. Tuleva algse tegevuskasumi ennustamisel oli kõige olulisemaks eelduseks, et viie aastaga toob Tuleva fondidesse 10 000 inimest keskmiselt 80% oma kogutud pensionivarast – selle eesmärgi oleme juba esimese kahe ja poole aastaga täitnud.

Kes peaks panustama Tuleva liikmekapitali?

Võimalus liikmekapitali panustada on kõikidel liikmetel, sõltumata sellest, kas nad on varem kapitali panustanud või mitte. Seekordses kapitalikogumises saab iga liige, kes on liitunud kuni 31. maini (k.a) panustada liikmekapitali kuni 1000 eurot.

Seda võimalust tasub meie meelest kasutada, kui sul on juba kogunenud sääste, mida saaksid panna maailmaturgudele kasvama. Panus algkapitali on pikaajaline investeering – sobiv pensionitulu võimenduseks või näiteks lapse ülikoolifondiks. Maksimaalne summa on kuni 1000 eurot. Kui saad mugavalt panustada vähem raha, siis on ka see teretulnud. Kui oled juba väga pensioniea lähedal või vajad võimalust seda raha enne viite aastat kasutada, siis ei ole liikmekapitali panustamine sulle – oota näiteks meie kolmanda samba vabatahtliku fondi valmis saamist.

Võttes võrdluseks teised turul pakutavad tooted, kuhu saab väiksemate summadega pensionikoguja raha panustada oleme päris kindlad, et panus Tuleva liikmekapitali on hea oodatava tulu ja riski suhtega rahapaigutus. Lisaks veel selline rahapaigutus, mis aitab luua seitsmesajale tuhandele Eesti inimesele võimaluse koguda pensioni õiglaste teenustasudega. Aga see ei ole muidugi 100% objektiivne nõuanne – meie usume ühiselt Tulevasse, seetõttu me seda ka teiega koos ehitame!

Kui sul on Tuleva liikmelisuse, liikmekapitali või oma pensioni kohta küsimusi, siis kirjuta meile [email protected] või helista meile 644 5100.

Suur punane nupp, millele vajutades kõik kohe säästma hakkavad

Kuidas saaks käitumuslikku majandusteadust kasutades aidata inimestel targemalt raha koguda, uurib EBS-i doktorant ja OECD konsultant Leonore Riitsalu.

Oleme varasemast enam sunnitud vastutama oma rahalise heaolu eest, seda nii lühi- kui pikaajalises vaates. Riiklikule pensionile lootma jäämise asemel peame tegema arukaid valikuid, võrdlema erinevaid investeerimisviise ja otsustama, milline neist pensionipõlves kõige kindlamat tuge pakub.

Käitumisökonoomika uurimused on aga näidanud, et inimesed eelistavad lühiajalisi eesmärke pikemaajalistele, tajuvad riske ja tulusid ajas erinevalt ning jätavad keerukad valikud üldse tegemata. Seda kinnitavad ka mitmed rahatarkuse uuringud. Teame küll, et peaksime riske hajutama ja tuleviku nimel investeerima, aga lihtsam on otsustamine edasi lükata ehk prokrastineerida.

„Inimestel pole Einsteini aju ega askeetliku Buddha munga enesevalitsust. Pigem on neil kired, moonutustega teleskoobid, nad kohtlevad erinevaid rahakotte isemoodi ja on mõjutatud aktsiaturgude lühiajalistest kõikumistest.” Richard Thaler, 2017. aasta Nobeli majanduspreemia laureaat

Richard Thaler ja paljud teised käitumisökonoomika teadurid on uurinud, kuidas saaksid finantsteenused ja seadused meid meile endile kasulikuma käitumise suunas nügida. Finantskäitumise parandamiseks on loodud maailmas mitmeid keskuseid. Tihtilugu hõlmavad need endas nii teadlasi kui praktikuid, nii avalikku kui erasektorit.

Näiteks tegutseb kolmandat aastat liikumine Think Forward Initiative, mille eesmärk on aidata inimestel teadlikke finantsotsuseid teha ja seeläbi oma rahalist heaolu parandada. Selleks toetatakse teadusuuringuid ja innovaatiliste rakenduste loojaid. Ameerikas tegutseb Common Cents lab. Nende eesmärk on aidata madala ja keskmise sissetulekuga USA elanikel oma rahalist heaolu parandada. Suurbritannia Financial Capability Lab avaldas hiljuti raporti, milles kirjeldatakse seniseid edusamme arukamas suunas nügiva finantskeskkonna loomisel.

Etteruttavalt võib öelda, et ühte SUURT PUNAST NUPPU, MILLELE VAJUTADES KÕIK PENSIONIKS RAHA KOGUMA HAKKAVAD, pole veel leiutatud. Küll aga on mitme uurimissuuna esimesed katsetused lootustandvaid tulemusi näidanud.

“Nügivad” finantsteenused

Suurbritannia oli üks esimesi riike maailmas, kus hakati rahatarkuse arendamisega süstemaatiliselt tegelema. Esmalt oli see üheks finantsjärelevalve ülesannetest, aastast 2010 tegutseb eraldiseisev Money Advice Service. Samuti oli UK valitsus esimene, kes lõi „nügimise üksuse“ (nudge unit) ehk Behavioural Insights Team´i. Seetõttu on nad ka ühed esimestest, kes finantskäitumise problemaatilisust mõistsid.

Koostöös sotsiaaluuringute firmaga Ipsos MORI asutasid nad aruka finantskäitumise labori (Financial Capability Lab). Selle loomiseni viis neid fakt, et üks neljandik UK elanikkonnast (12,7 miljonit inimest) elab rahaliselt kitsastes oludes (financially squeezed) ja see pole üksnes madalama haridustaseme või sissetulekuga inimeste probleem. Sellesse segmenti kuuluvatel inimestel on üsna suured rahalised kohustused, nendega tullakse küll hetkel toime, aga vähimagi muutuse korral, näiteks töökoha kaotus, oldaks koheselt raskustes. Pigem elavad nad palgapäevast palgapäevani ilma rahalist puhvrit kogumata ning pikemaajaliste eesmärkide nimel investeerimata. Nad keskenduvad lühiajalistele soovidele ja vajadustele ning tasuvad nende eest tuleviku sissetuleku arvelt ilma laenuotsuseid hoolikalt läbi kaalumata.

Seega on veerand elanikkonnast rahaliselt haavatavas olukorras. Laboris katsetatakse erinevaid viise nende käitumise suunamiseks ja rahalise heaolu kindlustamiseks. Selleks kujundatakse otsuste tegemise keskkonda selliselt, et see nügiks arukamate valikute suunas.

Maikuus avaldatud raportis antakse ülevaade 17 eksperimendi tulemustest. Näiteks, finantsteenuste olemuse paremaks mõistmiseks lihtsustati nende kohta esitatavat infot. Kõrge finantskirjaoskuse tasemega inimene võrdleks kõigi teenusepakkujate tingimusi ja teeks alles seejärel kaalutletud valiku. Paraku pole inimestel aga nii palju aega ega ka motivatsiooni seda aega leida. Seevastu pelutab neid info ja valikute üleküllus.

Nii näitasid Cronqvist ja Thaler (2004), et Rootsis pakutav lai valik pensionifonde ei erguta inimesi endale parimat valima. Kuigi valida on enam kui 400 fondi hulgast, eelistatakse valik tegemata jätta ja liituda vaikimisi seatud fondiga. Suurbritannias leidis Behavioural Insights Team, et üheleheküljeline pensioniinfo saadetuna pensionile jäämise hetkele lähenevatele inimestele kümnekordistas nõustamisele minejate arvu sajalehelise pensioniteatmikuga võrreldes.

Seega, lihtne, lühike, isiklikult oluline ja õigel hetkel esitatud teave paneb inimesi tegutsema enam kui keerukas ja mahukas umbisikuline info.

1. katse: lihtsam info

Laboris katsetati krediitkaartide info lihtsustamist. Ühel juhul näidati tavapärast krediitkaardi tingimuste lehte, teisel juhul 6 olulisimat fakti ja kolmandal – 4 olulisemat fakti. Mõlema lühivormi juures oli ka liugur, mille abil konkreetseid tasusid hõlpsasti läbi sai arvutada. Tulemus: lihtsustatud ja liuguriga infot näinud inimesed olid märkimisväärselt teadlikumad krediitkaardi tingimustest kui põhjaliku, tavapärase info saanud inimesed. Kuue faktiga tutvunud osalejad vastasid 16% ja nelja fakti näinud lausa 21% enam õigesti küsimustele teenuse tingimuste kohta kui standardinfo saanud osalejad.

2. katse: maksa tagasi ja säästa

Teine labori idee: vaikimisi seatud valikute abil võiks õnnestuda suunata inimesi automaatselt rohkem säästma ja kiiremini laene tagasi maksma. Keerukate valikute tegemine on ebamugav, seepärast kiputakse neid pigem vältima. Et see aga sõna otseses mõttes kalliks maksma ei läheks, tasub teadlikult disainida vaikimisi seatud valik.

Labor pakkus välja lahenduse „maksa tagasi ja säästa“ (Repay and Save). See on uue finantsteenuse idee, mis aitaks esmalt võlad kiiremini tagasi maksta ja seejärel säästma asuda. Kui inimese palgast läheb igakuiselt automaatselt kindel summa laenude tagasimakseks, siis on ta juba harjunud sellest rahast nö ilma jääma. Sel hetkel, kui laen saab tagasi makstud, peaks pank hakkama sama summat edasi võtma, nüüd aga kandes seda säästukontole. Nii tekiksid inimestele automaatselt säästupuhvrid. Eeldusel muidugi, et nad sellise teenuse kasutamiseks nõusoleku annavad.

„Maksa tagasi ja säästa“ teenus võiks kasutada autorite soovitusel ka tuntuima käitumisökonoomika skeemi Save More Tomorrow (Thaler & Benartzi, 2004) elemente. See tähendab, et sissetulekute kasvades kasvaksid ka tagasimaksed, hilisemas etapis maksed säästukontole. Inimesed tajuvad selliseid summasid kui kaotatud raha. Kui aga nende sissetulekud suurenevad ja arvele jääv summa ei kahane, ei tunne nad suurenenud tagasimaksest kaotusevalu. Selle lahenduse katsetamine alles käib.

Fookusgruppides tekitas see vastakaid tundeid. Ühest küljest, inimestele meeldivad lihtsad ja automaatsed lahendused, mis neid otsustamise vaevast päästavad. Teisest küljest, neid hirmutas sõna „automaatselt“ ja nad ei tahtnud, et kolleegid nende rahaasjadest midagi teada saaks. Siiski, on üks asi, mida inimesed ütlevad ja teine, kuidas tegelikult käituvad. Seepärast otsib labor tööandjat ja panka, kellega koos selline teenus ära testida. Kuna vaikimisi seatud valikute ja Save More Tomorrow skeemi kasulikkus on ära tõestatud (nt USA-s kasvatas see pensionisääste 7 miljardi dollari võrra), võiks selline teenus rahaliselt kitsastes oludes olijaid aidata.

Nügimise kriitikud heidavad ette, et käitumisökonoomika rakendused parandavad käitumist tihtilugu vaid paari protsendi võrra. Aga olukorras, kus seadused ja veebi üles pandud info inimesi oma harjumusi muutma ei pane, on ka sellised edusammud suur asi. Veelgi enam, sellised lahendused on märkimisväärselt kuluefektiivsemad kui teavituskampaaniad või muud sekkumised (Benartzi et al., 2017).

Küll aga on nende katsetamisel veel pikk tee minna. Nii kutsub aruka finantskäitumise labor oma raportis finantssektori asutusi appi tulema ja oma klientide abil seda SUURT PUNAST NUPPU leiutama. Äkki võiks Tuleva olla see, kes aitab sellise lahenduse leida?

Leonore Riitsalu on MTÜ Rahatarkus kaasasutaja, EBS-i lektor ja doktorant, OECD konsultant

Allikad:

- Benartzi, S., Beshears, J., Milkman, K. L., Sunstein, C. R., Thaler, R. H., Shankar, M., … Galing, S. (2017). Should Governments Invest More in Nudging? Psychological Science, 1–15.

- Cronqvist, H., & Thaler, R. H. (2004). Design Choices in Privatized Social-Security Systems: Learning from the Swedish Experience. American Economic Review, 94(2), 424–428.

- Thaler, R. H., & Benartzi, S. (2004). Save More TomorrowTM: Using Behavioral Economics to Increase Employee Saving. Journal of Political Economy, 112(S1), S164–S187. https://doi.org/10.1086/380085

Kuidas rääkida Tuleva algkapitalist sugulase sünnipäeval

Sugulase sünnipäeval. “Kuule, see Tuleva on küll lahe. Ma astusin juba liikmeks ja paneks algkapitali ka.” Küsija tõstab salatit juurde. “Ega ma eriti pole jõudnud su e-maile lugeda – ütle lihtsalt ise, kas ja kui palju võiks panna?”

Ei ütle. Sõpradele ei ütle, abikaasale ei ütle, ämmale ei ütle, tädi uue mehe pojanaisele ka ei ütle. Meile on oluline, et sa teeksid rahalisi otsuseid võimalikult teadlikult. Kuid ma võin jagada sinuga omi arutluskäike. Nii et, mõtleme koos.

Kus su säästud praegu on?

Pangahoiusel on plusse ja miinuseid. Pluss on see, et saad raha vajadusel lihtsasti kätte. Teine pluss on see, et põhiosa säilimine on tavaliselt tagatud. Kui panid arvele 1000 eurot, saad 1000 eurot ka välja võtta.

Kui plaanid varsti korteri osta, siis sissemakseks vajalikku summat on mõistlik hoida rahas. Ootamatusteks võiks pangaarvel ka midagi tagavaraks olla. Näiteks juhuks, kui pesumasin katki läheb.

Pangakontol raha hoidmise miinus on see, et peaaegu sama kindlalt kui on tagatud nominaalväärtuse säilimine, on tagatud ka sinu raha tegeliku väärtuse kaotus. Teenitav intressitulu jääb peaaegu kindlasti inflatsioonile alla. Tänaste intresside juures kehtib see reegel üldiselt ka igasuguste tähtajaliste, kogumis- ja investeerimishoiuste kohta.

Mida pikem aeg, seda rohkem inflatsioon sinu säästudest ära sööb. Selle pärast oleks tark otsida näiteks laste iseseisva elu alustamiseks või oma pensioniks kogutavate säästude paigutamiseks parema oodatava tootlusega võimalusi.

Millised on võimalused parema tootluse saamiseks?

Kui kogud pensioniks, siis lisaks kohustuslikule II sambale võiks kaaluda III sammast, millele riik on andnud tulumaksusoodustuse. Kahjuks on kolmanda sambaga täna Eestis sama jama, mis teisegagi: maksueelisest saadava võidu nullivad fondivalitsejate kõrged teenustasud. Samuti peab arvestama, et maksueelis kaob, kui mingil põhjusel on tarvis raha enne pensionile minekut välja võtta.

Kui kogud lapsele, siis kindlasti ei soovita ma igasuguseid pangas pakutavaid laste investeerimistooteid (koolifondid, lapse kasvukontod jne). Nende kulud on isegi pensionisammastega võrreldes kordades kõrgemad – tulu läheb pangale, mitte sinu lapsele.

Muide, kui kogumisarve on lapse nimel, läheb konto kasutusõigus lapse täisealiseks saades automaatselt talle üle. Tean näiteid elust, kus lapsevanema ettekujutus kogutud raha mõistlikust kasutamisest pole hilisteismelise lühinägeliku visiooniga kokku langenud. Kui näiteks korteri sissemakseks kogutud raha kulub kogemata suve jooksul meelelahutusele, on pärast kõigil kahju.

Olen uurinud, kuidas saaks Eestis alla 10 000 euro suurust summat investeerimisfondidesse paigutada (üksikute aktsiate ostmine oleks liiga riskantne). Erinevate pankade pakkumiste võrdlemine on aeganõudev, sest ühel juhul on haldustasud kõrged, teisel juhul ebaproportsionaalselt suur ostu- või müügikomisjon jne. Kõigi võimaluste puhul jällegi sama probleem: kõrged kulud näpistavad võimalikust tootlusest suurema osa ära.

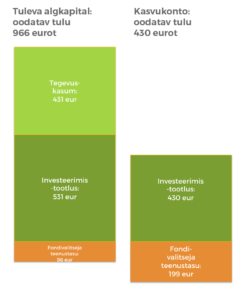

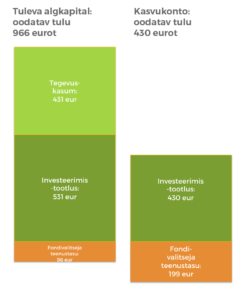

Tuleva algkapitali slaidipakis võrdlesin algkapitali panuse kulusid ja oodatavat tootlust ühe panga kasvukontoga – see on minu teada täna kõige soodsam Eesti inimesele kättesaadav võimalus indeksifonde osta (1).

Selles näites on nii Tuleva algkapitalist kui ka kasvukontole pandud rahast kolmveerand investeeritud maailma aktsiaturgu ja veerand Euroopa valitsuste võlakirjaturgu järgivatesse indeksifondidesse.

Iga Tuleva algkapitali panustatud 1000 eurot teenib kümne aastaga juurde 629 eurot fonditootlust, millest läheb maha 98 eurot teenustasu. Lisaks teenid 431 eurot meie fondivalitseja tegevusest. Kümne aasta pärast on sul kokku 1966 eurot.

Investeerides 1000 eurot sarnase tootlusega indeksifondide aktsiatesse kasvukonto kaudu, maksad 629 euro suurusest fonditootlusest 199 eurot teenustasudeks. Kümne aasta pärast on sul kokku 1430 eurot.

Kas see võit on kindel?

Ei ole – garanteeritud tootlust ei anna kasvukonto ega paigutus Tuleva algkapitali. Vaatame, millest oodatav tulu sõltub. (Muide, kui pangas teile lapsefondi müües väidetakse, et on garanteeritud tootlus, siis küsige, kas see garantii on enne või pärast teenustasusid, ehk kas tootlus on garanteeritud teile või pangale?)

Meie näite eeldus on, et indeksifondide kaalutud keskmine tootlus enne kõiki teenustasusid on 5%. Tegelik maailmaturgude tootlus võib olla kõrgem või madalam – see ei sõltu meist ega teistest Eesti fondivalitsejatest. Tuleva tegevuskasumi ennustamisel on kõige olulisemaks eelduseks, et viie aastaga toob Tuleva fondidesse 10 000 inimest keskmiselt 80% oma kogutud pensionivarast. See on minu arvates konservatiivne prognoos. Samuti eeldame, et alates viiendast tegevusaastast langetame veelgi fondi haldustasu ja selle pärast on tegevuskasumi kasv piiratud. Viimaste eelduste täitumist saavad juhatus ja liikmed mõjutada, aga mitte tagada (2).

Kes peaks panustama Tuleva algkapitali?

Võimalus algkapitali panustada asutajatega samadel tingimustel on ainult esimesel 3000 Tuleva liikmel – see on lisaboonus neile, kes on varakult kokku tulles aidanud heal ideel teoks saada.

Seda võimalust tasub minu meelest kasutada, kui sul on juba kogunenud sääste või võimalus lähema kolme kuu jooksul raha kõrvale panna, nii et see ei ohustaks pere igapäevast toimetulekut ega lähiajal vajalikke oste. Panus algkapitali on pikaajaline investeering – sobiv pensionitulu võimenduseks või näiteks lapse ülikoolifondiks. Väikseim võimalik panus on 1000 eurot ja suurim 10 000 eurot. Soovi korral saab panustada kolme kuu jooksul kolmes osas.

Olen viimastel kuudel uurinud pensionifonde ja muid investeerimistooteid, mida pangad pakuvad. Olen teinud võrdlusi Excelis ja sodinud arvutusi ümbriku tagaküljele ja sugulaste sünnipäevadel salvrättidele.

Ikka ja jälle saan kinnitust oma veendumusele, et panus Tuleva algkapitali on hea oodatava tulu ja riski suhtega rahapaigutus. Lisaks veel selline rahapaigutus, mis aitab luua kuuesajale tuhandele Eesti inimesele võimaluse koguda pensioni õiglaste teenustasudega. Aga ärge võtke minu juttu objektiivse nõuandena. Kui ma Tulevasse ei usuks, siis ma seda koos sinuga ei ehitaks.

(1) Kui keegi leiab midagi paremat, palun parandage mind!

(2) Siin on selle näite lihtsad alusandmed sulle mängimiseks. Soovitan võrdluseks proovida, milliseks sinu raha investeerimistootlus Tulevas ja kasvukontol võib kujuneda, kui turgude tootlus on näiteks madalam kui 5%. Samuti seda, kuidas Tuleva pensionifondiga liitujate arv, vanus ja sissetulekute tase võiks mõjutada tegevuskasumit.