LHV teatas, et langetab tasusid, aga tegelikult hakkavad inimesed rohkem maksma

LHV teatas, et panga suuremate pensionifondide tasu langeb. Teates pole sõnagi juttu sellest, et tegelikult maksavad LHV kliendid sügisest tasudeks veel rohkem kui varem.

Tulevas näeme, et inimestel on raske hoomata, kui suur osa nende II sambasse kogutud säästudest vahendajatele tasudeks läheb. On arusaamatu, miks riik ei nõua, et fondivalitsejad ütleksid vähemalt selle näitaja alati üheselt ja ausalt välja.

Investeerimisfondide puhul ei kehti reegel, et kõrgemat tasu makstes saad paremat teenust.

Nii kaua kuni järelvalvaja midagi jõuliselt ette ei võta, näeme ka tulevikus eksitavaid reklaame ja infokirju nagu LHV viimane teade.

“LHV pensionifondide tasud langevad septembrist kuni 40%”, kuulutas pank. Edasi lugedes selgub, et jutt on valitsemistasust. Kusagil pole mainitud, et tegu on ainult ühe tasu-osaga ja et see moodustab alla poole kõigist tasudest, mis L või XL fondis kogujate taskust vahendajate taskusse lähevad. Ka seda pole mainitud, et kokku tuleb vahendajatele sügisest hoopis palju rohkem maksta.

Kuidas saab väita, et tasud langevad, ehkki tegelikult tõusevad?

Tegelikult ei tohikski. Hiljuti vastu võetud seadusemuudatuse sunnil peavad pangad nimelt tõesti vähehaaval langetama üht tasude komponenti: fondivalitseja valitsemistasu. Aga inimeste säästudest kaetakse lisaks veel kauplemiskulud ja nende fondide vahendustasud, kellele fondivalitseja oma klientide raha investeerimiseks edasi on andnud. Need tasud kasvavad sügisel LHV klientide jaoks hüppeliselt.

Nagu rahandusministeerium meelde on tuletanud: kuna valitsemistasu on ainult üks osa kõigist tasudest, tuleb pensionifonde võrreldes jälgida kogukulu ehk jooksvaid tasusid.

Lähemalt LHV pensionifondide dokumente uurides selgub, et L ja XL fondide tasud tegelikult hoopis tõusevad sügisel veerandi võrra. Investoritele esitatava põhiteabe andmetel on mõlema fondi kogukulu seni 1,27%, aga alates septembrist läheb nende fondide klientide varast vahendustasudeks ligikaudu 1,6%. (1)

Mida need pealtnäha pisikesed protsendid rahas tähendavad?

Võtame LHV suurima, pensionifond L-i. Viimasel ajal on kulunud osakuomanike varast tasudeks 10,8 miljonit eurot aastas. Alates 2. septembrist läheb vahendajatele 13,5 miljonit eurot aastas ehk 2,7 miljonit eurot rohkem.

Iga 10 000 pensionikontodele kogutud euro kohta maksid inimesed seni aastas tasudeks 127 eurot ja tulevikus hakkavad maksma 160 eurot.

Kui palju kõrgem tasu sinu pensionivara mõjutab?

LHV suuremate fondide kliendid maksavad sügisest tasudeks üle kolme korra rohkem kui need, kes koguvad madalaimate tasudega fondides: SEB indeksifondis või Tuleva Maailma Aktsiate Pensionifondis.

Selline erinevus tähendab, et 20-30-aastaselt II sambasse säästmist alustanud inimene kogub elu jooksul madala tasuga fondis 25-30% võrra rohkem raha kui see, kes on valinud kõrge tasuga fondi.

Oletame, et oled täna 30-aastane ja teenid Eesti keskmist palka, et sinu palk kasvab igal aastal keskmiselt 3% võrra ja et pensionifondi investeeringud toovad enne tasude mahaarvamist igal aastal 5% tulu.

Fondis, mille kogukulu on 0,46% aastas (nagu Tuleva Maailma Aktsiate Pensionifond), kogud siis oma 65ndaks sünnipäevaks II sambasse 156 000 eurot. Fondis, mille kogukulu on 1,61% (nagu LHV XL) kogud 123 000 eurot. (Vaata täna kehtivaid Tuleva Maailma Aktsiate Pensionifondi tasusid ja Tuleva Maailma Võlakirjade Pensionifondi tasusid.)

Kõrgem tasu läheb sulle maksma 33 000 eurot.

Investeerimismaailma paradoks: kallim fond on reeglina kehvem

Investeerimisfondide puhul ei kehti reegel, et kõrgemat tasu makstes saad paremat teenust. Vastupidi: maailma juhtivate analüüsikeskuste andmed näitavad järjekindlalt, et kõrgema tasuga fondid saavutavad reeglina pikas plaanis viletsama tootluse kui madalama tasuga fondid. (2)

Sellepärast hoolitse, et sinu vara oleks madala tasuga fondis. Ja ära kunagi piirdu fondide võrdlemisel ainult valitsemistasuga, vaid küsi alati, mis on fondi kogukulu ehk jooksvad tasud.

Loodan, et rahandusministeerium ja finantsinspektsioon omakorda hoolitsevad, et sa ei peaks selleks detektiivitööd tegema. Seni tuleb Tuleva appi: kasuta meie kalkulaatorit, et fonde võrrelda ja arvutada, kui palju fonditasud sinu varast ära söövad.

(1) Oleme Tulevas tähele pannud, et LHV on tõenäoliselt siiski seni jätnud kõik klientide taskust tulevad kulud tegelikult avaldamata – teisisõnu, fondi dokumentides näidatud jooksvate tasude määr ei sisalda kõiki tasusid.

Kevadel uuris Finantsinspektsioon kõigi fondivalitsejate käest, kuidas me tegelikult jooksvaid tasusid arvestame. Võin vaid oletada, et LHV on nüüd järelvalvaja päringu peale ka oma fondide jooksvate tasude näitaja tegelikkusele lähemale viinud. Seega võib olla, et LHV pensionifondide tasud sügisest langevadki, ainult et varem on tasud olnud palju kõrgemad kui pank osakuomanikele ütles.

(2) Vaata näiteks maailma suurima fondide analüüsifirma Morningstar uurimust.

Miks John C. Bogle meie pankade fondijuhtide jutu peale muigaks?

Õigustades pensionifondide viletsust, räägivad pangad, et riik on raha paigutamist liiga karmilt piiranud. Miljoneid inimesi jõukaks teinud John C. Bogle tõestab, et tulu toovad just rangemad investeerimispiirangud.

Radikaalselt rangete investeerimispiirangutega fond

43 aastat tagasi asutas Bogle investeerimisfondi, mis erineski teistest just jäikade reeglite poolest. Fondijuhi otsustada ei jäänud praktiliselt midagi. Tema ülesanne oli lihtsalt osta USA viiesaja suurima ettevõtte aktsiaid. Regulaarselt ja täpselt sellises proportsioonis nagu kirja pandud nimekiri ehk indeks ette seadis. Ei mingit kavalust ega ennustamist.

Maailma kõige esimene indeksifond Vanguard 500 on tänaseks on üks maailma suurimaid ja tootluse poolest edukamaid investeerimisfonde.

Vanguardis kogudes oleksime miljardi võrra rikkamad

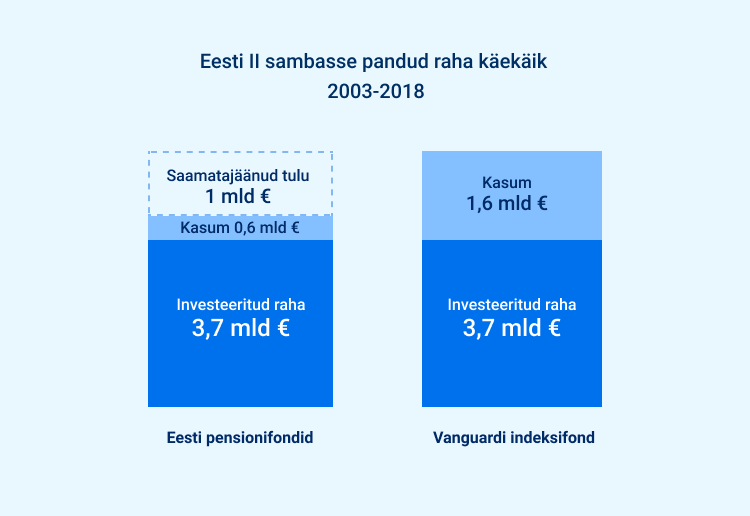

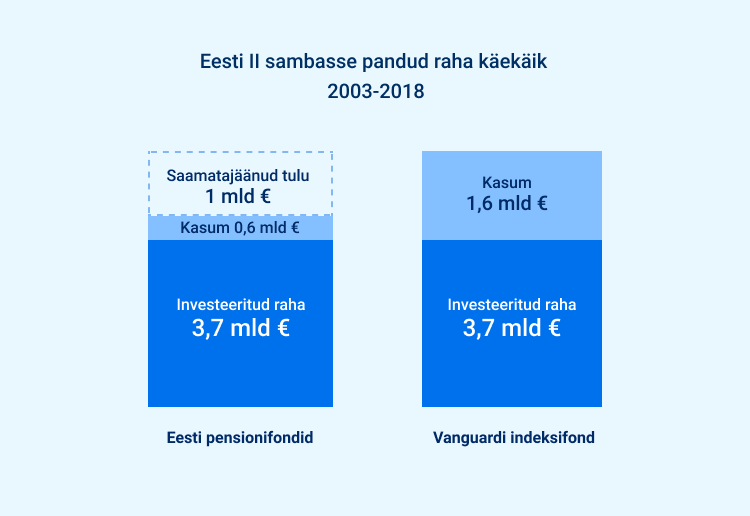

Kui meie, Eesti inimesed, oleksime saanud algusest peale panna oma II samba vara Vanguardi indeksifondi, oleksime täna ligi miljardi euro võrra rikkamad. Iga inimese pensionikontol oleks keskmiselt ligi 1500 eurot rohkem.

17 aastaga oleme II sambasse säästnud kokku 3,7 miljardit eurot. Vanguardis oleksime lisaks teeninud 1,6 miljardit eurot investeerimistulu. Pankade pensionifondid on andnud meile peaaegu kolm korda vähem – napilt 0,6 miljardit eurot (1).

Vähem piiranguid pole tegelikult paremat tootlust andnud

Nõrgas tulemuses on süüdi seadusega määratud karmid investeerimispiirangud, räägivad pankade fondijuhid. Bogle muigaks selle jutu peale. Oma raamatus näitab ta andmetele toetudes, mida Vanguardi fondid ka praktikas tõestanud on: just ranged reeglid annavad eeldused selleks, et investorite vara jõudsalt kasvaks.

Aga tuleme korraks tagasi Eestisse. Pankade muid investeerimisfonde pensionifondide reeglid ei piira. Kas need on klientidele rohkem edu saavutanud? Ei ole.

2005. aastal alustanud Swedbanki Fondifond 100 (2) osakuid ostnud inimeste vara on kasvanud keskmiselt vaid 2% aastas – kokku 30%. Vanguardi indeksifondis oleks raha sama ajaga kasvaud 140%.

2001. aastal asutatud SEB Global Chance / Risk Fund on teeninud klientidele samuti keskmiselt 2% aastas. LHV Maailma Aktsiad Fondi klientidel on läinud veel kehvemini – fondi käivitamisel sinna raha paigutanud investor pole tosina aastaga mitte midagi teeninud.

On veel hullemaid, aga ka mõni parem näide. Kunagi laialt reklaamitud Swedbanki Ida-Euroopa Aktsiafond on kaotanud igal aastal keskmiselt 3% investorite varast. 2005. aastal investeeritud rahast on tänaseks üle kolmandiku läinud. Samas SEB Eastern Europe Ex-Russia Fond on teeninud investoritele keskmiselt 6% tootlust aastas, jäädes Vanguardile vaid napilt alla.

Rea fonde on pangad tänaseks üldse müügilt koristanud – näiteks SEB Kasvufond või hiljuti suletud LHV Pärsia Lahe Fond. Tavaliselt lõpetavad kiiresti tegevuse ikka viletsate tulemustega fondid.

Kõigi nende investeerimisfondide juhid ostavad ja müüvad nagu süda lustib. Nad võtavad sellist valitsemistasu nagu õigeks peavad. Riik pole tegevust piiranud. Ometi on tagajärg, et piiranguteta tegutsevad investeerimisfondid ei kannata võrdlust isegi pankade II samba fondidega.

Miks suurem vabadus tootlust ei paranda?

Bogle selgitab, miks piirangud töötavad.

Esiteks, rangete reeglitega fondi on märksa odavam juhtida – pole vaja raisata aega ja raha ennustamatu ennustamisele. Ka ei pea hea tootlusega fondi valitseja palkama müügimeeste armeed seda inimestele kavalusega pähe määrima. Kuludel on aga ühene seos fondi pikaajalise tootlusega: mida madalamad tasud, seda kõrgem tootlus.

Teiseks, reeglid kaitsevad inimlike vigade eest. Enamus investoreid saab vabalt valides kehvema tulemuse kui turu keskmist jäljendav indeksifond. See ei puuduta ainult tavainimesi: turu keskmisele jääb alla 90% professionaalsetest investoritest. Enese võimete ülehindamine ja keskendumine lühiajalistele tulemustele on probleemid, mis kipuvad iseloomustama just finantssektori töötajaid.

Mida saad sina sellest pensioniks raha kogudes õppida?

Kui sa kogud oma tuleviku jaoks raha, eelista madalate kuludega indeksifondi. Tuleva pensionifond sündis Vanguardi eeskujul. Tuleva eeskujul omakorda tõid indeksifondid tootevalikusse ka pangad. Neid pead küll ise “leti alt” küsima – tellerid ja müügiagendid kiidavad reeglina vanu, kõrge tasuga fonde.

Bogle näitas, et ainus viis, kuidas sa saad omale tagada õiglase osa aktsiaturgude pikaajalisest tootlusest, on investeerida järjekindlalt indeksifondi.

Kas igasugu investeerimisklubid ja -õpikud on siis ajaraisk? Kindlasti mitte. Valides aktsiaid ja püüdes turutrende ennetada, õpid tundma börsiettevõtteid ja finantsmaailma laiemalt. Sellest võib saada põnev hobi. Ise kaubeldes koged kindlasti aegajalt peadpööritavat edu. Teinekord saad mõne rohkem või vähem põrmustava pettumuse osaliseks. 10, 20, 30 aasta lõikes on tõenäoline, et sinu portfelli tootlus jääb siiski indeksifondi tootlusele alla. Pole hullu – hobile tulebki tavaliselt peale maksta!

Pea lihtsalt meeles kahte asja:

1. Ära pane hobi alla kogu raha, millest kavatsed tulevikus elada. Bogle soovitab kauplemisportfelli paigutada mitte rohkem kui kümnendikku varast. Ülejäänu mingu ikka indeksifondi.

2. Teiseks, ära maksa kinni võõraste inimeste hobi. Teisisõnu: ära maksa kõrget vahendustasu selle eest, et lipsustatud fondijuht sinu varaga panuseid teeks. Ka tema nagu sinagi, on tõenäoliselt enamuse seas, kellel ei õnnestu rangete piirangutega indeksifondi võita. Ise pusides vähemalt õpid midagi maailma kohta.

Artikkel ilmus lühendatud kujul Äripäevas. Äripäeva Kirjastus tõlkis muide Tuleva toetusel eesti keelde minu arvates maailma parima investeerimisõpiku: Bogle’i “Aruka investori taskuraamat“. Kui sa tahad oma tuleviku jaoks vähehaaval targalt raha koguda, polegi rohkem tarvis: piisab selle väikese raamatu sisu hoolega läbi töötamisest. Hea asi, mis puhkuse ajal ette võtta!

(1) Näites kasutan kahte Vanguardi 2002. aastast Euroopas pakutavat fondi: Vanguard Global Stock Index Fund ja Vanguard Euro Government Bond Index Fund, kuhu aastatel 2002-2010 suunan vara 50/50 ja edaspidi 75/25 suhte alusel, jäljendamaks täpselt Eesti pensionifondide piirangut maksimaalse aktsiate osakaalu osas. Vaata arvutusi siit.

(2) Fondide nimele klõpsates saad vaadata nende fondide tulemuste statistikat ja indeksiga võrdlust maailma suurima analüüsimaja Morningstar veebiportaalis.

Mida õppida indeksifondide edust?

“Teises pensionisambas kogujatel oli suurepärane esimene poolaasta,” lugesin Äripäevast. “Indeksid tegid seegi kord inimestele pähe, kõik aktiivselt juhitud fondid jäid indeksifondidele alla,” kirjutas Postimees.

Tuleva liikmed võiksid justkui endale õlale patsutada: näete nüüd, indeksifondid ongi teistest mäekõrguselt paremad!

Tibusid ei loeta sügisel, vaid siis, kui sa oma vara kasutama hakkad.

Olen veendunud, et ongi paremad. Aga mitte sellepärast, et oli hea esimene poolaasta. Kui turud peaksid langusse pöörduma, paistavad järgmistel kuudel justkui kenamad need fondid, kus investorite raha seisab pigem pangaarvel ja võlakirjades kui aktsiates.

Kummalgi juhul ei anna poole aasta tulemuste võrdlemine sulle mingit infot selle kohta, millises fondis omale pensionile mineku päevaks kõige rohkem raha koguksid.

Vestmanni ja Piibelehe heitlus seitsmendas liigas

Eesti inimesed said tänu Tulevale võimaluse valida kaasaegse, madalate kuludega indeksifondi alles paar aastat tagasi. See ei tähenda, et pankade vanu fonde indeksit järgiva strateegiaga võrrelda ei saaks.

Kõige kehvemalt on tänavu esinenud LHV aktiivselt juhitud fondid. Samas kümne aasta lõikes on just LHV ja Luminor olnud pangafondide seas suhteliselt kobedad. “Viimastel aastatel ongi nad olnud nagu Vestmann ja Piibeleht – kord üks all ja teine peal, siis jälle vastupidi, kirjutab Postimehe ajakirjanik Tõnis Oja. “Ning mõlemad majad on kiirustanud liidrikohta oma fondide reklaamimisel ka varmalt ära kasutama.”

Kahjuks käib see Vestmanni ja Piibelehe heitlus kusagil seitsmendas liigas. Nii LHV kui ka Luminori kõige edukamate fondide tootlus jääb kogu maailma väärtpaberiturgu järgivate indeksifondide tulemustele ligi kaks korda alla.

Investeerimispiirangud ei õigusta pangafondide viletsaid tulemusi

Pankade fondijuhid korrutavad ajakirjanikele ikka ja jälle, et kehvas tootluses on süüdi investeerimispiirangud, mida riik II samba fondidele ette kirjutas. See on vale.

Juba peaaegu kümme aastat on agressiivse strateegiaga fondidel olnud vabadus investeerida kolmveerand varast aktsiatesse. Kui meie II sammas olnuks alates 2010. aasta algusest investeeritud indeksifondi, järgides täpselt Eesti seaduse piiranguid, oleks meie vara sellest ajast saadik kasvanud üle 130%. Igast tuhandest kõrvale pandud eurost oleks vähem kui kümne aastaga saanud üle 2300 (1).

Ei LHV ega Luminori fondijuhid pole seda vabadust targalt kasutanud. LHV XL on selle ajaga kasvatanud investorite vara napilt 50% võrra ja Luminor A Pluss 63% võrra. Suure osa tootlusest on ära söönud nende fondide ahned teenustasud – täna võtavad XL ja A Pluss klientide rahast tasudeks rohkem kui poolteist protsenti aastas, varem rohkemgi.

Pangafondide viletsuses pole süüdi investeerimispiirangud. Probleem on selles, et fondivalitsejate huvid ei lange kokku pensionikogujate huvidega. Meie inimeste pensionivara tootlus ei kannata teiste riikidega võrdlust, aga siinsete fondivalitsejate kasumlikkus ületab teiste riikide sarnaste ettevõtete oma mitmekordselt (2).

Pikaajalisel investoril on tark valida madalate kuludega indeksifond

Tõnis Ojal on õigus: “Ajalooline kogemus näitab, et 80-90% investeerimisfondide tootlusest jääb võrdlusindeksitele alla, aga eks fondijuhid mõtle, et nemad ei ole tavalised ja suudavad olla turgudest targemad.”

Vanguardi asutaja ja indeksifondide isa Jack Bogle ennustas juba mitukümmend aastat tagasi: aktiivselt juhitud fondid jäävad pikas plaanis indeksifondidele alla. Põhjuseid on mitu. Esiteks kõrgem valitsemistasu ja tiheda kauplemisega kaasnevad tehingukulud. Teiseks kipuvad fondijuhid hoidma “heade võimaluste” ootuses osa rahast pangaarvel, kus see tulu ei teeni. Kolmandaks inimlikud vead, mis toovad enamasti ikka halva ootamatuse, mitte meeldiva üllatuse.

Kuidas saad sina oma pensionivara eest paremini hoolitseda?

Tegelikult lihtne. Vaata, et sind ei peibutaks fondijuhtide folkloor ega mõne kuu kõikumisi kuulutavad ajalehepealkirjad.

1. Tee endale hoopis selgeks, mis tõestatult aitab pensionifondi pikaajalist tootlust ennustada ja mis ei aita.

2. Vali madalate kuludega pensionifond, mis ei spekuleeri turu lühiajaliste trendidega, vaid suurendab järjekindlalt sinu osalust maailma juhtivates ettevõtetes. Dividenditulu teenivad ikka ettevõtete aktsionärid, mitte need, kelle vara fondijuhi kõhkluste pärast pangadeposiidis vedeleb.

3. Ära lükka oma II samba korda tegemist määramatusse tulevikku. Kui teed 20-aastaselt valiku, mis suurendab sinu pensionifondi tulu keskmiselt 1% võrra aastas, saad ilma ise sentigi lisaks kulutamata veerandi võrra suurema pensioni. Tehes sama 35-aastaselt, suurendad oma pensioni viiendiku võrra. 50-aastaselt tehtud valik jõuab parandada pensionit kümnendiku võrra.

(1) Ülal graafikul: Kui palju oleks 2010. aasta jaanuaris investeeritud 1000 eurot 2019. aasta 28. juuniks teeninud? Indeksifondi näiteks on 70% ulatuses Vanguard Global Stock Index Fund ja 30% ulatuses Vanguard Euro Government Bond Index Fund – sellistes osakaaludes aktsiatesse ja võlakirjadesse investeerimine on Eesti pensionifondidele seadusega lubatud alates 2009. aasta lõpust.

(2) Rahandusministeerium, Kohustuslike pensionifondide tasude analüüs, 2018

Kohustusliku II samba pooldajate ja vastaste loogikavead

Indrek Neivelt oli üks esimesi, kellele rääkisin ideest teha inimeste oma pensioniühistu ja lükata mängust välja pankuritest vahendajad, kes koorivad meie pensionivara viletsa investeerimise eest rasvast teenustasu.

Indrek kuulas algul ülevaate pankade pensionifondide kõrgetest tasudest ja häbiväärsest tootlusest viisakalt ära, aga ütles, et kahjuks pole ikka aega appi tulla. Ajaviiteks kiikas ta siiski hiljem internetipangas oma pensionikontole ja nägi seal šokeerivalt halbu tulemusi. Veel samal õhtul helistas ta tagasi ja otsustasime tegutsema asuda. Tuleva sündiski meie, veel kahekümne asutaja ja peatselt 3000 esimese liikme kaastoel.

Me mõtleme Indrekuga paljus sarnaselt. Vara, mida meie inimesed pensioniks koguvad, peab tublisti tootlust teenima. Riik peab kullipilgul jälgima, kas sundkorras kõrvale pandav raha teenib ikka omanikule tulu. Õigus väärikale pensionile pole ainult jõukatel, vaid ka neil, kes teevad elutähtsat, aga madalapalgalist tööd: näiteks lasteaiaõpetajatel, raamatukoguhoidjatel ja sotsiaaltöötajatel.

Nii II samba pooldajad kui ka vastased vaatavad tegelikust probleemist mööda.

Aga mõned Neivelti mõttekäigud kriibivad viimasel ajal järjest teravamalt minu nohikulikku, andmetest lähtuvat loogikameelt. Samamoodi nagu käivad tõestuspõhise loogika vastu ka fondivalitsejate õigustused, et kehvas tootluses olevat süüdi investeerimispiirangud, või müüt, et tulemustasu aitab kehvadel pensionifondidel võluväel paremat tootlust saavutada.

Indrek, kus on su loogikas vead?

Värskes Eesti Ekspressis kirjutas Indrek Neivelt, et teise sambasse kogumisest on kasu ainult keskmisest palgast rohkem teenivatel inimestel. Teistel oleks tema arvates kasulikum loota ainult esimesele sambale. “Seletage mulle ära, kus on mu loogikas viga,” kutsus ta üles.

Loogikavigu on rohkem kui üks. Näiteks unustab Indrek, et inimesed elavad järjest kauem. Selleks, et iga palgasaaja sotsiaalmaks ei peaks toitma järjest rohkem pensionäre, tuleks pensioniiga lõputult kaugemale ja kaugemale nihutada. Esimesele sambale lootma jäädes peaksid tänased noored tulevikus töötama mitte 65- või 75-aastaseks saamiseni, vaid palju kauem. Et ka tulevikus oleks võimalus vajadusel kusagil 70-nda eluaasta ümber töötamine lõpetada, peaks inimeste palgad ja sellega koos sotsiaalmaksu laekumine kasvama kiiremas tempos kui majandus tervikuna. Ma ei tea ühtegi maailma riiki, kus palgad pika aja vältel võimsamalt tõuseks kui majandus tervikuna. Pigem on viimased paarsada aastat olnud vastupidi – ettevõtete aktsionäride rikkus kasvab kiiremini kui neis töötavate inimeste palgad.

Muidugi ei pea riiklik pension ainult palgasaajatest sõltuma. Võime ju ettevõtetele tulumaksu kehtestada ja laekuva tulu eakatele välja maksta. Fakt on siiski, et Eesti on vananeva rahvastikuga riik. Inimesi, kes töötavad või ettevõtlusega tegelevad, jääb iga aastaga vähemaks. Neid, kes vaba ja väärika vanaduspõlve nautimiseks elu jooksul kogutud sääste ja solidaarset riigipensioni kombineerima peavad, saab järjest rohkem.

Kummalisi uskumusi väljendavaid väiteid on artiklis veel. Aga see kõik on tegelikult kõrvaline. Rahvastikutrendid, majanduskasvu prognoosid, turgude (eba)efektiivsus on sellised omajagu tehnilised teemad, mille ümber võib lõputult vahtu üles keerutada. Tuues märkamatult sisse paar meelevaldset eeldust või unustades mõne olulise detaili, kujunebki nii, nagu Indrek Neivelt oma artiklis kirjutab: “Eri pooled on eeldustes samal arvamusel, aga sellele vaatamata on lõpptulemus risti vastupidine. Ühed arvavad, et rahvas peab kohustuslikus korras raha pensioniteks korjama ja teised arvavad vastupidist.”

Kui tegeleme pärast 25 aastat majanduskasvu ikka veel keskmise inimese vaesusest päästmisega, on riigi majanduspoliitikas midagi valesti.

Suurem osa Eesti inimesi vaatab seda jauramist üsna ükskõikselt pealt. Mitte sellepärast, et rahvas oleks rumal ja ei saaks aru riigi rahanduse ees seisvatest probleemidest. Hoopis sellepärast, et nii kohustusliku kogumise pooldajad kui ka vastased vaatavad tegelikust probleemist mööda.

Inimestele pole vahet, kas raha läheb esimesse või teise sambasse, sest nii ühe kui teise variandi kirglike kaitsjate nägemuses on tulemus ikka üks: pensionieas ootab Eesti inimesi vaesus.

Eesti pensionisüsteemi eesmärk on vaesus

Rahandusministeeriumi eesmärk on, et esimene ja teine sammas kokku tagaks keskmisele inimesele pensioniikka jõudes sissetuleku, mis moodustab umbes 40% tema viimasest palgast.

Teise samba vastased painutavad numbreid kõigest väest, et tõestada: kui suunata täna kohustuslikku kogumisse minev sotsiaalmaksu osa ümber esimesse sambasse, saaksid väiksemat palka teeninud inimesed tsipake kõrgema pensioni: vast 41% või isegi 45% pensionieelsest palgast!

Kuulge, see on ju ometi nali? Kas keegi tõesti tunneb, et on midagi märkimisväärset saavutanud, kui raske tööga miinimumpalka teeninud inimene peab eakana toime tulema mitte 216 euroga, vaid ehk 5 või 10 eurot rohkemaga? See on see niinimetatud reform, mille ümber praegu võitlus käib!

Muide, suhtelises vaesuses elavateks loetakse need, kelle majapidamise sissetulek inimese kohta jääb alla 60% keskmise leibkonna sissetulekust. Vanapaar, kelle pension on 40% keskmisest palgast või veelgi väiksem, elab vaesuses. Kas tõesti pärast 25 aastat majanduskasvu peame ikka veel heaks eesmärgiks keskmise Eesti inimese vaesusest päästmist? Minu meelest on see hoopis ilmselge märk, et midagi riigi rahanduspoliitikas on tõsiselt paigast ära.

Oleks mõistetavam, kui 40% ei oleks Eesti pensionisüsteemi eesmärk, vaid piirang, miinimumprogramm. Nagu oleme kokku leppinud, et kaitsekulutused ei lange kunagi alla 2% sisemajanduse kogutoodangust, võiks kokku leppida, et kellegi pension ei tohi olla väiksem kui 40% keskmisest palgast.

Milline oleks parem eesmärk?

Lõpetaks nüüd ära selle saagimise, kas esimene sammas on 40 aasta pärast parem kui teine.

Miks peaks valima? Ajakirjaniku küsimusele, kas eelistada head tervist või palju raha, vastas kord üks itaalia poliitik, et et tema meelest on parem olla rikas ja terve kui vaene ja haige. Teeme korda nii esimese kui teise samba ja hoolitseme, et mõlemad koos aitaksid meil tulevikus tõesti paremini elada.

Hea esimene sammas jagab tänaste töölkäijate maksudest pensioni nendele, kes enam tööl käia ei jõua – õiglaselt ning arusaadavalt. “Õiglaselt” tähendab seda, et väärikas elu oleks tagatud ka neile, kes tegid elu jooksul meile kõigile vajalikke töid, mis suurt jõukust ei toonud. “Arusaadavalt” tähendab seda, et igale inimesele – ka sellele, kes alles tööl käib – on selge, kuidas tema pension kujuneb. Muidugi peab süsteem olema ka rahanduslikult jätkusuutlik – aga see on jällegi lihtsalt piirang, mitte ainus eesmärk omaette.

Hea teine sammas võimaldab meil kõigil koguda endale vara, mis vanaduspõlves meie elujärge parandab. Pensionärielu ongi ju rantjee-elu. Et oleks, mida nautida, peab osa elu jooksul teenitud palgast investeerima ehk muutma kapitaliks, mille tulust tulevikus elada saame. Hästi korraldatud teise sambasse on lihtne niiviisi raha koguda, et meile oleks tagatud õiglane osa maailma väärtpaberiturgude kasvust nii vara kogumise kui ka kasutamise ajal.

Riigi Arenguseire Keskuse pensioniteemalisel seminaril oli paar nädalat tagasi jutuks Hollandi pensionisüsteem, kus riikliku (meie mõistes esimese samba) ja inimeste oma kogutud (teise samba) pensioni koosmõjul on eakate sissetulek täpselt sama suur kui nende pensionieelne palk.

Ka meie eesmärk siin Eestis võiks olla mitte 40%-, vaid 100%-line asendusmäär. Vaatame Hollandi näidet. Vaatame veelkord Soome ja Rootsi näiteid. Ükski neist kolmest riigist ei looda ainult esimesele sambale. Igal pool on ka kohustuslik kogumine ehk teine sammas – inimeste vara pannakse täna kasvama, et investeerimistulu aitaks neil tulevikus hästi elada. Ükski kolmest riigist ei rahuldu sellega, et keskmine pensionär peab elama suhtelise vaesuse piiril.

Teha suuri sõnu pensionireformi üle, mis ka kõige paremal juhul annaks vaesematele pensionäridele ehk paar pakki makarone kuus juurde, on laisk ja küüniline. Mõnele riigikogu liikme palgast meeleheitlikult kinni hoidvale poliitikule võibolla piisab sellest.

Kaitsta stabiilsuse nimel olemasolevat süsteemi, mis ei taga peaaegu kellelegi ausa tööga välja teenitud väärikat pensioni, on ka laisk ja küüniline. Saan aru, miks seda teevad fondijuhid, kelle sissetulek sõltub vahendustasudest.

Indrek Neiveltilt ja teistelt asjatundjatelt, kellele meie inimeste tulevik päriselt korda läheb, ootan enamat.

Kristi lõpetas palgatöö

Kui Tuleva kogukonnajuht Kristi mulle teatas, et plaanib nüüd palgatöö lõpetada, oli mul kõigepealt hea meel, et ta saab nüüd veel rohkem Tuleva asju teha. Toimeka inimesena oli Kristi Tulevas töötamise kõrvalt veel osakoormusega õpetanud, Naisinvestorite klubi tegemisi vedanud, Investeerimisraadio saateid juhtinud, koolitanud ja raamatu kirjutanud. Aga siis tuli mulle meelde, et paraku kuulub Tuleva ka nende palgatööde hulka, millele Kristi joone alla tõmbab.

Mis seal ikka, aeg on Tuleva esimese töötajaga lahkumisintervjuu teha. Täielikult Kristi siiski Tuleva tegemisest ei taandu – ta jääb ka edasi meie ühise fondivalitseja nõukogu liikmeks.

Me oleme Kristi abiga lihvinud ka uue kogukonnajuhi tööülesannete kirjeldust. Töökuulutus tuleb kohe varsti välja. Kui tunned huvi, siis hoia silm peal meie FB lehel või anna mulle kohe oma soovist märku [email protected].

Mida sa nüüd tegema hakkad?

Eks ma peangi plaani tegema, et kuidas ja mida edasi teha! Suures plaanis jätkan samamoodi, raadiosaated vajavad ikka tegemist, investeerimishuvilised koolitamist ja nõu ja jõuga aitan siin-seal erinevaid projekte.

Kui ma Tulevasse tööle tulin, sain aru, et olin ikka senimaani päris väikselt mõelnud!

Suvel plaanin kasutada vaba aega selleks, et kirjutada valmis järgmise raamatu mustand ja sügisel olen planeerinud üle mitme aasta korralikult puhata – teeme perega kaks pikemat reisi ühte ja teise maailma otsa. Olen mitu aastat vaikselt ettevõtlusega tegelenud ja pärast veidikest puhkamist plaaningi tõsisemalt ettevõtlusmaailma sukelduda.

Mida sa Tulevas õppisid?

Mul on endal kogu oma tööelu jooksul läinud tegelikult väga hästi – ma olen saanud tegeleda oluliste ja inimeste elusid ja maailma muutvate asjadega. Enda meelest olen alati ka päris suurelt mõelnud, et mida kõike võiks ära teha.

Siis kui ma Tulevasse tööle tulin, sain aru, et ma olin ikka senimaani päris väikselt mõelnud! On palju asju, mille kohta tekib meil tunne, et appi, see on nii suur ja keeruline asi ja seda ei saa kuidagi muuta või ära teha. Tuleva tegevuste põhjal saab öelda, et muidugi saab, tuleb lihtsalt leida see õige ots, kust pihta hakata!

Kui on pealehakkamist, hea idee ja hea tiim, siis on uskumatu, kui väikese ajaga saab tõeliselt suuri muudatusi läbi viia isegi nii kivistunud süsteemis, kui seda oli veel paar aastat tagasi pensionisüsteem. Jah, võib tulla tagasilööke ja võib olla frustreeriv, kui teised ei tule nii ruttu kaasa kui tahaks, aga päriselt, kõike saab teha.

Muidugi on lisaks ka lugematu hulk pisikesi oskuseid alates sellest, et kuidas keerulistest asjadest võimalikult lihtsalt rääkida, kuni selleni kuidas piiratud aja- ja inimressursiga teha asju, mida teistes ettevõtetes võib teha kümnepealine tiim.

Kuidas sinu arvates on Tuleva liikmeks astujad kahe ja poole aasta jooksul muutunud?

Ma ei ütleks, et Tuleva on veel mainstream, sest on väga palju inimesi, kes ei ole meist veel kuulnudki. Küll aga on meieni jõudnud üha rohkem inimesi, kellel on Tulevat väga vaja ja see teeb meele rõõmsaks. Esimene liitujate ring olid suuresti finantsteadlikud, investeerimishuvilised ja tõenäolisemalt suurema palgaga. Nemad oleksid saanud oma rahaasjadega ja pensioni kindlustamisega hakkama nii või naa ka ilma Tulevata, sest neil oli suuresti olemas huvi ja oskused, et oma rahaasju juhtida.

Praegu on mul hea meel, et meie liikmete hulgas on üha rohkem inimesi, kellel ei ole olnud seda eelist, et neil tutvusringkonnas investeerimishuvilisi oleks või et nad oleks kuskilt kaudu väga head rahaasjade haldamise oskused saanud. Neile ongi Tulevat kõige rohkem vaja, sest Tuleva saab heade fondidega ja sealt kõrvalt vaikselt liikuvate seadusemuudatustega päriselt väga suure muutuse nende finantstulevikku tuua. Muutuse, mida ilma Tulevata ei oleks pruukinud juhtuda.

Mis on kõige ägedam asi, mida sa Tulevas tegid?

Eks tegelikult kõik asjad, mis me oleme teinud, on päris ägedad olnud. Kui ma Tulevasse tööle tulin, siis ju fondi veel ei olnud – esimesed kolm kuud oli päris huvitav tegutseda nii, et olime kolmekesi kontoris ja üritasime lahendada probleeme, mida ise täpselt sellel hetkel veel ette ei kujutanud.

Väga suur hulk Tulevas töötamisest on valmidus igasuguseid ideid katsetada ja olukorraga kohaneda – kuna keegi pole varem midagi sellist teinud nagu Tuleva, siis on tulnud ka igasuguseid uusi asju välja mõelda, et kuidas siis teistmoodi asju teha. Selles mõttes on Tuleva ikka väga start-up õhkkonnaga olnud.

Kindlasti äge on olnud ka teadmine, et praeguseks on tõesti igas Eesti nurgas mõni Tuleva liige. Ükskõik kus ma olen olnud ja mis teemalisel üritusel, alati on keegi tulnud uurima, mis Tulevas toimub. See on hästi palju inspiratsiooni ja julgustust andev – igapäevaselt on ju suur osa suhtlust eelkõige digitaalne, läbi kirjade ja Facebooki ja äge on päriselus ka kõikide nende inimestega kohtuda, kes nende 5200+ andmebaasis kirjas oleva liikmenumbri taga on.

Kui sa peaks kirjutama ümbrikusse kolm soovitust Tuleva uuele kogukonnajuhile, siis mis need oleks?

Esiteks – kuula, mida liikmed sulle räägivad! Nemad oskavad sageli palju paremini sõnastada ära mõned olulised murekohad või eesmärgid, millega edasi tegelema peaks.

Teiseks – kogukonnajuht on selline huvitav ametikoht, kus peadki olema valmis selleks, et igal hetkel keegi Tulevast midagi küsib, ära üllatu kui seda ka näiteks bussiga sõites juhtub 🙂

Kolmandaks – kogukonnajuhi tööl ei ole piire. Kui mõtled ise midagi ägedat välja, mida teha, siis palun väga – hakka pihta!

Mis sa arvad, milline näeb Tuleva välja 10 aasta pärast?

Ma arvan, et üks asi, mida me Tuleva planeerimisest oleme õppinud on see, et oleme planeerimisega veidi konservatiivsed olnud. Ehk siis suurelt mõtlemise teemal – 10a pärast valitseb Tuleva vähemalt 5 miljardi euro jagu eestlaste vara ja kõik teavad kui äge Tuleva on! Ja siis saab lehest ka lugeda, kui mitu eestlast on Tuleva abil miljonäriks saanud!