Pension kõlab paljudele igava teemana. Pensionisambad võiks aga enda jaoks mõtestada ümber investeerimisvõimalusteks, millega saab üsna väikese pingutusega koguda endale kasvõi miljon eurot.

Investor ja õpetaja Miljonineiu on aidanud sadadel noortel teha esimesi samme raha kogumisel ja investeerimisel. Tuleva fondijuht Tõnu Pekk ja Tuleva nõukogu liige Jaak Roosaare vastavad Miljonineiu küsimustele pensionisammaste teemal.

Miljonineiu: Oletame, et olen tööturule suunduv noor ega tea pensionist mitte midagi, kuid olen kuulnud, et teise ja kolmandasse pensionisambasse tuleks raha koguda. Mida teine ja kolmas sammas endast kujutavad?

Tõnu: Alustaksin sellest, et ilmselt paljudele ei ole pensionisambad kõige põnevam teema, mida uurida. Meilt Jaaguga on ka seda korduvalt küsitud, kui me Tuleva kaheksa aastat tagasi asutasime: mis värk see on, et tuhanded ärksad inimesed tulid kokku et asutada Tuleva ühistu ja hakata tegelema maailma kõige igavama asjaga: pensioniga?!

Sellepärast, et kui teine ja kolmas sammas tõesti hästi tööle panna, on need väga kavalad tööriistad investeerimiseks.

Ehk siis esimene asi, mida teisest ja kolmandast sambast teada: neil on vähe pistmist pensioniga, aga väga palju pistmist hoopis investeerimisega ehk kuidas investeerida nii, et võimalikult väikese pingutusega koguda endale miljon eurot.

Võtame näiteks Laura, kes on 25-aastane. Ta käib tööl ja teenib täna 1900 eurot kuus brutopalka. Laura portfell on lihtne. Esiteks, Laura palgast läheb 6% automaatselt teise sambasse. Oma 67. sünnipäevaks kogub Laura niiviisi umbes 300 000 eurot. Teiseks, Laura kasutab ära kogu kolmanda samba maksusoodustuse ja paneb kolmanda samba fondi iga kuu 15% oma brutopalgast. Sellega kogub ta veel 700 000 eurot juurde. Ja ongi miljon koos, ilma et ta oleks pidanud igapäevaselt investeerimise peale aega kulutama. (1) Kui sinu palk on poole väiksem või vanuse poolest aega poole vähem, on realistlik koguda umbes pool miljonit. Kui palk aga suurem, saad koguda rohkem.

Miljonineiu: Kust ma tean, mis fondi ma raha kogun?

Tõnu: Üks maailma edukamaid investoreid Warren Buffett on öelnud, et investeerimisel edu saavutamiseks ei ole tegelikult palju vaja. Piisab sellest, et teed paar asja enam-vähem õigesti – eeldusel et sa väga palju asju valesti ei tee. Teise samba puhul on üks levinumaid vigu jätta see unarusse. Õnneks on seda lihtne parandada. Alusta sellest, et logi sisse Tuleva lehel või oma internetipangas ja vaata järgi, mis fondi sa praegu valinud oled ja kui palju raha on sulle juba kogunenud.

Miljonineiu: Kuidas ma tean, missugune teise ja kolmanda samba fond mulle tegelikult sobib?

Tõnu: Minu meelest võiksid oma pensionifondi valides silmas pidada kolme asja.

1. Tee selgeks, mis on fondi nimi. Pankadel on enamasti palju eri fonde – mõned neist on head, teised mitte. Näiteks, kui sa kogud Swedbanki pensionifondis 1980-89 sündinutele ja oled näinud reklaame, et Swedbankil on madalad tasud, ei tähenda see, et sinu fondi tasud oleksid madalad.

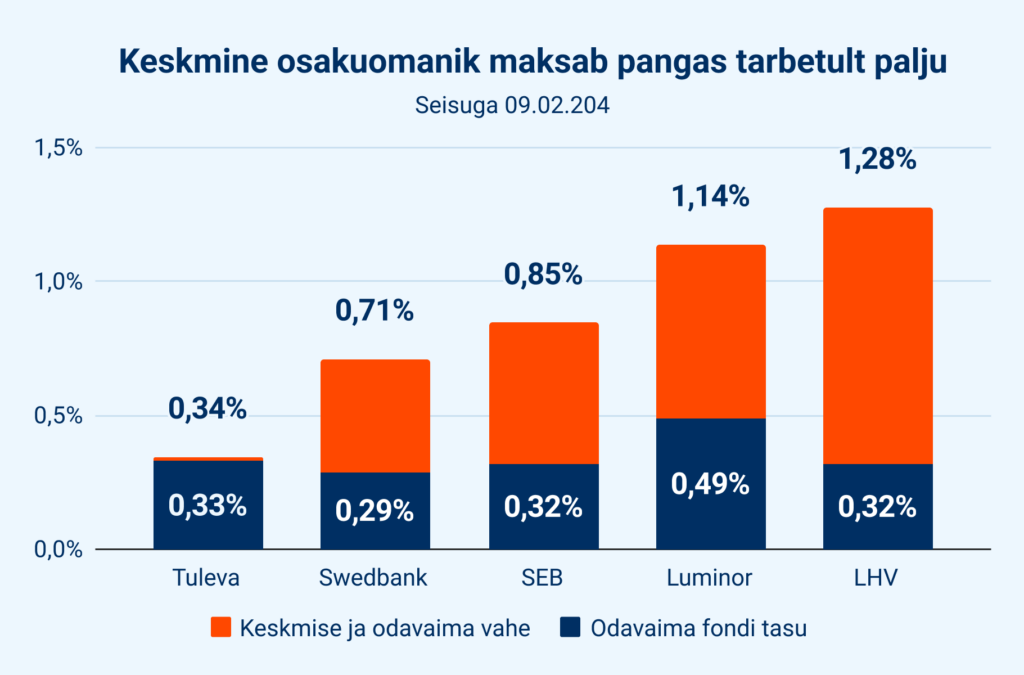

Graafikul on teise ja kolmanda samba pensionifondide keskmised tasud fondivalitsejate kaupa. Allikas: Pensionikeskus (seisuga 09.02.2024).

2. Vaata järgi, kui palju pead oma tootlusest igal aastal ära maksma tasudeks. Jällegi, ära lase ennast eksitada sellest, et fondi tasud tunduvad pealtnäha pisike protsent. Aja jooksul on sellel märkimisväärne mõju.

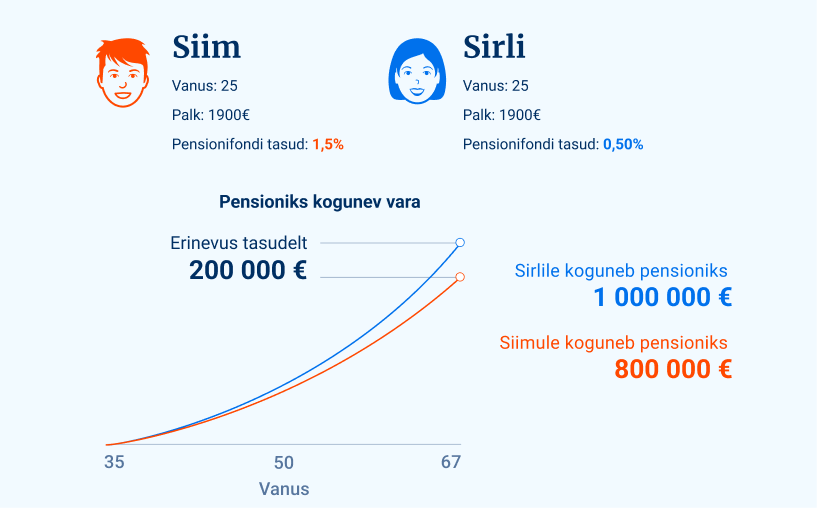

Toon ühe näite. Laural on sõber Siim. Laura teise ja kolmanda samba pensionifondides kulub tasudeks 0,5% protsenti Laura varast aastas. Siimu fondide valitseja ampsab aga jooksvateks tasudeks igal aastal 1,5% Siimu varast. Kõik muu on sama. Pealtnäha tühine erinevus tasudes tähendab, et selleks ajaks, kui Laura miljoni kokku saab, on Siim jõudnud koguda ainult 800 000 eurot. Makstes pankadest vahendajatele poole protsendi asemel poolteist protsenti aastas, kulub Siimul aastate jooksul tasudele lausa kokku 200 000 eurot rohkem.

3. Vaata Tuleva lehel sisselogides, kui palju oled seni oma pensionisammastes tootlust teeninud. Ja tähtis on vaadata oma konto pikaajalist tootlust aasta baasil, mitte pimesi uskuda kaubanduskeskuste müügimehi või reklaame. Samuti võrdle tootlust ka maailmaturu ja inflatsiooniga.

Täie kindlusega ei saa keegi ennustada, missuguses fondis kasvaks raha kõige rohkem. Andmeanalüüs näitab: see, et üks või teine fond on mingil perioodil minevikus saanud keskmisest parema tootluse, ei anna mitte mingisugust kindlust, et edu jätkub ka tulevikus. Küll aga on kindel, et mida kõrgemad on fondi tasud, seda viletsamat tootlust on investoril oodata.

Miljonineiu: Jaak, missugused on sinu soovitused, et pensionisambad enda jaoks hästi tööle panna?

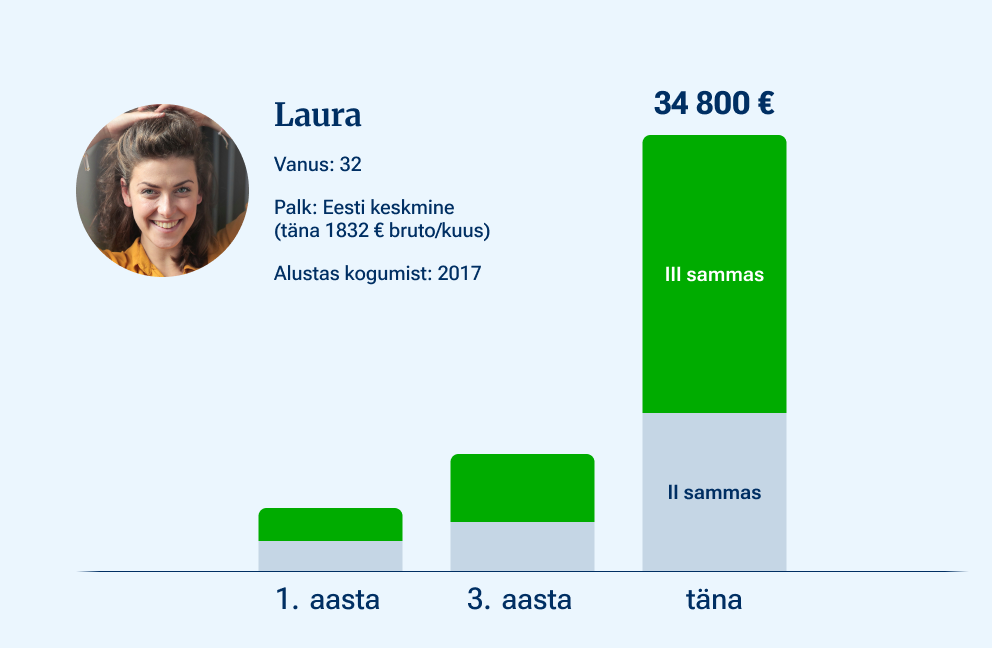

Jaak: Kõige tähtsam on see, et sa üldse koguksid teises ja kolmandas sambas. Ma ei ole kunagi teeninud eriti suurt palka, aga sellegipoolest tegin juba mitu aastat tagasi kolmanda samba ära ja igal kuul läheb sinna püsimaksega paarsada eurot. Isegi mind natuke üllatas, kui suure summa võib juba mõne aastaga selline automaatne kogumine tekitada.

Olen Tõnuga nõus, et enamikele sobib madalate tasudega passiivne indeksfond, mis investeerib maailma suurimate ettevõtete aktsiatesse. Kuigi indeksfonde pakuvad ka pangad, siis mina olen valinud Tuleva, sest Tuleval on ainult head fondid ning Tuleva on fondide tasusid ka järjepidevalt langetanud. Praegu kogub Tulevas üle 70 000 Eesti inimese ning kogujate arvu suurenemisel saab tasusid langetada veelgi.

Viimaks panen südamele, et tee lihtsalt üks kord ära hea fondivalik ja siis ära rohkem neid näpi. Pidevalt fonde vahetades ja turgu ajastada püüdes võid lõpuks saada hoopis kõige kehvema tootluse.

Miljonineiu: Nüüd on toimunud teise sambaga üks muudatus ning endise 2% asemel saab sinna koguda oma brutopalgast ka 4% või 6%. Mis kasu võib sissemakse tõstmisest saada?

Tõnu: Investeerimisel on üks põhitõdesid see, et eelisjärjekorras tuleb maksimaalselt ära kasutada maksusoodustused. Kuna teise samba maksetelt ei tasuta tulumaksu, annab teise samba sissemaksete suurendamine kohe tulumaksu võidu. Kui suunad 2% asemel nüüd 6% teise sambasse, siis tööandja saadab sinu pensionikontole mitte ainult 6% netopalgast, vaid ka sellelt kinnipeetud tulumaksu. Ehk siis kohe veerand sulle lisaks juurde.

2-4-6 sissemakse suurendamise kalkulaatori abil saad arvutada, kui palju võidad 2025. a tulumaksureformi ja II samba sissemakse suurendamisega: Igatahes on tulevane sina tänulik iga pensioniks kogutud euro eest.

Miljonineiu: Kuidas ma saan teise samba maksumäära muuta ja millal peaksin seda tegema?

Jaak: avalduse saad teha nüüd ja kohe näiteks Tuleva lehel ning see võtab vaid paar minutit. Kuigi see hakkab kehtima alles järgmise aasta 1. jaanuarist, soovitan teha avalduse juba praegu ära – muidu võib muu elu kõrval see lihtsalt ununeda.

- Laura näites on tehtud mõned lihtsad eeldused: Laura brutopalk tõuseb keskmiselt 3% aastas; Laura teeb teise ja kolmandasse sambasse sissemakseid järjekindlalt iga kuu; Laura pensionifondid investeerivad kogu raha aktsiatesse ja kulutavad Laura rahast tasudeks vähem kui pool protsenti aastas. Loe lähemalt, miks see tähtis on.