Üks päris tavaline elluastumise lugu:

Laps lõpetab keskkooli. Samal ajal lõppeb ka vanemate kogutud koolifond, lapsekindlustus, haridusfond või muu sarnase nimega toode. Ema ja/ või isa on aastaid teinud igakuiseid makseid võsukese tuleviku ja oma meelerahu nimel, aga lõppsumma kontole laekumisel tabab neid üllatus. Summast piisab, et osta.. sülearvuti ja mõned pisiasjad veel? Kunagi lepingu alla kirjutamisel räägiti ju sellest, et laps saab minna välismaale õppima või ostab ehk ülikooli ajaks elamiseks korteri!

Kodulaenu järel on erinevad lastega seotud tooted kõige pikemad finantslepingud, mida keskmine inimene sõlmib. Nii pikaks perioodiks kokkulepete tegemine on keeruline, sest turge ja tulevikku on raske ette ennustada. Kuna ebakindlus on suur, siis on kindlustunne, mida pangad müüvad, väga ahvatlev. Kahjuks on nii pika perioodi peale ka raske ette kujutada esmapilgul väikeste, kuid aja jooksul kasvavate teenustasude ja inflatsiooni mõju. Just igasuguste tasude tõttu on vägagi tõenäoline, et tulevikus ei oota kogunenud summa näol positiivne üllatus.

Hoolimata lapsevanemate pettumusest ei ole turul siiani ühtki head kogumistoodet, mida julgeks tõesti kõlava häälega soovitada. Praegu on esimene asi, mida tahaks lapsetoodete kohta öelda: hoia eemale!

Aga milline võiks olla see lapsetoode, millest ei peaks eemale hoidma?

1. Pakutava toote hind: ausalt ja arusaadavalt välja öeldud kulud

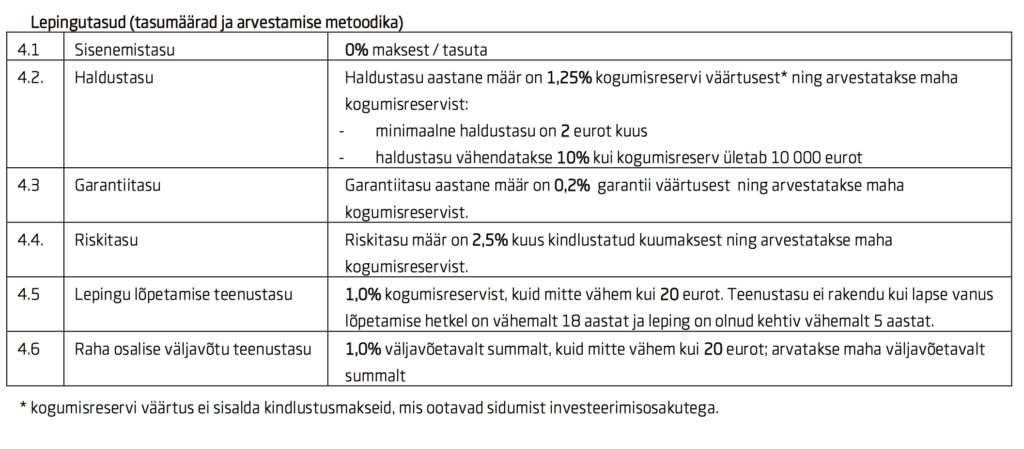

Kui disainis hinnatakse funktsionaalset ja esteetilist lihtsust, siis finantsmaailmas on lihtsus eriti tähtis, et oleks arusaadav, mille eest sa tegelikkuses maksad. Pangas pakutavad tooted uputavad sind pisikirjas lepingutingimustesse ja haldus-, hoiu-, riski-, preemia- jms tasudesse nii ära, et lõpuks on ilma keeruliste Exceli mudeliteta ja märkimisväärse ajakuluta võimatu kokku arvutada, kui palju sa oma säästudest pangale ära maksad.

Ideaalse kogumistoote puhul saaksid sa kliendina igal hetkel aru, kui suur on kulu, mida toote pakkuja sinu kogutud rahast hammustab. Üks konkreetne number. Mitte rida finantsslängi peidetud valemeid. Esimene lause toodet tutvustavas prospektis võiks olla selline: “Sinu lapsele kogutava raha eest hoolitsemine maksab sulle 0,5% kuus sinu kogutud summast. Mingeid muid kulusid pole.”

See oleks aus, selge ja arusaadav. Sulle pole eriti oluline, milline osa sellest läheb lepingutasuks, garantiitasuks, riskitasuks, haldustasuks, allfondide tasuks, tehingutasuks, sisenemistasuks või lõpetamistasuks. Sulle ei lähe korda, kui palju läheb turundusvoldikute trükkimisele või fondijuhi palgaks. Raha on raha.

Kahjuks ei paku Eestis tegutsevad pangad ega kindlustusseltsid täna ühtegi selgelt ja läbipaistvalt hinnastatud kogumistoodet. Ma arvan, et see pole juhus – kui sul oleks võimalik kõik oma investeeringuga kaasnevad kulud lihtsalt kokku arvestada, oleks selge, et nende hind sööb ära kogu sinu vara kasvu ja sa ei ostaks neid kunagi.

Lapse koolifondi, mille hinnakiri näeb välja näiteks selline, ei soovita ma küll kellelegi:

2. Oodatav tootlus: lapsefond keskendugu pikaajalisele, mitte lühiajalisele tulemusele

Kui “nõustaja” rinnasildiga panga müügiesindaja on kliendile finantstoote müünud teda tulevikumuredega hirmutades, on selge, et lapsevanemal on hiljem emotsionaalselt raske kogumiskontole sisse logides näha seal punaseid numbreid.

Seetõttu tehakse fondides palju liigutusi selle nimel, et punased numbrid ühelgi lühikesel perioodil väga suureks ei kujuneks – aga see on kulukas ja pärsib enamasti pikaajalise tulu teenimise võimalust. Kohe alguses müüakse sulle lisaks mingi kindlustuselement, mis investeeritud raha nagu ‘kaitseks’. Tegelikkuses saad tõesti garantii, et sinu sissemakstud raha päris ära ei kao, aga ühtlasi tähendab selle kindlustuskaitse kõrge kulu, et peaaegu kindlasti oleks sul tavalisele pangahoiusele säästes lõpuks rohkem raha.

Mina valiksin investeerimistoote, kus aktsiaturu riske ei püüta leevendada turult eemal püsimise või kahtlase kindlustusega, vaid kus järk-järgult automaatselt suureneks madalama riskiga võlakirjade osakaal, siis kui minu laps hakkab täiskasvanuikka jõudma. See ei ole kallis ega keeruline.

Mingit kindlustust pole minu investeeringule vaja külge kleepida – elukindlustus, mis kaitseb minu last kui minuga peaks midagi väga hullu juhtuma, on soodsam ja mõistlikum eraldi osta.

3. Sisu: automaatselt parimad valikud

Tagasivaade investeerimisturu ajaloole näitab selgelt, et ainult üksikutel fondijuhtidel kogu maailmas õnnestub aktiivseid valikuid tehes turu keskmisest paremaid tulemusi teha. Ka nende edu, kellel mõnda aega õnnestub, on enamasti lühiajaline. Mina ei usu, et meie kohalikes pankades töötaks ükski fondijuht, kes suudab olla erandite seas erand 18 aastat järjest. (Minu skepsist kinnitavad seni paraku Eesti pankade investeerimisfondide nõrgad tulemused.)

See tähendab, et investeeringud tuleb teha võimalikult lihtsaks ja automaatseks, et fondijuhil ei tekiks ahvatlust turul minu lapse tulevikuks koguneva rahaga mängida. Teisisõnu: mina tahan oma lapsele raha koguda laiapõhjalises indeksfondis. Mitte kapi-indeksifondis, mis minu raha valdavalt indeksifondidesse paneb ja siis ikkagi üksikute arusaamatute kõigutamiste eest kõrget tasu võtab.

Tahaksin, et mõni kohalik teenusepakkuja paneks lihtsalt kaks fondi (aktsia- ja võlakirjafondi) ühte tootesse kokku: alustaks 100% aktsiates ja hakkaks võlakirjade osakaalu automaatselt vähehaaval suurendama, näiteks 7 aastat enne minu poolt määratud raha kasutamise tähtaega.

Nii saaks ilma suurema vaevata saab tavaline eesti pere võimaluse kasvatada oma lapse ellu astumiseks mõeldud raha koos maailma parimate ettevõtte kasvuga.

Kui keegi teine ei tee, teeb Tuleva

Kui turul oleks täna selline aus, lihtne ja mõistlik lapsevanematele mõeldud kogumistoode olemas, sõlmiksin kohe lepingu. Lisaks juhendaksin pereliikmeid ja sõpru suunama sinna kõiki sünnipäevakingitusi.

Kahjuks ei paku keegi täna Eestis ühtki lapse kogumistoodet, mis oleks kasvõi ligilähedanegi. Sellepärast ma emaks saades ühtki neist ei ostnud, vaid lihtsalt suurendasin oma investeerimisportfellis juba olemasolevate indeksifondide osakaalu.

Samal ajal jätkan Tulevas tööd selle nimel, et Eesti inimestel oleks võimalik vähehaaval regulaarselt säästes oma ja oma laste tuleviku jaoks mõistlikel tingimustel raha koguda. Tegutseme eelkõige oma liikmete huvides, aga kaudselt võidavad Tuleva jõupingutustest ka teised. Kutsun ka sind Tuleva liikmeks, sest mida rohkem meid on, seda kaalukam on meie hääl ja seda soodsam on meil koos tegutseda. Me aitame seadusi paremaks teha ja pakume ideid, kuidas olemasolevad teenusepakkujad saaksid teha paremaid investeerimistooteid. Kui keegi paremini ei tee, teeme ise.

Tänaseks on Tuleva käivitanud kaasaegsed, madalate kuludega kogumispensioni ehk II samba pensionifondid. Mina ise kogun Tuleva Maailma Aktsiate Pensionifondis. Teise samba fondi vahetamine on nüüd tänu Tuleva ettepanekul muudetud seadusele tasuta – see võtab internetipangas mõne minuti.

Kes teeb Eesti esimese hea laste tuleviku jaoks mõeldud kogumistoote? Kas Tuleva või jõuab keegi ette?