Tuleva koguja Kadi saatis meile edasi kirja, milles LHV kutsub teda oma fondivaliku osas ümber mõtlema (1). Mul on väga hea meel, et LHV kiri räägib olulises osas fondi tasudest. Enne Tuleva tulekut ei pidanud fondivalitsejad üldse vajalikuks oma tasusid õigustada. Ma pole küll päris nõus sellega, kuidas LHV tasudest räägib.

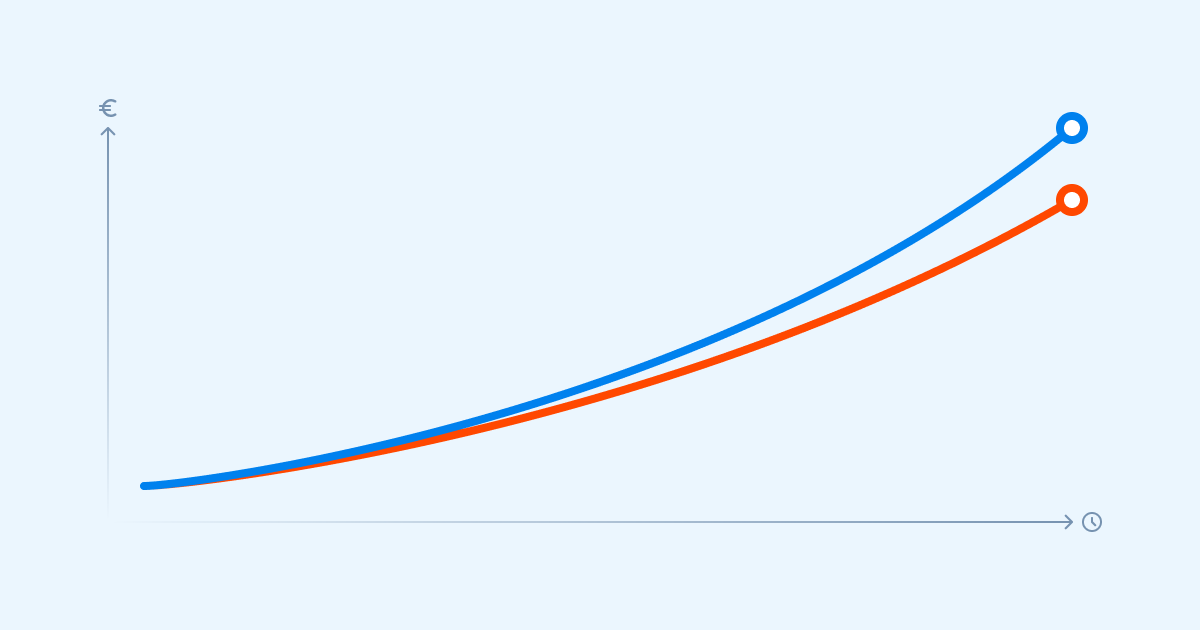

Tuleva käivitamise ajendiks oli see, et Eesti pensionifondide tasud olid kõrged ja tootlus kehv. See seaduspärasus on investeerimismaailmas järjest enam andmepõhist tõestust leidnud. Kõrge tasuga fondid kipuvad maailmaturu keskmisele alla jääma.

Kõrge tasu ei tähenda “rohkem teenust”

Pangad armastavad rääkida, et aktiivne juhtimine ongi kallis. Näiteks LHV kirjutab: “… Aktiivselt juhitud pensionifondide märkimisväärne osa tasudest kulub igapäevaseks investeerimistegevuseks. Seevastu passiivselt juhitud indeksfondide mudelportfelli vara jaotust uuendatakse ainult kord aastas, mistõttu saabki jooksev tasu olla märkimisväärselt madal.”

See väide on vaid osaliselt tõene. Kuigi indeksifondide investeerimistegevuse kulud ei piirdu ainult “mudelportfelli vara jaotuse uuendamisega” (2), nagu LHV väidab, on need kindlasti palju madalamad kui käsitsi juhitud aktiivsetel fondidel. Aga see pole peamine põhjus, miks aktiivselt juhitud fondide tasud kõrgemad on. Eesti fondivalitsejate kasumiaruanded näitavad, et suurimaks kuluks ei ole investeerimistegevus, vaid turundus, müük ja emafirma kasum.

Tasude alandamiseks tuleb neist kõigepealt ausalt rääkida

Varem avalikustasid pangad ainult osa tasudest, mis kogujate varast maha võeti. Tuleva oli esimene, kes näitas oma fondide kohta kõiki tasusid. Vaja oli seadusemuudatust ja Finantsinspektsiooni manitsust enne, kui ka teised seda tegema hakkasid.

See tundub ju loogiline: tasu on tasu, ükskõik mis nime all fondivalitseja selle sinu arvelt maha võtab. Fondi investor peab ju usaldama fondivalitsejat, et see tegutseb ikka ainult tema huvidest lähtuvalt ja ei raiska raha investorile tarbetutele tegevustele. Nii ei pea fondi investor otsustama, kas mingi tasu on parem kui teine.

Ometi püüavad pangad jätta muljet, et nende kõrge tasu on seotud mingi lisateenusega. “Pensionifondide jooksvad tasud jagunevad kaheks: valitsemistasu, mida fondivalitseja võtab endale teenuse kulude katteks ning fondi investeerimistegevusega seotud tasud ja kulud,” seisab LHV panga kodulehel.

Võibolla tähelepanelik lugeja kergitab siin kulme, et mis teenuse eest LHV siis valitsemistasu võtab, kui “investeerimistegevuse” eest peab veel eraldi maksma. Aga LHV toob esile tõsiasja, et Eesti pensionifondide investorid peavad tihti maksma mitu kihti tasusid. Ja paraku ei erine need tasud, mida fondivalitsejad investorite raha arvelt lisaks võtavad, millegi poolest valitsemistasust.

Allhankija tasu on samasugune kulu kui peatöövõtja tasu

Eesti pensionifondid (ja sarnaselt paljud teised investeerimisfondid maailmas) kasutavad oma töö tegemiseks tihti allhankijaid. Selles pole iseenesest midagi halba. Tihti on spetsialiseerunud firma kasutamine otstarbekam kui kõik teenuse pakkumiseks vajaminev ise ära teha.

Näiteks meie ei osta ise 3000 ettevõtte aktsiaid üle maailma, vaid kasutame selleks BlackRocki teenust, ostes viie BlackRocki fondi osakuid. Ka LHV ei osta ise sadade alustavate ettevõtete aktsiaid või kinnisvara, vaid ostab selleks spetsialiseerunud riskikapitali fondide või kinnisvarafondide aktsiaid.

Aga fondis kogujat ei pea huvitama, kas tema fondijuht teeb töö kõik ise ära või kasutab allhankijaid. Peaasi, et kõik teenuse tasud oleksid nähtaval ja osakuomanikul ka kindlus, et fondijuht kõiki kulusid kontrolli all hoiab. Seepärast nõuabki seadus, et kõik kulud, mis osakuomaniku vara arvelt tasutakse – olgu fondivalitsejale või tema allhankijale – peavad olema jooksvate tasude numbris kajastatud. (3)

…

Aga üks tore asi on selles kirjas veel. Pangad on hakanud pensionifondide turundust järjest enam viima internetti. Nii paranevad internetipankades pensionifondi valikud ja fondidest rääkimine toimub viisil, kus esitatud infot saab kontrollida. Kui kirjas esitatud vestlus oleks toimunud kaubanduskeskuse koridoris või pangakontoris, ei oleks kontroll ju võimalik.

…

(1) Kadi nimi on muudetud. Kirja ennast me Kadi palvel ei avalda, küll aga on see vajadusel faktide kontrollimiseks meil säilitatud. Lisaks Kadile on veel mitu kogujat meile sarnase sisuga pöördumistest rääkinud.

(2) “Investeerimistegevus” võib filmidest ajendatuna näida tööna, kus tark lipsuga mees istub kümnete monitoride taga ja vaatab vilkuvaid graafikuid. Päriselus on investeerimistegevus rohkem sarnane ettekujutusega raamatupidamisest. Vara üle hoolas arvepidamine ja kontroll, korrektne aruandlus, automatiseeritud protsessid jms toovad suurema tõenäosusega parema pikaajalise tulemuse kui graafikute uurimine. Suurimad investeerimiskahjumid tulevad ikka lohakusest rahaga ümberkäimisel, mitte vähesest graafikute uurimisest nagu Baltcapi juhtum näitas.

(3) See ei ole muideks alati garanteeritud, eriti kui vaadata pensionifondidest välja poole. Eelmise aasta lõpus avastasin näiteks, et Swedbank Roburi kaks fondi on oma tasudega hämanud.