28. mai Postimehes soovitab Kristjan Järvan valitsusele eelarve puudujäägi vähendamiseks lõpetada ära sissemaksed teise pensionisambasse. Minu meelest karistab tema pakutud lahendus inimesi, kes tahavad tulevikuks kapitali koguda.

Eesti pensionifondide tootlus on tõesti olnud kehv

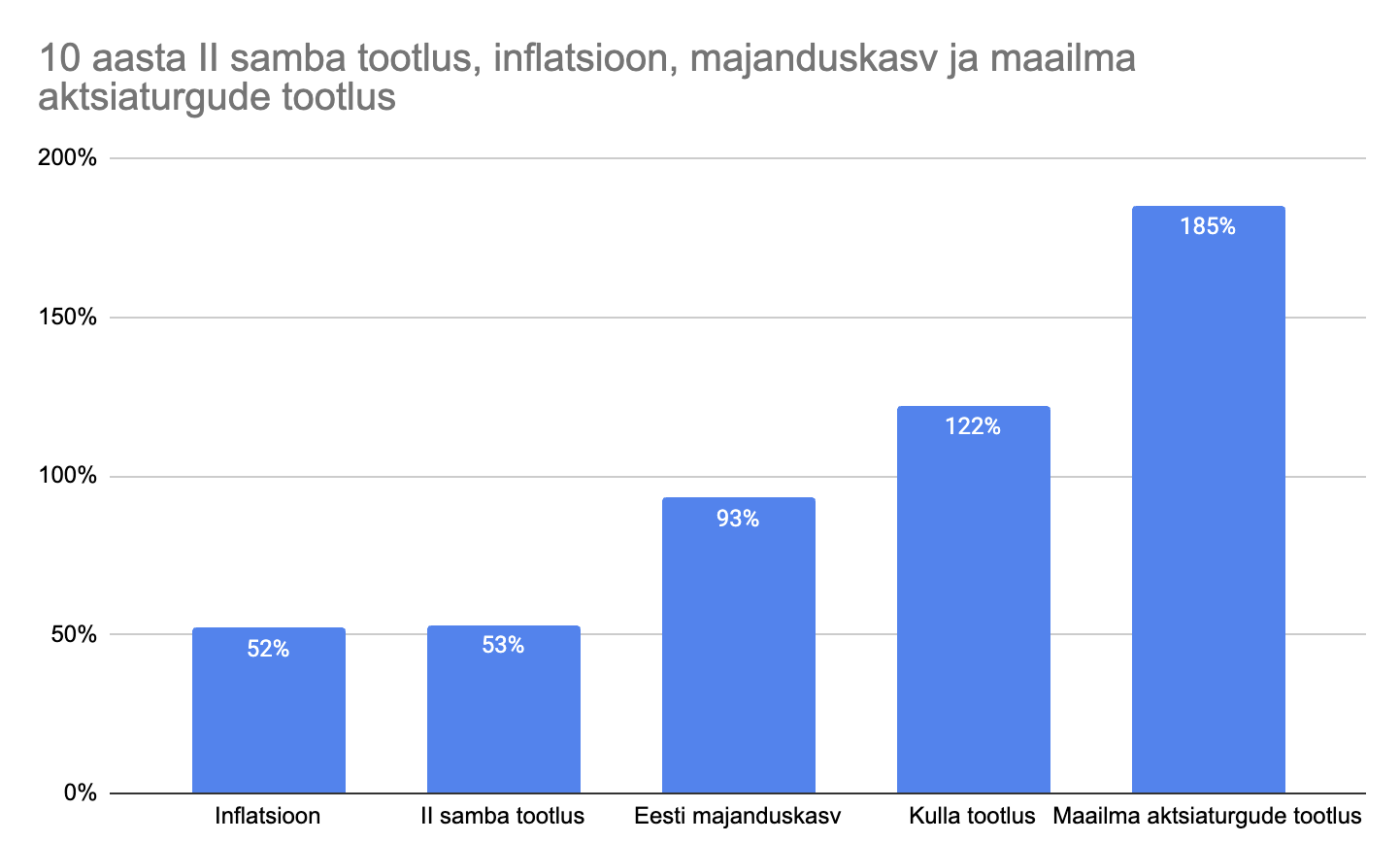

Järvan toob esile, et viimasel 10 aastal on teise samba tootlus jäänud oluliselt alla nii majandus-, palga kui ka kulla hinna kasvule ning ületab väga napilt inflatsiooni. Olukord on veelgi hullem, kui lisada graafikule maailma aktsiaturgude keskmine tootlus. Eesti teise samba fondide keskmine tootlus on kümne aasta jooksul jäänud ligi kolm korda alla maailma aktsiaturgude omale.

Allikas: Kristjan Järvani artiklis ilmunud graafikut täiendasin maailma aktsiaturgude tootluse osas MSCI ACWI 30.04.2024 seisuga.

Allikas: Kristjan Järvani artiklis ilmunud graafikut täiendasin maailma aktsiaturgude tootluse osas MSCI ACWI 30.04.2024 seisuga.

Teise samba kaotamine karistaks inimesi

Ilmselgelt vajab see probleem lahendust, aga Kristjan Järvani pakutud lahendus karistaks seejuures suurt osa Eesti inimestest. See oleks olemuselt 4% suurune maksutõus neile, kes soovivad endale tulevikuks kapitali koguda.

Võib üsna kindel olla, et ka tulevikus on paremad valikud nendel, kes on omale kapitali kogunud, kui nendel, kes seda teinud pole

Eestis on teine sammas inimestele kuuluv vara. Maksusüsteem soodustab selle kasutuselevõtmist pensionieas, aga soovi korral saab seda teha ka varem. Riiklik vanaduspension ehk esimene sammas on riigi lubadus maksta tulevikus inimesele pensioni. Ma usun, et riik peab oma lubadusi, aga mina eelistan ikka vara, mis on minu kontol ja mille saan häda korral kasutusele võtta.

Olen Järvaniga nõus, et on naeruväärne püüda tuleviku tootlusi komakoha täpsusega mitukümmend aastat ette ennustada. Me ei tea, mida tulevik toob. Küll aga võib üsna kindel olla, et ka tulevikus on paremad valikud nendel, kes on omale kapitali kogunud, kui nendel, kes seda teinud pole. Seepärast ei ole ma teise samba kaotamise poolt.

Miks on teistes riikides pensionifondide tulemused paremad?

Pensionit kogutakse ette pea kõikides arenenud riikides. Enamasti on aga tulemused paremad kui Eestis. (1) Mida tehakse mujal teisiti kui meil?

Esiteks hoitakse pensionifondides võimalikult kõrget aktsiate osakaalu. Ajalooliselt on aktsiate tootlus oluliselt ületanud võlakirjade, kinnisvara ja teiste varaklasside tootlust. (2) Minevik ei pruugi tulevikku ennustada, samas ei viita miski ka trendi murdumisele. Tõsi, aktsiate hinnad on ajalooliselt kõikunud aastast-aastasse samuti rohkem, kui näiteks võlakirjade omad, ent pensioniks kogutakse pikaajaliselt. Seetõttu ei ole lühiajalised hinnamuutused kuigi tähtsad.

Teiseks on pensionifondide tasud võimalikult madalad. (3) Sellel on oluline mõju tulemusele, sest tasu võetakse igal aastal koguja varast maha. Kuna tasudeks makstud raha tootlust ei teeni, muutub tasude mõju aastate jooksul väga suureks. Seetõttu on hea tulemuse saavutamine seda vähem tõenäoline, mida kõrgem on tasu.

Kolmandaks on mõistlikult kogumine muudetud võimalikuks automaatseks. Näiteks Rootsis määratakse inimesele automaatselt madalate tasudega ja kõrge aktsiate osakaaluga fond, kui ta ise muud valikut ei tee. See on nii ka Eestis alates 2019. aastast.

Kuidas probleemi lahendada?

Seda saab igaüks teha ise, sest Eestis on kõik vajalikud tööriistad edukaks kogumiseks juba olemas. Meil on valikus madala kuluga indeksifondid, mille tootlus ei jää maailma aktsiaturgude omast maha. Meil on võimalus paari hiireklikiga suurendada oma säästumäära teise sambasse. Meil on väga võimsa maksusoodustusega kolmas sammas. Nüüd tuleb need võimalused lihtsalt kasutusele võtta ja seda teeb järjest enam inimesi.

Aga mida riik peaks tegema?

Me ei peaks häbenema pensionifondide probleemidest rääkimist ning hoopis nügima inimesi vaatama oma pensionifondi valik üle. Näiteks saadetakse Rootsis pensionikogujatele aasta lõpus riigi poolt ülevaade nende pensionifondi tasudest ja tulemustest. Ehk peaks riik ka Eestis näiteks tuludeklaratsiooni juures andma ülevaate, kuidas inimese pensionivaral läheb?

- Aastatel 2012–2022 oli Eesti pensionifondide reaaltootlus -1%, samas kui näiteks Soomes oli reaaltootlus 3,6%, Norras 2,4% ja Taanis 1,9%. Allikas: OECD Pension Markets in Focus 2023

- https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html

- Eestis oli aastal 2022 pensionifondide keskmised valitsemistasud 0.6%, samas kui näiteks Soomes olid need 0.3% ja Norras 0.2%. Vaata: https://stats.oecd.org//Index.aspx?QueryId=85401

Sten Andreas Ehrlich on Tuleva Fondid AS operatsioonide juht ja juhatuse liige. Eesti pensionireformi ajal töötas ta Sotsiaalministeeriumi töövaldkonna asekantslerina. Pensionisüsteemi probleemidest on ta varem kirjutanud näiteks ka Delfis.

Sten Andreas Ehrlich on Tuleva Fondid AS operatsioonide juht ja juhatuse liige. Eesti pensionireformi ajal töötas ta Sotsiaalministeeriumi töövaldkonna asekantslerina. Pensionisüsteemi probleemidest on ta varem kirjutanud näiteks ka Delfis.