Aastal 2019 tegid Tuleva liikmed endale ise sellise kolmanda samba fondi, kus kõrged tasud maksusoodustusest tulevat vahvat võitu ära ei söö. Nagu meie ühistes teise samba fondideski, saavad meiega koos Tulevas kolmandasse sambasse koguda ka kõik need, kes ühistu liikmeks astuda ei soovi.

Teine ja kolmas sammas on sinu investeerimisportfelli alus

Üks lihtne reegel, mida on kaval järgida nii algajal kui ka edasijõudnud investoril: pane esmalt enda kasuks tööle riigipoolse maksusoodustusega pensionisambad. Pole mõtet otsida muid investeerimisvõimalusi enne, kui oled teise ja kolmanda samba maksusoodustuse täiel määral ära kasutanud. Maksusoodustus annab eelise kõikide teiste investeerimisvõimaluste ees ja võimenduse sinu vara kasvuks.

Investeerimist alusta alati kolmandast sambast

Pole mõtet otsida muid investeerimisvõimalusi enne, kui oled kolmanda samba maksusoodustuse täiel määral ära kasutanud. Miks?

1. Pole palju investeeringuid, mis tagavad kohe 22% võitu.

Igaüks saab kolmandasse sambasse suunata kuni 15% brutosissetulekust (mitte rohkem kui 6000 eurot aastas) tulumaksuvabalt. Kui oled maksu juba ära tasunud, saad selle pärast tuludeklaratsiooni täitmist tagasi. Näiteks investeerides 2000 eurot, annab riik sulle sellest 440 eurot tagasi.

2. Raha saad kätte igal ajal

Kolmandast sambast saad raha välja võtta alati, kui soovid. Samuti võid kolmanda samba fondi osakuid pärandada. Väljamakseid maksustatakse järgmiselt (lähemalt siin):

- Kui alustasid kolmandasse sambasse kogumist enne 2021. aastat ja ootad raha välja võtmisega vähemalt 55. sünnipäevani, rakendub sulle soodustulumaks – vaid 10%.

- Kui alustad kogumist 2021. aastal (või hiljem), saad 10% soodustulumaksuga raha välja võtta alates eelpensionieast (täna on see 60 aastat).

- Kui võtad raha välja varem, tuleb kogu kolmandasse sambasse kogutud varalt tasuda tulumaks 22% (alates 01.01.2025). See ei tee maksusoodustuse mõju kaugeltki olematuks. Sisuliselt oled saanud riigilt intressivaba võimenduslaenu.

Nagu investeerimisega ikka: ära paiguta aktsiatesse raha, mida sul lähemal ajal tarvis läheb. Kolmas sammas sobib pikema ajahorisondiga kogumiseks.

3. Pole vaja maksta väärtpaberikonto eest.

Pole vaja kulutada aega ega raha uue pangakonto avamisele ega maksta tasu fondiosakute ostmise ja hoidmise eest. Igal Eesti inimesel on juba tasuta konto riiklikus pensioniregistris olemas – seesama, kuhu koguneb ka teise samba vara.

Miks meil oma fondi vaja läheb?

Nagu öeldud: kolmas sammas on tänu maksuvabastusele pikaajaliseks kogumiseks parim tööriist. Pankadest vahendajate käes kippus see eelis seni kokku kuivama. Esiteks, enamiku kolmanda samba fondide tasud on veel kõrgemad kui teises sambas. Teiseks, pangafondide juhtide investeerimisotsused pole seni kogujatele edu toonud.

Tulevas kogudes võid kindel olla, et sinu fondi tasud on soodsaimate seas ja et tasud langevad ka tulevikus.

Meie teeme oma ühist kolmanda samba fondi käivitades kaks asja teisiti kui enamik pangafonde.

1. Tuleva fondi kogukulu pea kolm korda madalam kui pankade suurtel kolmanda samba fondidel – 0,29% aastas (Uuendatud 01.12.2025). Muide, meie fond ei pruugi igal ajahetkel olla kõige odavam, sest me ei subsideeri ühegi fondi kulusid teiste klientide arvelt. Aga Tulevas kogudes võid kindel olla, et sinu fondi tasud on soodsaimate seas ja et tasud langevad ka tulevikus. (1)

2. Me ei spekuleeri turgude kõikumistega, vaid võtame rahulikult iga kuu tükikese oma palkadest ja ostame selle eest maailma suurimate ettevõtete aktsiaid juurde. Ajapikku kasvab meie osalus maailma majandust vedavates ettevõtetes ja meie vara väärtus omakorda kasvab sedavõrd, kuidas ettevõtted kasvavad ja dividendi maksavad.

Nagu teises sambaski, annavad need kaks asja meile päris hea kindluse, et meie vara kasv ei jää maailma aktsiaturgude kasvust kunagi kaugele maha. Ja nagu teises sambaski: ühegi vana pangafondi pikaajaline tootlus pole seni maailma aktsiaturgude keskmise lähedale jõudnud.

Nagu meie teise samba fondideski, on üsna kindel veel üks asi: meie vara väärtus ei kasva katkematus tõusujoones. Kui maailma majanduses on madalseis ja aktsiate hinnad langevad, väheneb ettevõtete turuväärtus ja koos sellega ettevõtete omanike vara väärtus – ka meie oma. See pole meeldiv, aga turgude ajalugu näitab, et pikas plaanis teenime rohkem rahulikult kursil püsides kui oste-müüke ajastades ja turgu üle kavaldada püüdes.

Kuhu me oma vara investeerime?

Nagu Tuleva II samba aktsiafondiski, ostame iga Tuleva III Samba Pensionifondi paigutatud raha eest ligi 2800 maailma suurima börsiettevõtte aktsiaid – kõiki neid, mis on kaasatud MSCI All Country World (MSCI ACWI) indeksisse.

Meeldetuletuseks: indeks ei ole midagi muud kui lihtsalt nimekiri. MSCI ACWI indeks on nimekiri, milles maailma suurimad börsiettevõtted on turuväärtuse järgi ritta pandud. Iga ettevõtte osakaaluks indeksis on tema turuväärtus jagatud kõigi ettevõtete turuväärtusega. (Maailma börsidel kaubeldakse enam kui 30 000 ettevõtte aktsiatega. MSCI ACWI tõmbab joone alla 3000 suurimale ettevõttele praktilistel kaalutlustel, sest sealt edasi oleks ülejäänute osakaal portfellis juba kaduvväike.)

Alates 2022. aasta septembrist viisime sisse ühe täienduse: me jätame maailma suurima 3000 ettevõtte nimekirjast välja ligi 200 ettevõtet, mis ei täida üldtunnustatud jätkusuutliku ja vastutustundliku investeerimise (ESG) kriteeriume. See ei muuda meie portfelli peamist eesmärki – saavutada maailmaturu keskmine tootlus – aga annab võimaluse teha väike samm selles suunas, et võtta arvesse ja vähendada negatiivset mõju, mida meie investeeringud maailma loodus- ja sotsiaalkeskkonnale avaldavad (2).

Meie ei osta nende ettevõtete aktsiaid ühe kaupa, vaid paigutame neisse raha mitme globaalse indeksfondi kaudu. Nii on lihtsalt odavam. Tänu suurtele mahtudele on maailma juhtivate indeksfondide jaoks aktsiate ostmine nullilähedase kuluga. Kui peaksime iga kuu iga ettevõtte aktsiaid eraldi ostma, läheks see meile hirmus kalliks.

Lähemalt: mis täpselt on meie portfellis?

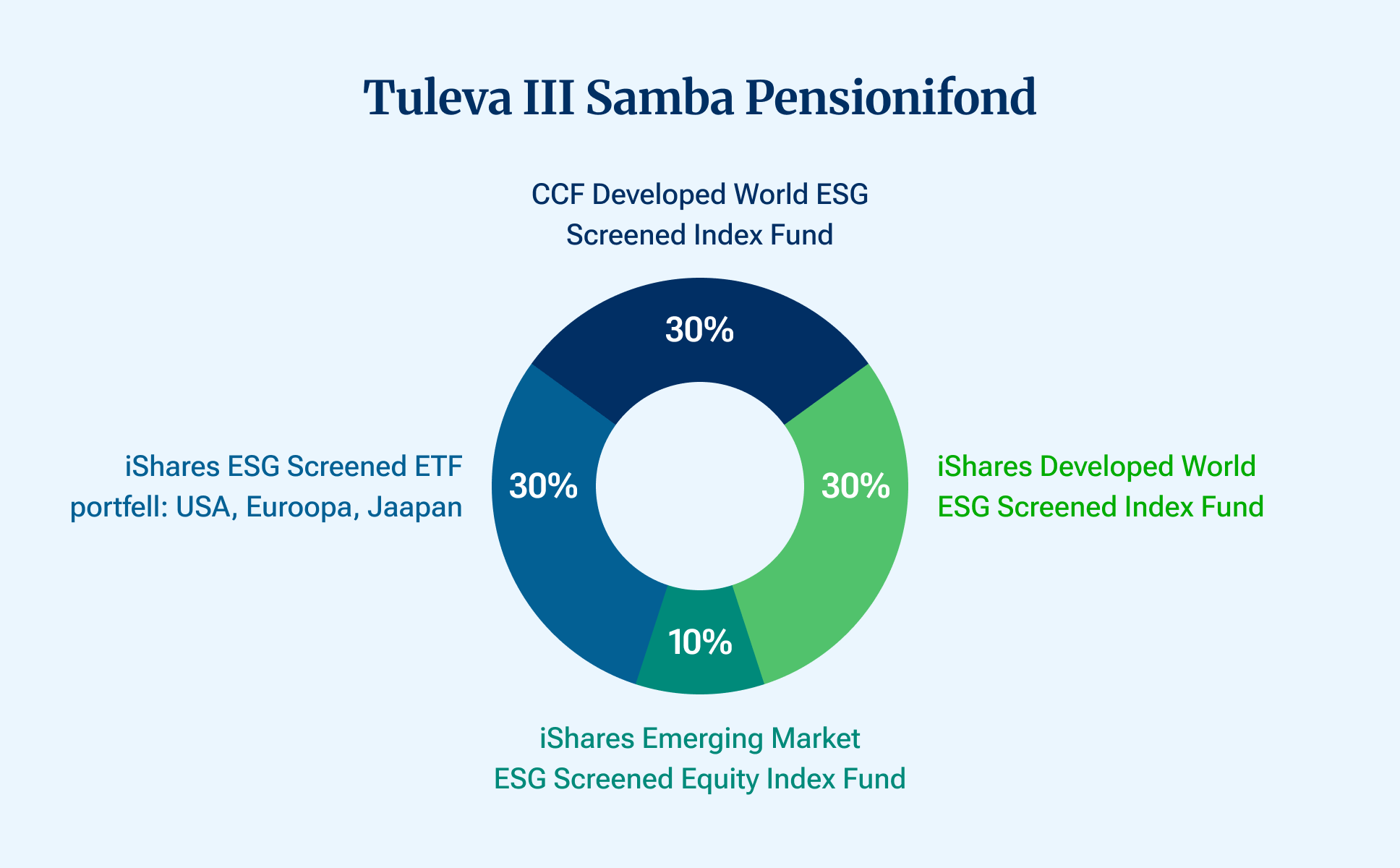

Iga Tuleva III Samba Pensionifondi laekunud euro jagame järgmiselt BlackRocki fondide vahel:

Kõigepealt läheb 90% rahast indeksfondidesse, mis investeerivad raha arenenud riikide aktsiatesse. Need fondid on:

- Kolmest ETF-ist koosnev portfell:

- CCF Developed World ESG Screened Index Fund

- iShares Developed World ESG Screened Index Fund

Miks me sama arenenud riikide aktsiaid mitme fondi kaudu ostame ja kogu rahast näiteks 88% lihtsalt esimesse neist ei suuna? Investeerimisfondide seadus lubab ühte fondi paigutada kõige rohkem 30% varast. Seepärast kasutame BlackRocki tootevalikust kahte fondi, mis jäljendavad arenenud riikide aktsiaindeksit MSCI World ja osa raha suuname veel kolmest fondist koosnevasse portfelli, mis sedasama teeb. Võib aru saada seadusandja soovist sundida pensionifonde riske hajutama, ehkki ausalt öeldes on see piirang globaalse indeksfondi puhul üsna tarbetu.

Ligi 10% rahast läheb iShares Emerging Market ESG Screened Equity Index Fund-i.

MSCI ACWI indeksi ettevõtetest on valdav enamus arenenud maailmas ja veidi üle kümnendiku arengumaades. Fondidel, mis katavad kogu MSCI ACWI indeksi, on millegipärast kõrgem valitsemistasu kui eraldi arenenud ja arengumaade fondidest koosneval portfellil. See ongi lihtne põhjus, miks kasutame arengumaade ettevõtete aktsiate ostuks erinevaid fonde.

Me suuname seega kogu fondi laekunud raha arenenud ja arengumaade riikide fondidesse. Lisaks peame silmas piirangut, et iga kuu alguses peab fondil olema vähemalt 500 000 eurone rahapuhver võimalike lunastamiste katmiseks.

Fondi jooksvad tasud on 0,29% aastas

Tuleva III Samba Pensionifondi jooksvad tasud ehk kõik investori taskust tulevad kulud kokku on 0,29% aastas. Nende kulude seas on meie fondi valitsemistasu (0,21% aastas), depoopanga tasu (0,03% aastas) ning meie portfelli kuuluvate fondide tasud (0,05% aastas).

Tuleva III Samba Pensionifondis ei pea keegi tasu maksma ei kogumise alustamise ega raha välja võtmise eest. Teise samba pensionifondide sisenemis- ja väljumistasud keelas riik Tuleva ettepanekul juba mitu aastat tagasi ära. Kolmandas sambas võtab aga enamus pankade pensionifonde raha välja maksmisel terve protsendi investori varast “väljumistasuks”. (1)

Mida teha, kui oled juba pangafondi raha kogunud? Fondi vahetamisel tuleb sul tõenäoliselt pangale tasuks jätta 1% varast. Tõsiasi on, et ikkagi on otstarbekas vanadest, kõrge tasuga fondidest viivitamatult lahkuda: juba vähem kui aasta-paariga maksaksid nendes tasudeks rohkem ära kui Tulevas – isegi vahetamisele kuluvat tasu arvesse võttes.

(1) Pensionikeskuse lehel saad võrrelda kõikide pensionifondide jooksvaid tasusid. Kindlustustoodete puhul pead hoolikalt otsima “põhiteabedokumenti”.

(2) Loe lähemalt, kuidas Tuleva rakendab jätkusuutlikkuse põhimõtteid.

Ülevaade Tuleva kehtivatest mudelportfellidest.

Artiklis toodud investeermissstrateegia andmed uuendatud 22.07.2024 seisuga.