Karl Läll: Kõige suurem viga on mitte pihta hakkamine

Sten Andreas Ehrlich intervjueeris Tuleva liiget Karl Lälli. Karl ei ole pärit jõukast perest ega asutanud edukat start-upi, vaid on keskmine Eesti inimene. Ta töötab TalTechi autonoomsete sõidukite laboris ning on erinevates koolides rahatarkuse õpetaja. Pensionikogumise teel on ta aga jõudnud palju kaugemale kui paljud teised.

Sten: Karl, miks sa säästad ja investeerid?

Karl Läll: Alustasin säästmist ligi 10 aastat tagasi, kui mu parim sõber kurtis, et ta tahab minna reisile, aga tal pole selleks raha. Ma ei tahtnud sellesse olukorda sattuda. Hakkasin panema iga päev 1 euro kõrvale. See on nagu anekdoodis, kus arst ütleb patsiendile, et kui ta ei suitsetaks, oleks ta juba kogunud kokku raha Ferrariks. Patsient küsib vastu, et kus siis sinu Ferrari on. Ma tahtsin olla see arst, kellel on ühel päeval Ferrari ostmiseks raha koos.

Siis avastasin, et inflatsioon sööb mu raha ära. Sattusin Kristjan Liivamägi loengusse ning otsustasin raha investeerida. See on ainus viis end inflatsiooni eest kaitsta.

Tänaseks kogun juba teisel põhjusel. Kogumine annab mulle meelerahu. Ma ei pea muretsema, mis juhtub, kui külmkapp läheb katki, Euribor natukene tõuseb või ma ei saa enam ülemusega läbi. See on väga suur väärtus. Ma magan öösel palju rahulikumalt.

Sten: Sa oled veel väga noor, sul on pensionini veel palju minna. Tuleva on ju aga pensionifond. Miks sa kogud pensioniks?

Karl: Täpselt seda küsivad minu käest väga sageli ka õpilased. Nad on 15-aastased, neil on pensionini veel 50 aastat.

Ma kogun pensioniks, sest nii ei pea ma kartma ega muretsema. Ma kavatsen elada vähemalt 90-aastaseks. II ja III sammast kogudes tean, et pensionikka jõudes on mul kõik hästi ning heaks äraelamiseks vajalik raha olemas. Kuigi ma võtan oma pensionifondid kasutusele alles 65-aastaselt, siis meelerahu naudin juba täna.

Sten: Äge! Kui vaid kõik nii mõtleksid. Pensioniks kogumine on vahel raske. Kas sa oled pidanud selle jaoks midagi ohverdama?

Karl: Keskmine Eesti inimene joob aastas 10 liitrit alkoholi. Keegi peab siis ära jooma ka minu eest umbes 9 liitrit. Kas see on ohverdus, et ma joon 10 korda vähem alkoholi kui keskmine Eesti inimene ega kuluta sellele raha?

Kas see on ohverdus, et mul pole olnud 15 aastat telekat, et ma ei kuluta sellele aega ja et mul on rohkem aega teisteks tegevusteks? Ma ei tunne end selle pärast väga palju halvema inimesena.

Mul on rohkem kui üks tööandja. Mõni ütleks, et ma rebin end katki, aga mina seda nii ei näe. Ma teen asju, mis mulle meeldivad ja teen tööd hea meelega. Ma ei nimetaks ka seda ohverduseks.

Nii et ei, ma ei ole midagi ohverdanud, aga olen palju saanud.

Sten: Kuidas sa pensioniks säästad?

Karl: Ma ei olnud Tuleva esimeste klientide hulgas, vaid olin Tuleva loomisel edasi oma vanas Swedbanki fondis. Valisin selle siis, kui sain täiskasvanuks. Teller soovitas mul valida ühe agressiivse fondi. Kui selgus, et võin nii raha võita kui ka kaotada, palusin pakkuda endale vähemalt kaks astet konservatiivsemat valikut

Ühel hetkel sain Swedbankilt kirja, kus nad rääkisid minu pensionifondi tulemustest. Tabasin end mõttelt, et kui minul oleksid nii viletsad tulemused, siis ma küll ei julgeks kellelegi sellest rääkida. Pigem peidaksin oma pea liiva alla.

Sellel hetkel hakkasid mind kõnetama Tuleva sõnumid. Tuleva tugineb teadusele ja statistikale. Süvenesin ja sain aru, mis on indeksisse investeerimise eelised. Eks tulemused räägivad ju ka enda eest.

Sten: Aga miks just Tuleva?

Ma tean, et mõne teise indeksfondi tasud 0,01% või 0,03% madalamad kui Tulevas. Kui lähtuksin ainult tasudest, oleksin seal. [Toimetaja märkus: Karl on ühtlasi Tuleva liige ja teenib oma pensionivara kogumise pealt 0,05% liikmeboonust, mis teeb tema kogumise Tulevas veelgi soodsamaks.]

Minu jaoks on aga hoopis tähtsam, kuidas seda raha kasutatakse. Ma tean, et pangale tasu makstes kasutavad nad raha selleks, et otsida viisi mind meelitada kõrgema tasuga fondi või lobistada mõnda mulle kahjulikku seadusmuudatust. Tean, et igat Tulevale makstud eurot kasutatakse minu ja teiste pensionikogujate heaks. Ja see on väga suur eelis. Nii et Tuleva ei ole minu jaoks mitte 0,01% kallim, vaid palju odavam kui konkurendid.

Sten: Kogujatega suheldes kuuleme tihti, et nad tahavad hajutada riske. Miks sina ei karda hoida nii oma II kui ka III sammast meil?

Karl: Ma ei saa sellest hirmust aru. Kui sul on III sammas Tulevas ja II sammas näiteks LHV XL-is, siis tekib mul küsimus, miks sa nii teed? Sul peab ju olema hea põhjus, miks kogud III sammast Tulevas. III sammast ei ole sulle loositud, sa pidid selle ise valima mõnel väga heal põhjusel. Täpselt sama põhjus peaks laienema ka II sambale. Kui sa kogud III sammast Tulevas ja su II sammas ei ole indeksis, siis oskan teha vaid järeldusele, et küllap on keegi sulle lihtsalt ajanud kärbseid pähe.

Kui nii su II kui ka III sammas on indeksfondides, näiteks Swedbankis ja Tulevas, oled juba paremas seisus. Ent minu meelest pole sul ikka head põhjust valida kahte fondi, sest lõpuks ostad ikka indeksit.

Ma toon oma õpilastele sageli näiteks suhkru ostmise. Täpselt nagu iga pood müüb sulle samasugust suhkrut, nii müüvad ka Swedbank ja Tuleva sulle täpselt sama indeksfondi. Sa ei osta ju riskide hajutamiseks osa suhkrust Maximast ja teist osa Rimist. See oleks rumal, sest suhkur on suhkur ja indeks on indeks.

Sten: Investeerimine ei ole Eestis väga levinud. III sammas on avatud vaid igal viiendal tööealisel inimesel. Mis sa arvad, miks see nii on?

Karl: Mul on enda meelest üks väga suur tugevus. Paljud mõtlevad, plaanivad ja kavatsevad. Mina teen. Vahel läheb juba esimesel korral hästi. Enamasti läheb alguses midagi valesti ja saan end parandada. Selle käigus ma ka õpin. Ning viie aasta pärast, kui teised ikka veel mõtlevad, plaanivad ja kavatsevad, olen mina juba mitu aastat teinud hästi.

Täpselt nii ka säästmise ja investeerimisega. Väga paljud tahavad säästa, aga mitte kunagi ei jõua selleni. Kõige suurem viga investeerimisel on mitte pihta hakkamine. Ära otsi ideaalset plaani ja õiget hetke, vaid hakka lihtsalt pihta. Tee III sammas indeksfondi ning sea sisse igakuine püsimakse ja oledki juba top 20% seas.

Tõnu Pekk: II ja III samba eest võiks sõna “pension” ära võtta

Kas pensionist elamise mudel üldse muutuvas tulevikus toimib, küsis ajakirjanik Hando Sinisalu täna Äripäeva raadios Tuleva asutaja Tõnu Pekilt.

“Ma arvan, et ka tulevikus saab olema nii, nagu viimased neli-viis tuhat aastat on olnud: suuremad valikud on sellel, kellel on kapitali, kui sellel, kellel ei ole,” vastas Pekk. “Minu meelest võiks pensionisammastelt sõna “pension” eest ära võtta. Teine ja kolmas sammas on lihtsalt väga head tööriistad, mille abil saad ilma suurt ohverdust tegemata oma tuleviku jaoks raha koguda.

Väga võimalik, et maailm on tõesti 20-30 aasta pärast teistsugune paik kui täna. Tõenäoliselt on see endiselt niisugune maailm, kus suuremad valikud on neil, kellel on kapitali. Need, kellel ei ole, sõltuvad ka tulevikus riigist. Ja nagu täna näha, ei ole riik väga palju ette võtnud selleks, et sul tulevikus sissetulekut oleks.

Minu arvates ei ole selle reformi kõige suurem probleem see, kas raha kogumine on kohustuslik või vabatahtlik. Kõige suurem probleem on ikka selles, et kogu arutelu ignoreerib lihtsat fakti: ükskõik kas koos teise sambaga või ilma teise sambata – need inimesed, kes pensionist loodavad elada, elavad vaesuses.

Pensionireformi eesmärk peaks seega olema suurem pension. Aga pensionide tõstmiseks ei ole muud vahendit, kui et kuskilt peab raha juurde tulema. Ja pensionireform peakski seetõttu vastama küsimusele, kust see raha juurde tuleb?

Reformi-eelnõu kuritegelik puudujääk ongi see, et valitsus pole isegi teinud katset sellele küsimusele vastata. Selle asemel ütlevad reformi eestvedajad, et on täitsa ok, kui sa oma tuleviku jaoks raha kõrvale ei pane. Et noored inimesed ei peagi pensionile mõtlema. Aga nad jätavad ütlemata selle, et riik sellele ka ei mõtle ja et riik ei kavatse sinu eest hoolitseda.

Täna seisab iga 20-30-aastase inimese ees tõsine küsimus: kes hoolitseb sinu tulevikupensioni eest?

Kui sa usaldad, et küll valitsused tulevikus ikka tõstavad makse või jagavad riigieelarvet ümber nii, et ka need, kellel endal sääste pole, saavad normaalset pensioni, siis võid tõesti teise sambasse kogumise lõpetada. Mina ise selle peale ei looda. Parem, kui suurem summa koguneb su enda isiklikule pensionikontole kui kusagile riigieelarvesse.

Reformil on ka üks suur tugevus: seda raha, mis mina teise sambasse kogun, saan tulevikus kasutada täpselt nii, nagu ise heaks arvan. See tähendab, et teine ja kolmas sammas on nüüd lihtsalt väga head viisid, kuidas endale tulevikuks suurem summa raha koguda – küll sa siis hiljem jõuad mõelda, kas hakkad sellest rahast endale pensioni maksma või ostad suvila või lähed hoopis ümbermaailmareisile. Loogiline on, et seda otsust saad teha ainult siis, kui oled midagi kogunud.”

Eesti jälle kõige kehvem – kuidas paremini saaks?

Eelmine aasta oli kehv pensionikogujatele üle Euroopa, aga kõige sügavamas miinuses lõpetasid Eesti pankade kolmanda samba fondid, vahendas ERR eile Better Finance’i iga-aastase raporti tulemusi.

Eesti silmapaistvalt kehv saavutus jõudis ka Financial Times-i veergudele.

Meie pankade juhitud fondide inflatsiooni ja tasude järgne tootlus oli investorkaitse organisatsiooni Better Finance andmeil 2018. aastal -9,8 protsenti. Teistes Euroopa Liidu riikides kõikus reaaltootlus nullilähedasest Austrias kuni -6,6%ni Lätis.

Mida need sünged numbrid meile räägivad?

Kõigepealt kõige tähtsam, mida ei tohi unustada meie, kes me nüüd Tuleva kolmanda samba fondis kogume: aktsiate hinnad kõiguvad. Neisse on mõistlik investeerida pikaajaliseks kogumiseks mõeldud raha.

“Aktiivne juhtimine” kogujat ei kaitse

Mäletate jutte, et aktiivse juhtimise eest tulebki rohkem maksta: ettenägelik fondijuht tõmbab õigel ajal pidurit ja kaitseb meie raha turgude tormide eest? Vastupidiselt pankade lubadustele kukkus see lootus vähemalt 2018. aastal kolinal läbi.

Kõrged teenustasud ning keerulised ja läbipaistmatud tooted viivad madala tootluseni.

See ei tule vast üllatusena. Ka Better Finance’i raport toob taaskord välja, et enamus Eesti pensionifonde on kahtlaselt kapi-indeksifondide moodi – tegelikult passiivselt juhitud, ehkki pangad müüvad neid “aktiivselt juhitud” fondide sildi all.

Kapi-indeksifondide tootlus kujuneb lihtsalt ja jääb paratamatult ausate, madalate kuludega indeksifondide tootlusele alla: indeksi tootlusest, olgu see pluss- või miinusmärgiga, lähevad veel maha kõrged kulud.

Loeb pikaajaline tootlus

Kui Tuleva kolmanda samba fond oleks alustanud 2018. aasta alguses, oleks aasta lõpus ka meie kontod punases olnud. Maailma aktsiaturgu peegeldava MSCI ACWI indeksi tootlus oli mullu -4,9%. Koos fondi kuludega, mis on küll suurtest pangafondidest üle kolme korra madalamad, ja inflatsiooniga oleks reaaltootlus jäänud 8-9% miinusesse.

See on hea meeldetuletus: ära investeeri aktsiafondi raha, mida sul kindlasti järgmisel aastal vaja läheb. 2018 ei olnud aktsiaturgudel esimene ega viimane halb aasta.

Better Finance’i raport ise ei keskendu tegelikult ühe aasta tulemustele ja on isegi 10-aastaste tulemuste võrdlemisel vaoshoitud. Pensioniks raha kogumine on pikaajaline protsess. Ka kümne aasta tulemused võivad oluliselt kõikuda sõltuvalt sellest, kas võrdlust alustatakse mõne viimase suure turbulentsi eelsest või järgsest kuupäevast.

Näiteks Eesti teise samba pensionifondide kümne aasta reaaltootlus oli raporti järgi 2008 – 2017 negatiivne: -1,3% aastas, aga 2009 – 2018 positiivne: +1,8% aastas.

Fondide kõrged ja läbipaistmatud tasud toovad kogujatele kahju

Aga kui isegi ajaloolisest kümne aasta tootlusest ei saa kaugele ulatuvaid järeldusi teha, siis millest saab? Siin on Better Finance otsekohene:

Kõrged teenustasud ning keerulised ja läbipaistmatud tooted viivad madala tootluseni. Enamus selliseid pensionifonde saavutab ka parimal juhul napilt inflatsiooni-lähedase tulemuse. Kogujatel pole tegelikult lootust oma vara kasvatada.

Läbipaistmatult üles ehitatud kulud tähendavad, et tegelikult me ei teagi, mis Eesti inimeste varaga kolmanda samba toodetes juhtunud on. Better Finance’i statistika ei peegelda paraku kogu Eesti kolmanda samba tootlust. Peaaegu kaks kolmandiku inimeste rahast on ju kolmanda samba kindlustuslepingutes, kus kõrgetele sisenemis-, väljumis- ja haldustasudele lisandub veel rida tasusid, mida aasta baasile arvutada ja võrrelda on praktiliselt võimatu. Kindlustustoodete tootluse kohta ei ole Better Finance`il mingit infot. Ülevaadet ei paku kogujatele pensionikeskus ja seda pole tõenäoliselt ka rahandusministeeriumil.

Kogumistooted tuleb muuta lihtsamaks ja odavamaks, kordab Better Finance. Eriti suur probleem on just vabatahtlike toodetega nagu Eesti kolmas sammas. Siin peaks rahandusministeerium tegelema kõigepealt sellega, mis silma karjub. Esiteks, me ei tea ligilähedaseltki, millist tootlust enamus Eesti kogujate rahast teenib. Teiseks, meil ei ole võimalik võrrelda kõiki kulusid, mida teenusepakkujad inimeste rahast tasudeks võtavad.

Ka kindlustusseltside kolmanda samba toodete tootluse ja tasude info tuleb koondada pensionikeskusesse. Meie e-riigis ei tohiks ju käia üle jõu kolmelt pangalt ja kahelt kindlustusseltsilt veidi rohkem infot küsida?

Graafik ülal: Financial Times

Teade Tuleva pensionifondide tingimuste muudatustest

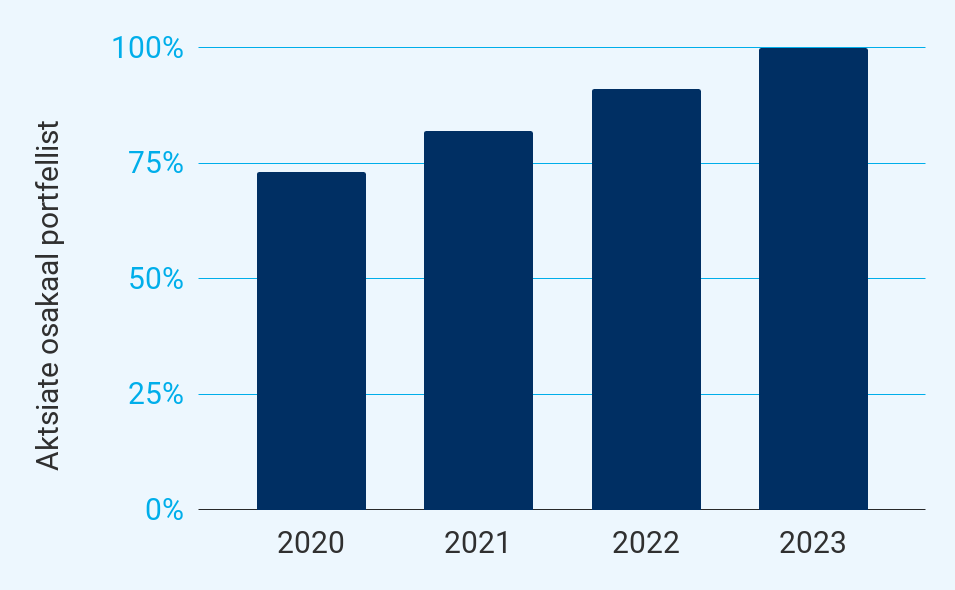

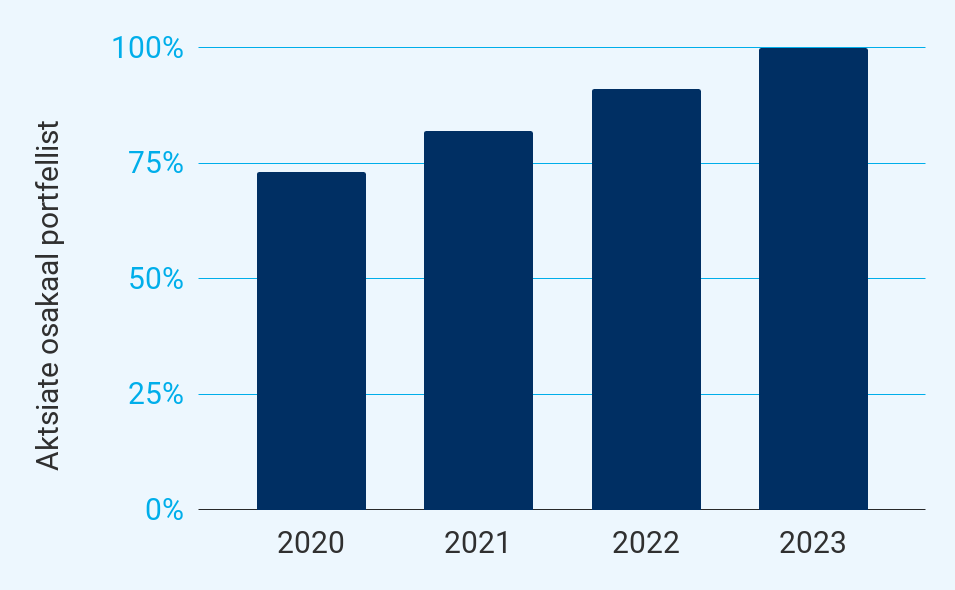

1. jaanuaril jõustuvad Tuleva pensionifondide tingimuste muudatused. Kõige tähtsam: kolme aasta jooksul tõstame aktsiate osakaalu Tuleva Maailma Aktsiate Pensionifondis seniselt 73%lt 100%ni.

Mis täpsemalt muutub?

1. Tuleva Maailma Aktsiate Pensionifondi eesmärk on saavutada võimalikult ligilähedane tootlus MSCI ACWI finantsindeksile. Seni lubasid fondi tingimused investeerida vaid kuni 73% varast MSCI ACWI järgivatesse aktsiafondidesse ja kuni 27% varast Bloomberg Barclays Global Aggregate Index järgivatesse võlakirjafondidesse. Uus mudelportfell lubab investeerida aktsiafondidesse kuni 100% fondi varast – üleminek toimub järk-järgult kolme aasta jooksul.

2. Tuleva Maailma Aktsiate Pensionifondi ja Tuleva Maailma Võlakirjade Pensionifondi portfell vaadatakse üle ja avalikustatakse edaspidi aasta esimeses, mitte teises kvartalis.

3. Kui Tuleva Maailma Aktsiate Pensionifondi või Tuleva Maailma Võlakirjade Pensionifondi arvelduskonto jääk ületab miljoni euro piiri, tuleb edaspidi vaba raha investeerida kümne päeva jooksul, senise ühe tööpäeva asemel. Endiselt kehtib kohustus investeerida vaba raha iga kalendrikuu kolmandal tööpäeval.

4. Tuleva Maailma Aktsiate ja Tuleva Maailma Võlakirjade Pensionifondi tingimustes on tõlgendamise huvides täpsustatud fondi arvelt makstavate tehingukulude loetelu. Uue sõnastusega välja toodud kulud olid ka enne osa fondi tehingukuludest ega mõjuta fondide jooksvate kulude määra.

5. Ajakohastasime sõnastust Tuleva Maailma Aktsiate Pensionifondi ja Tuleva Maailma Võlakirjade Pensionifondi prospektides pensionide maksustamise osas.

Miks muutub?

Tuleva pensionifondide investeerimisstrateegia põhineb kahel lihtsal, andmetest lähtuval seaduspärasusel.

1. Ilma riski võtmata ei saa tulu teenida. Aktsiate tootlus kipub lühiajaliselt rohkem kõikuma, aga pikaajaliselt on aktsiad andnud kogujale oluliselt parema tootluse kui võlakirjad.

2. Mida madalamad on fondi kulud, seda paremad eeldused on saavutada pikaajaliselt hea tootlus.

Varem lubasid Eesti seadused investeerida aktsiatesse vaid kuni kolmveerandi teise samba pensionifondi varadest. Hiljuti see piirang kadus. See on pensionikogujatele hea uudis. Tänu sellele saame muuta Tuleva Maailma Aktsiate Pensionifondi tingimusi ning suurendada aktsiate osakaalu järgmise kolme aasta jooksul seniselt 73%-lt 100 %ni.

Miks me kohe kõiki võlakirju maha ei müü ja vabanenud raha aktsiatesse ei suuna? Kaks põhjust.

Esiteks, aktsiate hinnad turgudel kõiguvad. Muudame investeerimisstrateegiat järk-järgult – nii maandame riski, et aktsiate suures mahus juurde ostmise päev jääb just täpselt järjekordse turutsükli tippu. Ka tavapäraselt ostame fondi aktsiaid juurde ikka vähehaaval: just nii nagu igakuised maksed meie osakuomanikelt fondi laekuvad. Ostude ajas hajutamine on hea ja lihtne viis, kuidas igapäevaste turu kõikumiste riski portfelli pikaajalisele tulemusele vähendada.

Teiseks, kuna meie fondi laekub regulaarselt raha juurde, saame strateegiat muuta nii, et palju portfellis olevaid võlakirju müüma ei peagi. Nende osakaal väheneb fondimahu kasvu tõttu iseenesest. Mida vähem ostmist-müümist, seda madalamad on fondi kulud. Ja nagu me juba teame: ka kauplemiskulud tuleks ikka pensionikoguja taskust.

Tänu strateegia muutusele muutub tulevast aastast ka meie fondi tulemuste võrdlemine indeksiga lihtsamaks. Varem järgisime 73% ulatuses MSCI globaalset aktsiaindeksit ja 27% ulatuses Bloomberg Barclays globaalset võlakirjaindeksit. Tulevikus on meie võrdlusindeks MSCI globaalne aktsiaindeks. Üks arvutus vähem.

Muutsime ka fondi varade investeerimise protseduurireeglit. Et vältida fondi mahu kasvades vajadust teha ostutehinguid mitu korda kuus, pikendasime perioodi, mille jooksul fondi arvelduskontole kogunenud raha tuleb investeerida, kümnele päevale. See annab osakuomanikele kokkuhoidu: tehes kolm-neli korda kuus ostutehinguid, peaksime maksma rohkem tasusid.

Oleme juhtinud tähelepanu probleemile, pankade fondivalitsejad kipuvad pensionikoguja taskust võetavaid kulusid varjama ja ilustama. Arutasime kevadel oma depoopanga ja finantsinspektsiooniga kulude kajastamist pensionifondide tingimustes ja täpsustasime kulude osas ka oma fondide tingimusi. Tuleva tasudes jätkub langustrend: Tuleva Maailma Aktsiate Pensionifondi jooksvad tasud langesid 0,47%lt 0,46%le ja Maailma Võlakirjade Pensionifondil 0,5%lt 0,49%le.

Kui tekkis küsimusi, võta ühendust: kirjuta [email protected] või 644 5100.

Tuleva Maailma Aktsiate Pensionifondi ja Tuleva Maailma Võlakirjade Pensionifondi tingimuste muudatused kooskõlastati 19. augustil 2019 Finantsinspektsiooni juhatuse 19.08.2019 otsustega nr 4.1-1/119 ja 4.1-1/120. Osa muudatustest on olulised. Et fondidest enne tingimuste ja prospekti jõustumist väljuda, peab nõuetele vastav pensionifondi vahetamise- ja valiku avaldus olema esitatud ja registripidajale laekunud hiljemalt tänavu 30. novembril. Muudatusi sisaldavad dokumendid on siin:

Muudatuste olulisuse analüüs

Tuleva Maailma Aktsiate Pensionifondi tingimused

Tuleva Maailma Aktsiate Pensionifondi põhiteabe dokument

Tuleva Maailma Võlakirjade Pensionifondi tingimused

Tuleva kohustuslike pensionifondide prospekt

Kui palju me juba Tulevas tasudelt võitnud oleme?

Meie ühiste pensionifondide esimese aasta jooksul tõi ligi 7000 inimest Tulevasse kokku 56 miljonit eurot. Kui palju me juba kasu saanud oleme?

Esiteks säästsime 470 000 eurot tänu sellele, et Tuleva ettepanekul keelas riik pankadel võtta fondi vahetamise eest 1% investorite varast endale osakute tagasivõtmistasuks.

Teiseks, juba tänaseks oleme me Tulevas raha kogudes säästnud pensionifondi tasudelt 325 000 eurot. See on kõige tähtsam sääst, mis kasvab iga aastaga järjest kiiremini.

Tulevas maksame tasudeks alla 0,5% aastas (sh valitsemistasu 0,34%). See on ligi kaks ja pool korda vähem kui keskmises panga pensionifondis, mis võtab igal aastal klientide varast tasudeks 1,22% (sh valitsemistasu 1,08%). (Vaata täna kehtivaid Tuleva Maailma Aktsiate Pensionifondi tasusid ja Tuleva Maailma Võlakirjade Pensionifondi tasusid.)

Niisiis, pealtnäha pisikestest muutustest oleme lühikese ajaga säästnud 800 000 eurot.

Pisikesed muutused toovad suure võidu

Pensionifondi tasude mõju on lihtne alahinnata. Pool protsenti, protsent siia-sinna: vaevalt, et nii tillukesed numbrid eriti palju loevad? Loevad küll: kahel viisil.

Esiteks, tänu sellele, et palju inimesi saavutab väikese võidu, on mõju juba lühikese ajaga väga suur. Ühekordselt fondi vahetamise tasult ja igal aastal võetavatelt valitsemistasudelt säästetud 800 000 eurot on reaalne raha, mis teenib järgmistel aastakümnetel meile maailma väärtpaberiturgudel tulu.

Teiseks, esialgu väike mõju muutub ka üksikisiku jaoks suureks pika aja jooksul. Kui 1900-euro suuruse kuupalgaga 30-aastane inimene toob täna oma vara keskmisest panga fondist Tulevasse, hoiab ta oma 65ks sünnipäevaks fonditasudelt kokku ligi 30 000 eurot.

See ongi Tuleva pensionifondide suur erinevus. Meie omanikud on pensionikogujad ise. Hoiame tasud võimalikult madalal ja panustame ainult tegevustele, mis investoritele väärtust loovad.

Miks me kuludele nii suurt tähelepanu pöörame?

Maailma juhtivad analüüsikeskused on leidnud, et madala tasuga pensionifondid saavutavad investoritele reeglina parema tootluse kui need fondid, mis võtavad kõrgemat tasu.

Väärtpaberiturgudel on vähe asju, mida kindlalt lubada saab. Maailmamajanduse käekäik pole meie kontrolli all. Tõuse ja torme ette ennustada ei oska ükski Eesti fondijuht – muidu poleks nende juhitavate pensionifondide tulemused läbi aastate nii kehvad. Aga kulud on selge suurus: mida rohkem läheb tasudeks, seda vähem jääb sulle tulust, mida sinu raha turgudel teenib.

Aga kuidas on tootlusega?

Tulevas pensionit koguvad inimesed on meie ühiste fondide käivitamisest saadik teeninud 2,9 miljonit eurot investeerimistulu. Eesti keskmises pensionifondis oleks me vara kasvanud kolm korda vähem – vaid 0,9 miljoni euro võrra.

See viimane näitaja on oluliselt vähem kõnekas kui eelmised: ühe aasta tulemustest pole pikaajalisel investoritel võimalik mingeid kaugeleulatuvaid järeldusi teha.

Ühte tasub siiski tähele panna. Suur osa Tulevasse kolinud inimesi kogus varem pensionit pensionifondides, kus enamus varast oli investeeritud madala tootlusega võlakirjadesse. Veel rohkem inimesi püsib ikka veel sellistes fondides. Need inimesed on ilma jäänud tulust, mida aktsiad viimastel aastatel maailma investoritele pakkunud on. Väärtpaberiturgudel on päris kindel, et tõusule järgneb varem või hiljem langus ja vastupidi. Võlakirjade hinnad kõiguvad vähem, aga seni on aktsiad pikas plaanis andnud investoritele alati parema tulemuse.

Anna oma varale kasvuks head eeldused täna

Seega, kui sul on veel pensionini vähemalt kümme aastat aega, lood oma raha kasvuks head eeldused nii:

- Maksa võimalikult vähe vahendajatele tasudeks – vali madala tasuga pensionifond.

- Eelista kõrgema riskiga varaklasse – vali agressiivse strateegiaga fond, mis investeerib võimalikult suure osa varast aktsiatesse.

Eesti seadus lubab pensionifondi vahetada kolm korda aastas. Järgmine fondi vahetamise tähtaeg on ukse ees: inimesed, kes märkavad teha avalduse hiljemalt 31. juulil, hakkavad kaasaegses, madalate kuludega fondis raha koguma neli kuud varem kui need, kes lükkavad otsustamise augustisse.

Ainuüksi järgmise nelja kuuga hoiame meie, Tulevas raha koguvad inimesed tänu madalale tasule kokku veel üle 130 000 euro. Ole meie seas!

Tekstis kasutatud arvud on pärit Pensionikeskusest ja arvutused on siin.