Head Tuleva pensionifondide osakuomanikud ning Tuleva liikmed! Täna võib täie kindlusega öelda, et paar aastat tagasi 22 asutajaliikme poolt välja käidud idee – kui piisav hulk inimesi seda soovib, siis saame teha pensionifondi ilma vahemeeste abita – on reaalsuseks saanud.

Tuleva pensionifondid käivitusid 28. märtsil 2017 aastal ja selle aruande kirjutamise seisuga kogub nendes oma II samba pensionit üle 6000 inimese.

Tuleva pensionifondide eesmärgiks on saavutada võimalikult madalate kuludega maailmaturu keskmine tootlus. Andmeanalüüsil põhinevad uuringud näitavad, et madalate kuludega laiapõhjalist indeksit järgivad fondid annavad enamikul juhtudel pensionikoguja jaoks pikaajaliselt parima tootluse.

Tuleva pensionifondide tootlust mõjutavad seetõttu kaks peamist faktorit:

- milliseks kujuneb maailmaturgude tootlus ja

- kui hästi (ehk kui madalate kuludega) õnnestub meil maailmaturu tootlust järgida.

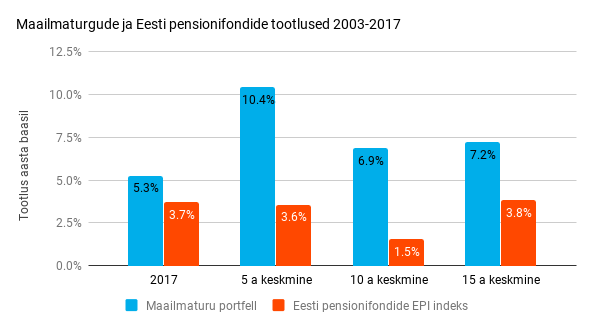

Maailmaturgude tootlus

Lõppenud aasta oli eurodes arvet pidavale investorile üsna tavaline. Tema globaalne aktsiaportfell tootis veidi rohkem, kui ajalooliselt tavaks olnud – ligi 9%. Tema globaalse võlakirjaportfelli väärtus seevastu vähenes üle 5%, kuna euro tugevnes teiste valuutade suhtes. Investori portfell, kes oli paigutanud 75% varast aktsiatesse, tootis möödunud aastal seega veidi üle 5% tulu.

Globaalse aktsiaportfelli tootluse näitajana oleme kasutanud MSCI ACWI ja võlakirjaturu näitajana Bloomberg Barclays Global Aggregate indeksit. Need indeksid sisaldavad endas enamikku maailmas kaubeldavaid väärtpabereid (turuväärtusega kaalutuna) ning nende tootlus on seega hea mõõdik keskmise tulu kohta väärtpaberiturgudel.

Viimase 15 aasta jooksul on ülal mainitud maailmaturu portfell tootnud veidi üle 7% aastas (täpsustuseks – graafiku aluseks oleva portfelli aktsiate ja võlakirjade osakaalud viiakse iga aasta alguses jälle 75/25 peale). Sellise riskiga portfell sobib enamikule Eesti tänastest kohustusliku kogumispensioni kogujatest (üle 80% II sambasse paigutatud rahast kuulub inimestele, kellel on pensionieani rohkem kui 10 aastat).

Võrdluseks: Eesti pensionifondide osakute tootlust kirjeldav indeks EPI on sama aja jooksul kasvanud keskmiselt 3,7% aastas. Eesti pensionifondide mahajäämus maailmaturu keskmisest võib olla põhjustatud nii kõrgetest kuludest kui ka sellest, et pensionikogujate raha ei ole olnud maksimaalses ulatuses aktsiaturule investeeritud, seda eriti viimase 10 aasta jooksul.

Meie Tulevas ei tea, milline saab olema maailmaturu tootlus järgmistel aastatel või aastakümnetel. Me oleme Tuleva pensionifondid teinud lähtuvalt eeldustest, et pika aja jooksul on riskantsed aktsiad tootlikumad kui riskivabad võlakirjad ning turu ülekavaldamise katsed ei anna tulemust. Need eeldused põhinevad maailma juhtivate analüüsifirmade uurimustel. Vaata näiteks ajaloolisi väärtpaberiturgude tootlusi Credit Suisse andmebaasist ja aktiivse fondijuhtimise tulemusi Standard&Poors’i SPIVA veebilehelt.

See, kui lähedale maailmaturu keskmisele Tuleva pensionifondide investorite tootlus jõuab, sõltub sellest, kui täpselt õnnestub Tuleval maailmaturu keskmist iseloomustavat indeksit või indekseid jäljendada. Kõige olulisemad siinjuures on fondi jooksvad kulud.

Tuleva pensionifondide jooksvad kulud koosnevad kahest komponendist:

- valitsemistasu ja

- nende fondide jooksvate kulude määr, kuhu Tuleva pensionifondid raha edasi paigutavad ja tehingukulud, mida Tuleva pensionifondid peavad maksma nende fondide osakute ostmisel ja müümisel.

Tuleva pensionifondid alustasid 0,34% valitsemistasuga. Meie algne äriplaan nägi ette 0,5% valitsemistasu, aga fondide ettevalmistamise käigus jõudsime järeldusele, et suudame kohe algusest ka madalama valitsemistasuga jätkusuutlikult tegutseda.

Tuleva Fondid AS finantstulemused

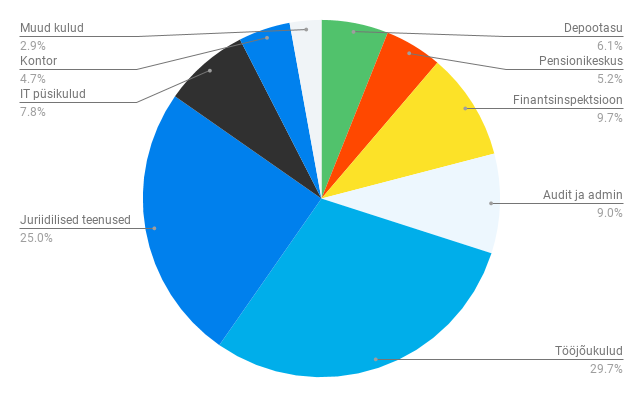

Periood 22.09.2016 – 31.12.2017 oli Tuleva Fondid AS jaoks käivitusperiood – valmistasime ette pensionifondide registreerimiseks vajalikud load ja dokumentatsiooni ning ehitasime üles IT lahenduse. Asutamisperioodi kulud jagunesid gruppide lõikes järgnevalt:

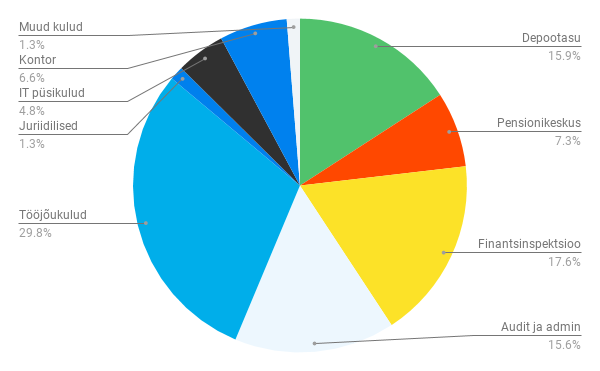

2018 a jaanuaris-veebruaris ehk nüüd, kui asutamisperiood on läbi, kulus valitsemistasu 0,34%, mida me kõik oma raha eest hoolitsemise eest Tulevale maksame, järgmiselt:

Meie püsikuludele lisandub alanud aastal veel põhivara – Tuleva IT süsteemi amortisatsioon. Meie algne äriplaan ei näinud üldse ette IT-süsteemi investeeringuid. Lihtne veebileht oli meil olemas ja liikmed pidid oma pensionifondi Tulevasse vahetama internetipanga vahendusel.

Fondivalitsejat tehes saime aru, et meil on potentsiaali jõudmaks palju suurema hulga inimesteni kui fondide käivitamisele kaasa aidanud 3000 Tuleva liiget. Samas näitab Eesti pensionifondide senine kogemus, et pensionikogujatel on raske keerulises süsteemis orienteeruda ning seetõttu toimub enamus pensionifondi vahetusi müügiesindaja survel pangakontoris või ostukeskuses. Sõltumatu Pensionikeskuse veebilehe kaudu tehti nt 2016. aastal alla 0,5% kõikidest pensionifondide vahetuse ja valiku avaldustest.

Me võtsime endale eesmärgiks teha selline veebikeskkond, kus iga inimene, kes natukenegi säästmise vastu huvi tunneb, saaks teha informeeritud valiku ning selle ka sujuvalt täide viia ehk avaldused meie kaudu ära esitada.

Pikaajaliste säästutoodete pakkumine läbi interneti on keeruline ülesanne, mille kallal näevad vaeva parimad fintech’i ettevõtted. Kuidas teha kasutajale lihtsaks keerulised valikud investeerimismaailmas, kus tänased teenusepakkujad kõrgete tasude õigustamiseks kogu valdkonda suure müstikaga täidavad?

Me leidsime Tuleva liikmete seast arendustiimi, kes meie IT lahenduse disainisid, ehitasid ja suure hulga kasutajate peal läbi testisid. Alguses nädalaste sprintidega ning hiljem oma päristöölt pikema palgata puhkuse käigus.

Lisaks pidime ületama ka teele ootamatult saabunud takistuse Pensionikeskusega. Me lootsime alguses, et meie veebilehel saavad soovijad täita ära fondi valiku- ja vahetusavalduse ning selle siis digiallkirjaga lihtsalt Pensionikeskuse e-mailile saata – täpselt nii nagu seadus seda sel hetkel lubas. Paraku keeldus Pensionikeskus sellisel kujul avaldusi vastu võtmast ning ükski kontohalduritena tegutsevatest pankadest ei olnud seda samuti nõus tegema.

Meil õnnestus aidata Rahandusministeeriumil näha seaduse muutmise vajadust ning võimaldada ka fondivalitsejal lisaks pankadele taotleda kontohalduri staatust. Alates novembrist oleme ametlikult ka kontohaldurid – see tähendab, et võime soovijate avaldusi fondi valikuks ja vahetamiseks vastu võtta ja Pensionikeskusse saata. Kontohalduriks saamise tasu ja vajaliku liidestuse ehitamine Pensionikeskuse üsna aegunud infosüsteemi olid lisakulud, mille kasulikkuses Eesti pensionikogujatele me sugugi kindlad ei ole, aga mis osutusid vältimatuks.

Kokku investeerisime 2017. aastal oma IT süsteemi – veebilehest kuni kontohalduseni – ehitamisse ligi 170 000 eurot. Selle süsteemi amortiseerimine lisab meie püsikuludesse alanud aastal veidi üle 5200 euro kuus. Mis kasu me sellest saanud oleme?

2017. aasta üheksa kuuga liitus Tuleva pensionifondidega lisaks fondide käivitamise hetke liikmetele ligi 3500 uut inimest. Sealhulgas on küll umbes 700 noort, kes on loosiga suunatud meie konservatiivsesse fondi, aga vähemalt 2800 inimest on saanud info ja teinud otsuse Tuleva pensionifondi kasuks peamiselt meie veebilehe kaudu. Tänu sellele oleme algsest äriplaanist kiiremini jõudnud fondi mahuni, kus valitsemistasu katab ära meie jooksvad kulud.

Tulevikuplaanid

Alanud aastal jätkame tööd selle nimel, et Eesti inimeste võime pensionisüsteemis häid valikuid teha kasvaks – seeläbi kasvab ka Tuleva pensionifondide maht. Tuleva pensionifondide investeerimisstrateegia keskendub ühele: anda teadliku valiku teinud inimestele parimad eeldused pikaajalise tootluse maksimeerimiseks.

Otsime ka kuluefektiivseid võimalusi alustada täiendava kogumistoote pakkumist. Kõige lihtsam viis seda teha oleks võimaldada inimestel teha vabatahtlikke täiendavaid sissemakseid II samba fondidesse. Selleks tuleb muuta seadust – nii sissemaksete kui väljamaksete osas. Oleme vastavad ettepanekud Rahandusministeeriumile teinud. Alternatiivina paneme kokku ka III samba fondi äriplaani ning analüüsime selle elluviimise võimalusi ja riske.

Tuleva Fondid AS 2017 bilanss ja kasumiaruanne on siin ning aruanne täispikkuses siin. Meie mõlema pensionifondi tulemused on ka eraldi kokku võetud Tuleva Maailma Aktsiate Pensionifondi aastaaruandes ning Tuleva Maailma Võlakirjade Pensionifondi aastaaruandes.

Tuleva ühistu aastaaruanne ootab veel nõukogu ning seejärel ühistu liikmete heakskiitu.

Koos Tuleva ühistu liikmetega võivad meie pensionifondides raha koguda kõik Eesti inimesed. Olles valinud Tuleva kaasaegse, madalate kuludega pensionifondi, ei ole kellelgi kohustust ka ühistu liikmeks astuda. Aga kutsume sind meie liikmeskonnaga ühinemist kaaluma, sest just liikmena saad ise kõige rohkem Tuleva tegevusest kasu ja aitad kaasa, et pensionisäästudest saaksid maksimaalse tulu eelkõige inimesed, mitte finantssektori ettevõtted.