[Uuendatud 2024] Saa tulumaks tagasi: kui palju võiksid III sambasse investeerida?

Korduma kippuvad küsimused

Tuleva III Samba Pensionifondi saad teha sissemakse järgmiste andmetega:

- Makse saaja: AS Pensionikeskus

- Konto number (vali üks):

- Luminor Pank: EE961700017004379157

- SEB: EE141010220263146225

- LHV: EE547700771002908125

- Swedbank: EE362200221067235244

- Viitenumber: Pensionikonto number (Pensionikonto nr leiad isikukoodi abil siit)

- Makse selgitus: 30101119828, EE3600001707

Saad teha nii ühekordseid sissemakseid ja ka sõlmida püsikorralduse. Sissemakse tegemiseks logi sisse oma pensionikontole meie veebis.

Kui sul on täna ülesseatud püsimakse, siis saad sellel makse suuruse ära muuta oma internetipangas, abiks on meie juhised.

Parimad tööandjad on valmis töötaja avalduse alusel kandma raha III sambasse otse brutopalgast. Nii toimides saad maksuvabastuse sissemaksetelt kohe. Otse palgast kolmandasse sambasse investeerimiseks tuleb teha järgmist:

- Vali III samba fond tasuta Tuleva veebirakenduses, oma internetipangas või pisikese tasu eest pensionikeskuses.

- Esita tööandjale avaldus, kuhu pane kirja oma pensionikonto number ning millise osa brutopalgast soovid edaspidi otse III sambasse suunata.

Logi meie kodulehel sisse oma pensionikontole ja saad nii II kui III samba mõne hiireklikiga Tulevasse tuua.

Jah, täiendavalt tulevikuks säästa pole kunagi hilja. Tegelikult näitab ka rahandusministeeriumi statistika, et III sambaga liitunute keskmine vanus tõuseb aasta-aastalt.

Tuleva III samba fond investeerib 100% aktsiatesse ja sobib sulle, kui soovid teenida parimat pikaajalist tootlust ja ei plaani järgmise 5 aasta jooksul kogu III sammast korraga välja võtta.

Jah, saad ikka. Avalduse saad esitada logides oma pensionikontole meie veebis.

Vaata ka lähemalt, mida kolmanda sambas kogumisel silmas pidada.

Jah. Kolmanda samba kindlustuslepingust saab raha samuti kolmanda samba pensionifondi üle kanda ilma, et vahepeal peaks raha välja võtma ja tulumaksu tasuma. Selgitasime, kuidas tuua kindlustuslepingust raha üle Tuleva fondi.

Ei pea, III samba sissemaksete info jõuab sinu eeltäidetud tuludeklaratsioonile automaatselt ning kajastub 9.2 puntki all.

Teise samba ületoomisel on nimelt kaks erinevat avaldust:

1) valikuavaldus, millega suunad igakuised pensionimaksed uude fondi ning see hakkab kehtima koheselt

2) osakute vahetus, millega suunad juba kogutud osakud uude fondi. See viiakse täide 3x aastas kindlatel seadusega määratud tähtaegadel (1. mail, kui avaldus on esitatud enne 31.märtsi, 1. septembril kui avaldus on esitatud enne 31.juulit ning 2. jaanuaril kui avaldus on esitatud enne 30.novembrit).

Sul võimalus suunata oma PIK-il olev vara ja edaspidised maksed Tuleva fondi valikuavalduse ja vahetusavaldusega, mille saad esitada selle panga lehel, kus sul PIK on avatud. Selleks peaksid esmalt oma pensioni investeerimiskontol olevad väärtpaberid maha müüma ning seejärel esitama sealsamas pangas ka mõlemad avaldused.

Kõige paremini kaitsed ennast siis, kui sa ei teegi midagi, vaid püsid kindlalt madalate kuludega fondis läbi turgude tõusude ja languste. Parim viis pikaajaliselt raha koguda on jätkuvalt regulaarsed sissemaksed vähese kuluga aktsiatesse investeerivasse indeksifondi.

Maailma suurima fondivalitseja Vanguard-i asutaja Jack Bogle soovitab: “Pane raha madalate kuludega indeksifondi ja ära piilu.” Maailma üks edukamaid investoreid Warren Buffett soovitab: “Indeksifondis tuleb püsida nii headel kui halbadel aegadel, eriti halbadel. Kui turgudel on madalseis ja sa näed ajalehtedes hirmutavaid pealkirju, võib tekkida kiusatus pidurit tõmmata, aga sel ajal on eriti tähtis järjekindlalt indeksifondis jätkata.”

Miks?

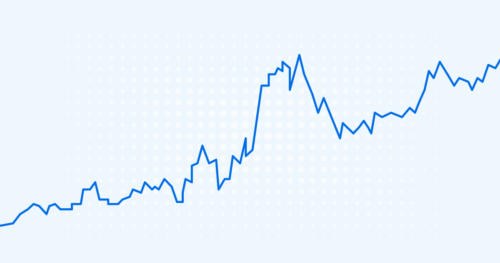

Turud on tsüklilised – tõusule järgneb alati langus ja langusele tõus. Vähemalt minevikus on alati nii olnud. Pensioni kogudes oled sa pikaajaline investor. Minevik pole tuleviku garantiiks, aga vähemalt seni on ajalugu näidanud, et pikaajaline investor ei pea turgude tõusu- ja langustsüklite pärast muretsema.

Kui suudad hoiduda kiusatusest lühiajaliste kõikumiste põhjal otsuseid teha ja kõrvale põigelda sind peibutavate müügimeeste ja manitsevate pangatellerite eest, saavutad maailmaturu keskmise tootluse. Pika aja vältel on see igal ajaloo perioodil osutunud paremaks kui valdava osa fondijuhtide turu ajastamisega saadud tulemused.

Loe lähemalt, mida teha, kui kriis su pensionifonde raputab?

Infot oma III samba sissemaksete kohta peaksid nägema tuludeklaratsioonil 9.2 punkti all. Kui need seal ei kajastu, siis võib olla põhjus selles, et aasta viimastel päevadel tehtud maksed ei pruugi Pensionikeskuse poolt maksuametile saadetud aruandluses kajastuda ning need maksed tuleks sellisel juhul ise oma deklaratsioonile lisada.

Tulevas on kaks II samba fondi. Loe lähemalt, kuhu me investeerime ja milline pensionifond sulle sobiks.

Kui kandsid raha Tuleva III Samba Pensionifondi, siis muutust oma pensionikontol näed alles järgmise tööpäeva õhtuks. Seega, kui kandsid raha üle nädalavahetusel, näed uusi osakuid oma pensionikontol alles teisipäeva õhtul.

Sinu ülekanne ei pruugi sinu pangast ka samal päeval teele minna – näiteks juhul kui sooritasid makse peale tööpäeva lõppu. Sellisel juhul pead veel ühe tööpäeva ootama kuni muutust oma pensionikonto seisus näed.

Kui alustad III sambas kogumist selle aasta jooksul, saad tulumaksu tagasi kevadel. Tuludeklaratsiooni ilmuvad tehtud maksed automaatselt ja maksutagastuse saad pärast seda, kui oled tuludeklaratsiooni ära esitanud.

Tulumaksusoodustus ei sõltu sellest, millises fondis kogud. Sa saad vahetada kolmanda samba pensionifondide vahel ning kanda oma raha kolmanda samba kindlustustootest pensionifondi ja vastupidi ilma, et sul tekiks kohustus tulumaksu tasuda.

Paraku mitte. Kui sa täna Eestis tulu ei deklareeri, siis ei ole sul väga otstarbekas III samba kaudu investeerida. Probleem on selles, et sa ei saa tulumaksu sisse pandud rahalt tagasi, aga kui raha välja võtad, võib riik ikka kogu summalt tulumaksu kinni pidada, justkui oleks sa tulumaksu algselt tagasi saanud.

Loe pikemalt:

Me investeerime passiivselt ja hoiame kulud hästi madalal. Sellega saavutame, et meie fondide tootlus käib käsikäes maailmaturgudega. Nii saame tagada, et Tuleva pensionifondide tootlus ei jää kunagi kaugele maha maailma väärtpaberiturgude keskmisest. Loe lähemalt, millist tootlust on Tuleva pensionifondi investeerides oodata.

Tuleva fondides kogudes ja liikmeks astudes, saad Tulevast kõige rohkem kasu. Tuleva liikmena pole sa ainult oma pensionifondi klient, vaid ka kaasomanik ning sul on võimalus teenida omanikutulu ning otsustada Tuleva arengu üle.

Tuleva idee on, et inimesed ise koguvad koos oma tuleviku jaoks raha, jättes kõrvale nii palju vahemehi ja lisakulusid kui võimalik – mida rohkem meid on, seda soodsam on meil koos investeerida.

Loe lähemalt, mida liikmeks olemine tähendab ja kuidas omanikutulu jagame:

Kuidas pensionikalkulaator töötab?

Maailma juhtivad analüütikud on leidnud, et fondi kulud on ainus tõsiseltvõetav näitaja, millel on pikaajaline seos fondi tulemustega. Mida madalamad kulud, seda paremad eeldused vara kasvuks. Ja vastupidi: mida kõrgemad kulud, seda kehvem oodatav tulemus.

Oodatav summa sõltub tegelikult kujunevast tootluse määrast ja meie ega keegi teine ei saa sulle tagada, et fondide tootlus on 5% aastas.

Madala kuluga indeksifondis käib sinu vara kasv käsikäes maailmaturgude keskmisega. Seni on see olnud märkimisväärselt parem Eesti pankade pensionifondide pikaajalisest tootlusest, aga minevik pole tuleviku garantiiks.

Mudeli eeldused

Pensionifondide keskmine aastatootlus enne fondi kulude mahaarvamist

5%

Palgakasv aastas

3%

Pensionikogumise alustamise vanus

21a

Kas meie raha on Tulevas ikka sama hästi kaitstud kui panga pensionifondis?

JAH!

Finantsinspektsioon

andis Tuleva fondivalitsejale tegevusloa ja valvab, et meie igapäevane tegevus vastaks igati nõudmistele.

Swedbank

on Tuleva fondide depoopank. Depoopank kinnitab iga tehingu fondi varaga. Täpselt nii nagu panga enda fondide puhul.

Riiklik tagatisfond

kaitseb kõigi pensionifondide investoreid halvima vastu, kui fondivalitseja süül peaks tekkima kahju.