Uue eakuse rahvakogu kogub alates tänasest allkirju Tuleva ettepanekule, mille eesmärgiks on lahendada üks Eesti pensionisüsteemi valusamaid probleeme: ebaefektiivne II samba väljamaksete süsteem. Räägi kaasa – aitame koos muuta seadused paremaks, et kogutud raha annaks Eesti inimestele maksimaalse kasu!

(Uuendus 18.11.2017 – allkirjade kogumine ettepanekule on lõppenud ja ettepanek on saadetud Riigikokku. Tänud kõigile 2386-le inimesele, kes ettepanekut oma allkirjaga toetasid!)

Ettepaneku põhiteesid

- Täna kehtiv väljamaksete süsteem ei kasuta inimeste säästetud raha efektiivselt.

- Kohustus anda kogu vara üle kindlustusseltsile vähendab inimeste elukvaliteeti ja ei taga toimetulekut elu lõpuni.

- Ebaefektiivne väljamaksete süsteem on ohuks riigieelarve tasakaalule ja eakate inimeste toimetulekule.

- Järgides põhiseaduse põhimõtet, et igal inimesel on õigus oma vara vabalt käsutada, tohib riik piirata pensionivara kasutamise õigust nii vähe kui võimalik ja ainult nii palju kui vajalik.

- Eesti peab väljamaksete korraldamiseks õppima arenenud riikide – näiteks Rootsi ja Suurbritannia kogemustest.

- Reformi kavandades tuleb arvestada teiste hulgas nende inimestega, kes suunduvad pensionile lähema 5 – 6 aasta jooksul. Nemad vajavad viivitamatut üleminekulahendust – näiteks õigusena valida fondipension kindlustuslepingu asemel.

Kui oled nõus, jaga sõpradega ja nõua poliitikutelt meie kõigi huvide seadmist ettepoole kindlustusseltside ärihuvidest. Ning ühine Tuleva liikmeskonnaga ja toeta suurte muutuste teoks tegemist.

Miks on II samba väljamaksete reformi vaja?

Me elame järjest kauem. Kui me ei taha oma täiskasvanuelu teises pooles järgmistele koormaks saada, peame säästma rohkem, investeerima tootlikumalt ja kasutama kogutud raha palju targemalt kui täna.

Kolme pensionisambaga tegime 15 aastat tagasi hea stardi. Aga mõned asjad on valesti ja need on põhjuseks, miks täna ega ka järgmise 15 aasta jooksul ei täida II sammas pensionile suundujate jaoks peamist eesmärki: tõsta elukvaliteeti.

Üks pakilisemaid Eesti pensionisüsteemi valukohti on ebaefektiivne ja seetõttu majanduslikult kahjulik II sambasse kogutud vara väljamaksete süsteem. See vajab otsustavat reformi: keerukust lisava peenhäälestuse jätkamine teeks olukorra veelgi halvemaks. Käesolev ettepanek põhineb Tuleva liikmetest ekspertide analüüsil (1), võtab arvesse arenenud riikide kogemust, Rahandusministeeriumi ettepanekuid ning Riigikontrolli ja Õiguskantsleri hinnanguid (2). Ettepanek on läbinud uue eakuse rahvakogu ekspertide sõela.

Mis on valesti?

Esiteks. Kui kaks täpselt sama palju raha kogunud inimest suunduvad pensionile Eestis ja Rootsis, saab Rootsi inimene oma II samba varast 30-60% suuremad igakuised pensionimaksed kui Eesti inimene (3).

Seega: meie süsteem on ebaefektiivne. Kui inimeste II samba vara kasutatakse ka edaspidi kohustusliku pensionikindlustuse ostmiseks, peab riik võtma teravalt fookusesse, kuidas osta kindlustust kõige efektiivsemalt ja tagada kogutud summast maksimaalsed väljamaksed.

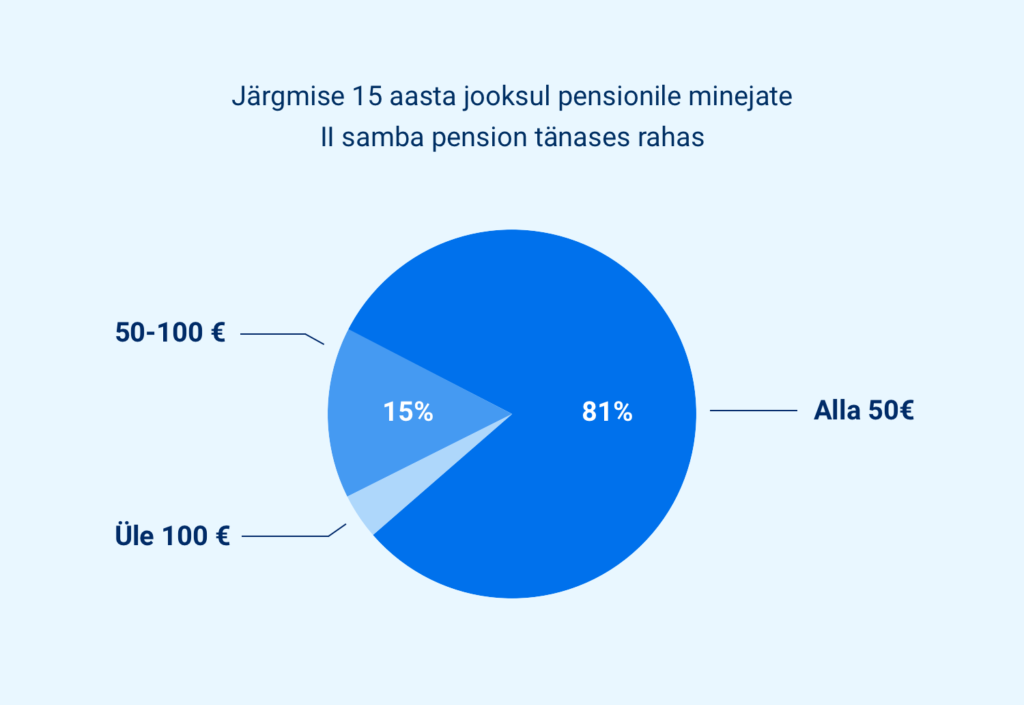

Teiseks. Vaid 4% eeloleva 15 aasta jooksul pensionile suunduvatest inimestest jõuab koguda II sambasse niipalju raha, et saada elu lõpuni pensionilisa, mis oleks tänases rahas suurem kui 100 eurot kuus. Tehes II samba makseid kaks- kuni kolmkülmmend aastat, saab neli viiendikku kogujatest tulemuseks pensionilisa, mille tänane väärtus on nende elu lõpupäevil alla 50 euro kuus (4).

Seega: tänane, kindlustusseltsidele toetuv süsteem ei suuda tuntavalt tõsta elukvaliteeti valdava osa inimeste jaoks ega taga toimetulekut elu lõpuni. Mida kõrgema eani inimene elab, seda tühisemaks kahaneb igakuiste maksete ostujõud.

Kolmandaks. 59% järgmise 15 aasta jooksul pensionile suundujatest kogub II sambasse tänases väärtuses kuni 8600 eurot ja 38% 8600 – 33 400 eurot. See on arvestatav summa, mis enamikule inimestest on pensionile suundumise hetkeks kõige suurem neile kuuluv finantsvara. Kogutud summa jaotamine aasta-aastalt kahaneva ostujõuga kindlustusmakseteks muudab selle vara suuremale osale inimestest kasutuks. Paindlikult ja vajaduspõhiselt kasutades võib kogutud summast samas olla oluline abi inimese pensionipõlve elujärje parandamisel.

Seega: kuni pole tagatud elukvaliteeti märkimisväärselt parandavad ja elukalliduse tõusuga kasvavad igakuised väljamaksed, peab riik kaaluma võimalusi, kuidas inimesed saaksid kasutada oma pensionivara paindlikult ja vajaduspõhiselt.

Neljandaks. Eesti inimeste usaldus pensionisüsteemi vastu on väga madal. Kehtiv väljamaksete süsteem on selle üheks olulisemaks põhjuseks (5). Kui süsteem pole usaldusväärne, keelduvad inimesed säästma vabatahtlikkusse III pensionisambasse ega tunne huvi oma II samba vara käekäigu vastu, kahjustades omakorda fondivalitsejate motivatsiooni pakkuda konkurentsis paremaid tingimusi.

Seega: riik peab väljamaksete süsteemi reformides parandama Eesti pensionisüsteemi jätkusuutlikkust – reformi edasilükkamine on risk riigieelarve tasakaalule ja kodanike toimetulekule lähemas ja kaugemas tulevikus.

Kuidas väljamaksete süsteemi paremaks muuta?

Maailmakogemus viitab kahele alternatiivile, kuidas riik saab väljamaksete süsteemi hästi korraldada. Eesti peab analüüsima ja vajadusel kombineerima mõlemaid.

1. valik: inimesed otsustavad ise, kuidas kogunenud raha kasutada.

Kuna sarnaselt Eestiga ei suutnud kindlustusseltsid pakkuda inimeste säästudest maksimaalselt kasu tagavaid väljamakseid, andis Suurbritannia 2015. aastast pensionile suundujatele õiguse hakata kogumispensioni raha vabalt kasutama. Tänaseks on Suurbritannia teinud esimese vahekokkuvõtte ja leidnud, et ei ole mingit tõestust selle kohta, et inimesed oma pensioniraha raiskama asuksid (6). Küll aga on sealset kogemust analüüsides võimalik ennetada muid probleeme, mis kaasnevad investeerimis- ja kindlustustoodete eksitava müügiga.

2. valik: riik ise korraldab II samba pensionikindlustuse, tagades maksimaalse efektiivsuse

Rootsi pensionisüsteemi efektiivsus on tuntud kogu Euroopas: sealne kogumispensioni süsteem suudab ilma riigieelarvele täiendavat koormust seadmata maksta inimestele igakuiseks pensioniks 30-60% rohkem kui Eestis. Rahandusministeeriumi eestvedamisel tuleb õppida Rootsi ekspertidelt ja välja töötada tegevuskava, kopeerimaks lahendusi, mis parandaksid ka Eesti pensionikogujate elustandardit.

Me ei räägi II samba riigistamisest, ehkki Rootsis korraldab kogu rahvastiku pensionikindlustust riik ise – see on lihtsalt matemaatiliselt kõige efektiivsem. Alternatiivi või täiendava riskikattena võiks Eesti innovatiivse e-riigina uurida üleelamisriski kaitse ostmise võimalusi hankena rahvusvaheliselt kindlustusturult. See vähendaks kohalike kindlustusseltside nõrga konkurentsi ja väikese turuga kaasnevaid riske ning tänu mastaabiefektile võiks märkimisväärselt suurendada inimeste pensionimakseid.

Millistest põhimõtetest tuleb reformi kavandamisel lähtuda?

Riik peab lähtuma põhiseaduses sätestatud põhimõttest, et igal inimesel on õigus oma vara vabalt käsutada. Seadusega tohib pensionivara kasutamist piirata nii vähe kui võimalik ja ainult nii palju kui vajalik, et eakate inimeste toimetulek ei seaks riski alla riigieelarve tasakaalu ega saaks koormavaks tulevastele põlvedele.

Mõistlik oleks alustada eesmärgi täpsustamisest. Esiteks tuleb luua selgus, kas II sambasse kogunenud raha kuulub riigile või inimestele. Kui tegu on riikliku pensionikindlustuse osaga, on kõige mõistlikum riigil ise oma kodanikud kindlustada või osta kindlustus hankena otse rahvusvaheliselt turult. Kui tegu on inimeste isikliku varaga, tuleb anda inimestele õigus ise otsustada, kuidas oma vara targalt ja vajaduspõhiselt käsutada.

Teiseks tuleb leppida kokku elukalliduse tõusu arvestavad selged miinimumpensioni arvutamise põhimõtted. Täna kasutab riik erinevaid arvestusi, mis hägustavad eesmärki, juhivad tähelepanu kõrvale tegelikult tulevasi maksumaksjaid ähvardavalt probleemilt ja piiravad põhjendamatult elu vältel kohusetundlikult sotsiaalmaksu maksnud inimeste õigust oma omandit kasulikult vallata.

Ühelt poolt on selge, et kehtiv rahvapensionimäär (täna alla 170 euro) ei taga tegelikkuses toimetulekut. Inimesed, kelle pension jääb sellele tasemele, vajavad ja saavadki toimetulekutoetusi riigilt, omavalitsustelt ja/ või lastelt. See on probleem, millest ei tohi mööda vaadata. Teiselt poolt on mainitud eesmärki, et keskmine netopension moodustaks vähemalt 40% inimese viimasest keskmisest netopalgast. See võib olla sobiv personaalne eesmärk, aga ei ole riigi ülesanne. Riigi ülesanne on hoolitseda kõigi oma kodanike eest, mitte selle eest, et üksikutele täna 4000 eurot teenivatele inimestele oleks kindlustatud 1600 euro suurune pension.

Väljamaksete reform peab omama mõju mitte abstraktses tulevikus või rahvastiku keskmiste lõikes, vaid otseselt mõjutama nende 145 000 II samba koguja heaolu, kes järgmise 15 aasta jooksul pensionile lähevad. See tähendab kümneid tuhandeid inimesi juba järgmise paari aasta jooksul. Neile kogunenud II samba vara arvelt ei suuda ükski kindlustusselts pakkuda elupäevade lõpuni pensionilisa, mis elujärge tuntavalt parandaks. Need inimesed vajavad kohest üleminekulahendust.

Seega: Kuni 2025. aastani pensioniikka jõudvatele inimestele tuleks vähemalt anda võimalus kasutada kogutud II samba vara fondipensionina, sõltumata kogunenud summast.

Hea riigikogu!

Riigikontroll märkis juba 2014. aastal, et tänases raamistikus ei suuda kogumispensionide süsteem täita oma peamiseid eesmärke: säilitada või parandada tulevikus pensionäride elujärge, vähendada rahvastiku vananemisest tulenevaid riske riiklikule pensionikindlustusele ning suurendada inimese isiklikku vastutust oma pensioni kindlustamisel.

On kolm asja, mida riik ja inimesed saavad teha, et pensionisüsteemi jätkusuutlikkust parandada: säästa rohkem, suurendada investeeringute tootlust ja parandada hilisemaid väljamakseid, et kogutud rahast oleks pensioniealisele inimesele rohkem kasu.

Kui midagi ei muutu, jäävad Eesti eakad inimesed vaeseks lähemas ja ka kaugemas tulevikus. Põhjus pole selles, et pensionärid kipuvad raiskama, vaid selles, et me ei säästa piisavalt ja iga säästetud euro annab pensionile suundujale väiksema sissetuleku kui mujal arenenud riikides.

Käesolev ettepanek kutsub teid üles reformima väljamaksete süsteemi selliselt, et meil kõigil oleks maksimaalne kasu kogutud säästudest, ja et elu vältel kogutud raha ning pensionieas saadava hüvise vahel oleks selgelt nähtav seos.

Viited

(1) Käesolev ettepanek põhineb aruteludel paljude Tuleva liikmetega väljamaksete-teemalistel ümarlaudadel, sealhulgas:

Annika Uudelepp, OECD ekspert, endine Praxise juht

Indrek Neivelt, Pocopay asutaja, endine Hansapanga juht

Kirsti Pent, vandeadvokaat, FORT Legal

Priit Lepasepp, Nelja Energia peajurist

Kristo Sepp, endine NasdaqOMX Tallinn kauplemisjärelvalve spetsialist

Kaspar Oja, majandusteadlane

Taavi Pertman, rahafoorum.ee asutaja ja investor

Loit Linnupõld, Crowdestate asutaja

Malle Aleksius, endine Finantsinspektsiooni avalike suhete juht

Jüri Etverk, GO Group AS juht

(2) Ülle Madise on öelnud, et “Kogumispensioni II samba kasulikkust või tootlikkust näitab aeg /—/. Riigikogu peab end kogumispensioni II samba käekäiguga kogu aeg kursis hoidma. Loodetavasti jõuab peatselt Riigikokku kogumispensionide seaduse ja investeerimisfondide seaduse muutmise seaduse eelnõu, mille raames saab Riigikogu otsida lahendusi ka nendele II samba kitsaskohtadele, millele on juhtinud tähelepanu Riigikontroll ja Pension 2050 programmi raames Eesti Koostöö Kogu. Eelnõu arutelul tuleks otsida vastust küsimustele: kuidas senisest enam tegeleda inimeste teadlikkuse suurendamisega pensionisüsteemi toimimisest ning sellega seonduvast isiklikust vastutusest, kas ja kuidas inimesi rohkem nõustada nii II sambaga liitumisel kui ka nt viis aastat enne vanaduspensioniikka jõudmist, et inimesed kujundaksid teadlikumalt pensionifondidesse investeerimise ja neist väljumise strateegiat, muuta pensionilepingu sõlmimist paindlikumaks ajal, mil kõikide osakute korraga realiseerimine pole inimesele kõige soodsam, suurendada kasutajate paindlikkust kindlustusandjate kasumite arvel.”

Riigikontrolli raport 2014. aastast viitab madalale tootlikkusele, kõrgetele kuludele ja ebareaalsetele ootustele kui kriitilisele probleemile pensionisüsteemis. Rahandusminsteerium on teinud arvukalt uurimusi väljamaksete teemal s.h ettepaneku Riigikogu rahanduskomisjonile (juuni 2017).

(3) Rootsi pensionisüsteemi 2016 aasta aruande andmetel maksis Rootsi tüüpilisele 65-aastasele pensionile minejale tema II sambast (premium pension) 6,3% aastas pensioniks ning selle pensioni eeldatav kasv oli 3% aastas. Eestis on pensionikeskus.ee andmetel võimalik sama vanal inimesel saada pensioniks 5,2% kogutud summast aastas ning selle suurus ei kasva.

(4) Kogunenud II samba vara hinnang pärineb Rahandusministeeriumi ettepanekust Rahanduskomisjonile, selle põhjal on arvutatud kuupension pensionikeskuse II samba väljamaksete kalkulaatori alusel 65-aastase täna pensionile mineva inimese andmetel. Saadud igakuine pensionimakse on kohandatud võrreldavaks inflatsiooniga kasvava pensioniga Rahandusministeeriumi pikaajalise inflatsiooni prognoosi alusel. Täpsemad arvutused on siin.

(5) SEB pensionivalmiduse uuring 2017 ja Tuleva küsitlus 2017.