Kas indeksfondi ostmiseks on vale aeg?

Kas aktsiad on ülehinnatud? Kas risk on liialt kontsentreeritud “maagilise seitsmiku” aktsiatesse? Kas maailmaturg on liiga kontsentreeritud USA ja tehnoloogiasektori ettevõtetesse? Kui maailma aktsiad on kerkinud 2023. aasta algusega võrreldes ligi 40% ja enamuse turu kasvust on andnud seitse tehnoloogiaga seotud USA ettevõtet, kas siis on õige aeg oma raha indeksifondi suunata?

Väärtpaberiturul on ütlus, et „markets claim a wall of worry and slide a slope of hope”. Iga kord, kui aktsiaturud saavutavad uue tipu, annavad analüütikud häirekella, et nüüd tuleb langus, sest… (1).

Turud on liiga kõrgel

2023. aasta algusest on maailma aktsiaturgude ja sellega koos ka Eesti indeksfondide tootlus olnud ligi 40%. Turuindeks on teinud järjest uusi rekordeid. Tõus ei saa ju igavesti jätkuda?

Langused on turutsüklite loomulik osa – on selge, et ühel hetkel peavad aktsiaturud ka langema. Pea võimatu on aga ennustada, millal see juhtub. Ka rekordkõrged hinnad aktsiaturgudel ei ennusta ette langust (2). Samas pole investeerimist edasi lükates võimalik saada osa käimasolevast turu tõusust. Tuntud fondijuht Peter Lynch on öelnud, et investorid on kaugelt rohkem raha kaotanud langust oodates kui langustes endis.

Maagiline seitsmik

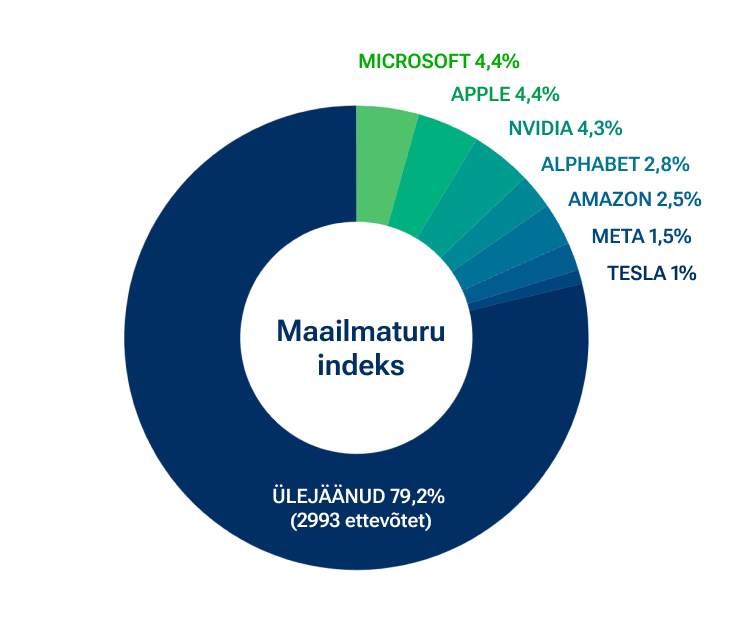

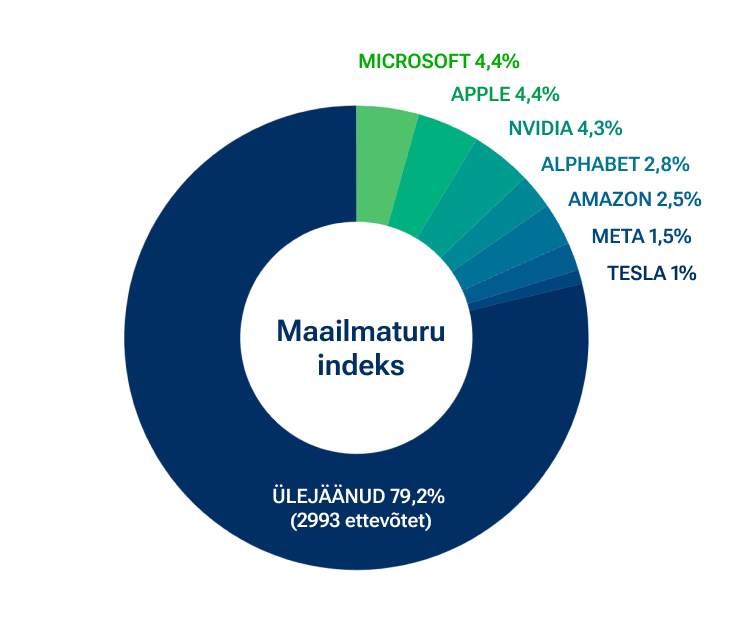

Maailma aktsiaturu tootlusest ligi pool on tulnud väikese arvu USA uue tehnoloogia ettevõtetelt. Need ettevõtted on Apple, Microsoft, Amazon, Alphabet (Google), Meta (Facebook), Nvidia ja Tesla.

Pole juhus, et need ettevõtted on praegu maailma aktsiaid koondavate indeksfondide (sealhulgas ka Tuleva fondide) kümne suurima investeeringu seas. Ettevõtted, mille turuväärtus kasvab kõige rohkem, liiguvad varem või hiljem maailmaturu liidrite hulka.

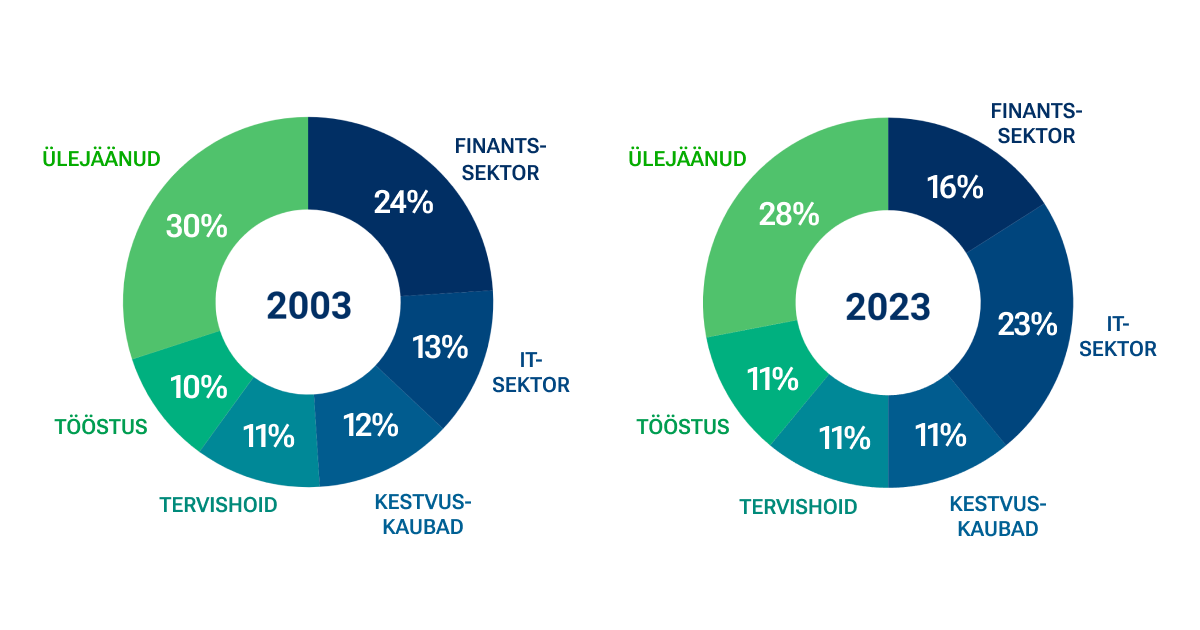

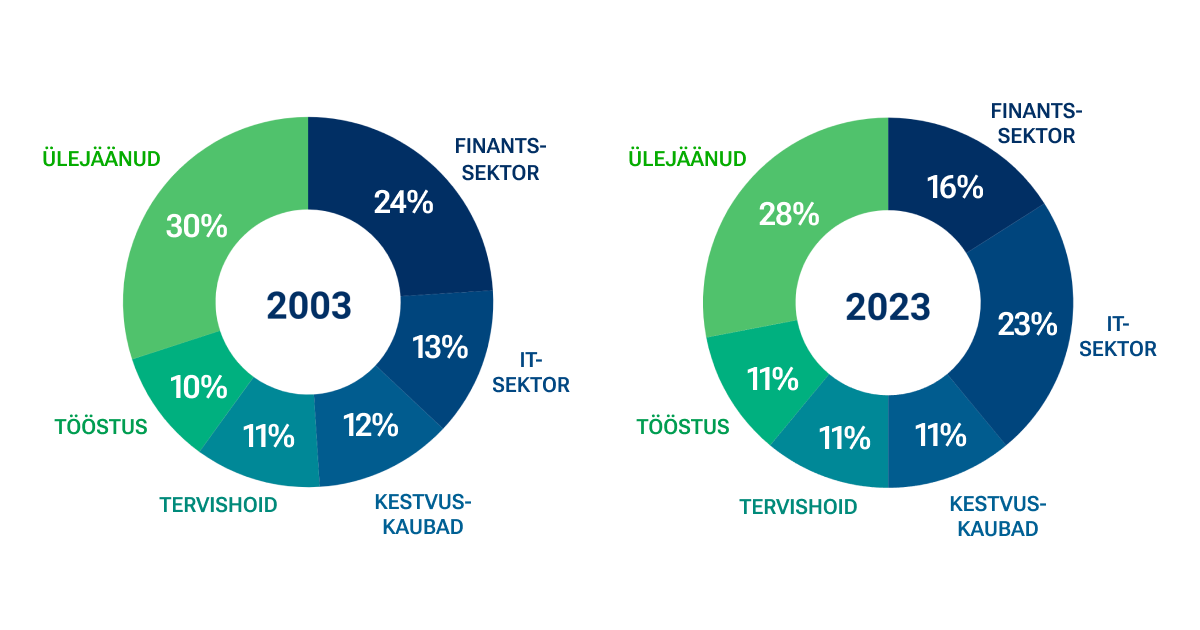

Täna moodustab maagiline seitsmik lausa 20% maailma aktsiaturu koguväärtusest. Kuna need ettevõtted on USA päritolu, kasvab ka USA osakaal maailmaturust, olles praegu 65% kogu maailma börsiettevõtete turuväärtusest. Kuigi kõik maagilise seitsmiku ettevõtted ei ole klassifitseeritud IT-sektori ettevõteteks, on selle sektori osakaal maailmaturust tõusnud 23%-ni.

Seitse ettevõtet moodustavad 20% maailma börsifirmade koguväärtusest. Allikas: MSCI.

Pilk ajalukku näitab, et alati on mõni sektor või piirkond vedanud turu kasvu

Uued tehnoloogiad püüavad nii nende kasutajate kui ka investorite tähelepanu. Kui kasutajate tähelepanu tähendab suuremat käivet, siis investorite tähelepanu toob kaasa kiiremini kasvava aktsiahinna. Sageli jõuab investorite entusiasm kasutajate omast ette ja aktsiahinnad kihutavad mööda sellest, mida ettevõtte majandusnäitajad õigustaks. Nii on see olnud börside algusaegadest alates.

Näiteks moodustasid 20. sajandi alguses raudtee ettevõtete aktsiad üle poole USA ja Suurbritannia börside väärtusest. Toona tõukasid need varem liidripositsioonil olnud kanalite kaevandajate aktsiad. Tänaseks on raudtee ettevõtete aktsiate osakaal langenud alla 1%.

Ajapikku on tekkinud uusi tööstusharusid, nagu tervishoid, lennundus või telekommunikatsioon. Tänase maagilise seitsmiku ettevõtted on kõik asutatud hiljem, kui mina sündisin ja kolm neist on asutatud alles pärast 2000. aastat. Seepärast olen üsna kindel, et kui tänased tööealised lähevad pensionile, veavad maailmaturu ja ühtlasi indeksfondide kasvu hoopis teiste tegevusalade ettevõtted.

Graafikutel on maailma aktsiaturu jaotus sektorite kaupa viimase 20 aasta jooksul. Allikas: MSCI

Samuti ei ole pretsedenditu, et USA kui piirkond domineerib praegu maailmaturul. Näiteks kasvas teise maailmasõja ajal ja järel USA majanduse ja aktsiaturu osakaal lausa 70% lähedale. Alles Jaapani turu kasv 1970-ndatel vähendas USA dominantsi. Siinkohal on oluline teadmine, et USA turu osakaalu ei vähendanud mitte turu langus, vaid Jaapani ja ka teiste riikide turgude kiirem kasv. (3)

„Ära otsi nõela heinakuhjast vaid osta terve kuhi”

See ütlus pärineb indeksifondide loojalt Jack Bogle’lt, mis võtab kokku lihtsa reegli, kuidas tagada, et sinu vara oleks investeeritud nendesse tööstusharudesse ja riikidesse, mis kasvavad kõige kiiremini. Suunates regulaarselt tükikese oma sissetulekust laialt hajutatud maailma ettevõtete portfelli, tagad selle, et väike tükk sinu rahast on järgmise NVidia või mõne kiirelt kasvava riigi aktsiates. Selleks ei pea raha panema tingimata kõrge tasuga riskikapitali fondi.

Muidugi tahaksime ennast tunda selle targana, kes sel ajal, kui teised eufoorias pidutsesid, end tagasi hoidsid ja siis turu põhjas kainelt tegutsedes oste tegid. Paraku ei ole selle kohta tõestusmaterjali, et keegi seda järjekindlalt teha suudaks. Palju rohkem tõestusmaterjali on selle kohta, et kui suunad regulaarselt raha globaalselt hajutatud madala kuluga indeksfondi, siis tuleb tulemus parem, kui turgu ajastada või järgmisi ükssarvikuid otsides.

(1) Ma ei hakka kõiki neid põhjuseid üles loetlema, miks aktsiaturud võiksid lähiajal kukkuda. Ülevaate põhjustest saab näiteks Investeerimisfestivalil esinenud Swedbanki analüütikute või ka ametist lahkuva LHV fondijuhi viimasest ülevaatest.

(2) Täpsemat ajaloolisi andmeid hõlmavat analüüsi, miks tasub praegu endiselt edasi investeerida, saab lugeda näiteks siit.

(3) Ajaloolised andmed on kõik pärit kolme London Business Schooli professori (Dimson, Marsh, Staunton) andmebaasist, mille iga-aastaseid kokkuvõtteid saab lugeda UBS Global Investment Returns Yearbook-i nimel all. 2024 lühiversiooni leiab siit.

Päisefoto: Freepik

Miks on Laural pensionisammastes rohkem kui teistel keskmiselt? III osa

Miks koguvad mõned inimesed sama sissetuleku juures kordades rohkem kapitali kui teised? Kas neid on õnnistatud raudse enesedistsipliiniga või on neil lihtsalt rohkem õnne olnud? Meie kogemus Tulevas ei kinnita kumbagi.

Selle blogiseeria ajendiks oli ootamatult populaarseks osutunud pensionikalkulaator, mis lubab sul võrrelda oma II ja III sambasse kogunenud raha omavanuste keskmise vara suurusega. Esimeses osas arvutasin, et meie väljamõeldud kogujal Laural võiks olla oma päriselu eakaaslastega võrreldes kogunenud tänaseks juba neli korda rohkem vara ja teises osas näitasin, et Tulevas on suur hulk noori, kes on ka päriselt oma eakaaslastest kordades rohkem kogunud.

Leidsin, et nii väljamõeldud kui “päriselu Laurad” säästavad oluliselt rohkem kui nende sarnase sissetulekuga eakaaslased ning nende pensionivara on teeninud paremat tootlust. Kuidas see on võimalik ja mida saame neilt õppida?

Pooled Tuleva edukatest kogujatest on seadistanud kolmanda samba püsimakse

Rohkem raha kogumine ei ole distsipliini küsimus

Ei ole ju üllatav, et suurem tõenäosus tulevikuks koguda on neil, kes on teinud selle automaatseks. Me ei ole robotid ja ainult tahtejõu ja mälu peale lootma jäämine pole mõistlik. Pooled Tuleva edukatest kogujatest on seadistanud kolmanda samba püsimakse.

Seega, sihikindlad kogujad ei looda enesedistsipliini peale. Nende makse läheb kontolt maha kohe palgapäeva järel ja nad ei pea mõtlema, kas seda teha või mitte. Kuigi, tõepoolest on mõned neist ka õnnega koos, sest nende tööandja on võimaldanud suunata igakuine sissemakse kolmandasse sambasse juba enne palga töötajale väljamaksmist ehk enne tulumaksu arvestamist. Nii ei näegi nad seda raha vahepeal oma kontol, mis vähendab võimalust, et mingil põhjusel nad makse katkestavad. Nüüd on selline võimalus ka avaliku sektori töötajatel.

Hakkan päriselt homme rohkem säästma

Majandusteadlane ja Nobeli preemia laureaat Richard Thaler on leidnud, et veelgi kavalam on oma säästumäära tõsta palgatõusu arvelt. Thaleri “Save More Tomorrow” programmi rakendavad ettevõtted sõlmivad oma töötajatega ette kokkuleppe, et igast järgmisest palgatõusust pool läheb pensionifondi sissemakse suurendamiseks. Üsna lihtsalt on programmiga liitunud ettevõtted aidanud järjekindla tegutsemisega tõsta oma töötajate säästumäära kolmekordseks. (1)

Ka Eestis on meil hea võimalus seda kohe teha. Alates jaanuarist 2025 on võimalus tõsta oma II samba sissemakse vabatahtlikult 2% pealt 6% peale. Pole ime, et veerandil Tuleva päriselu Lauradest ehk tublidest kogujatest on juba praegu selleks avalduse esitatud. See on kaval võimalus tõsta oma säästumäära tulumaksuvabalt ja automaatselt, et edaspidi läheks veelgi suurem tükk tuleviku tarbeks pensionikontole. (2)

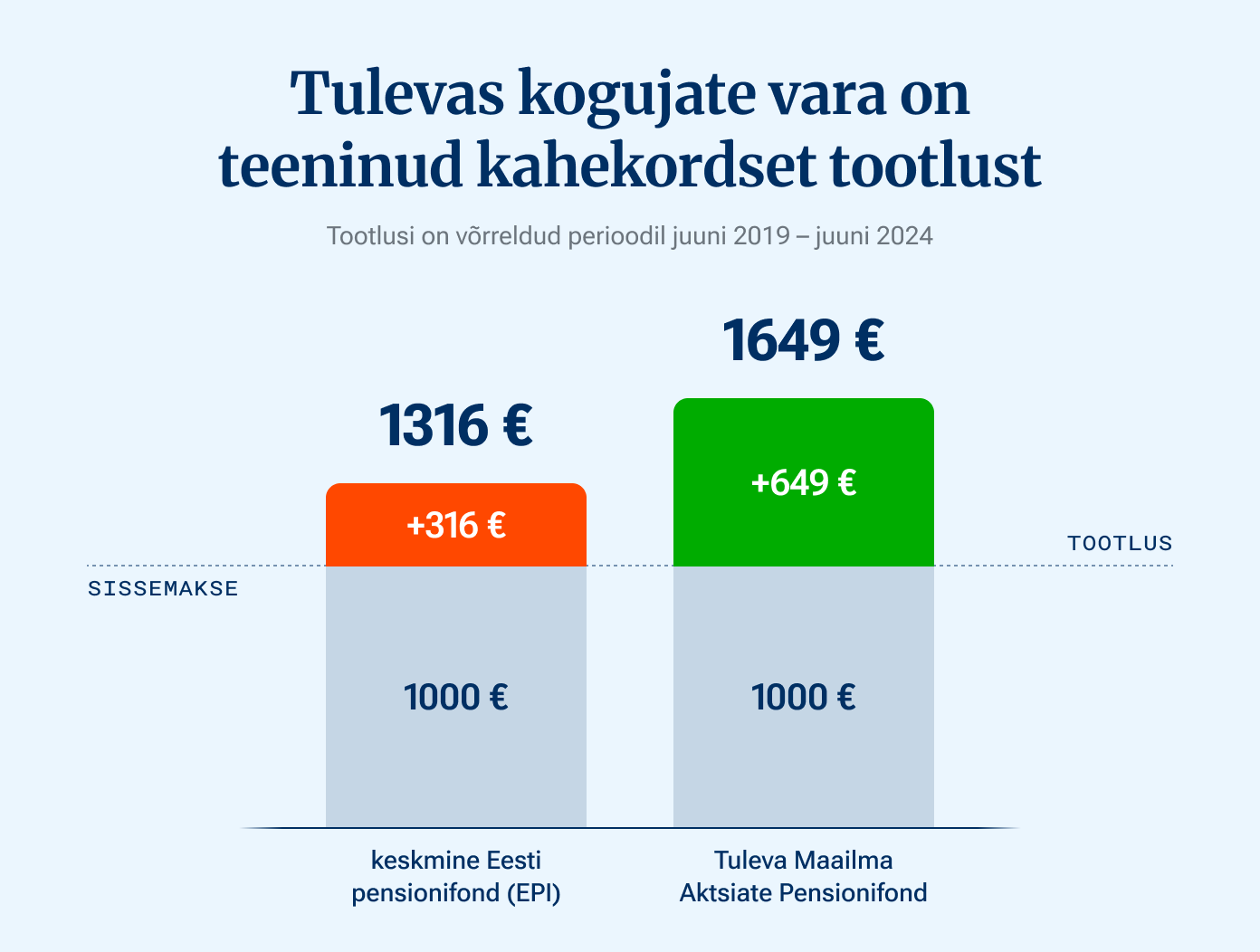

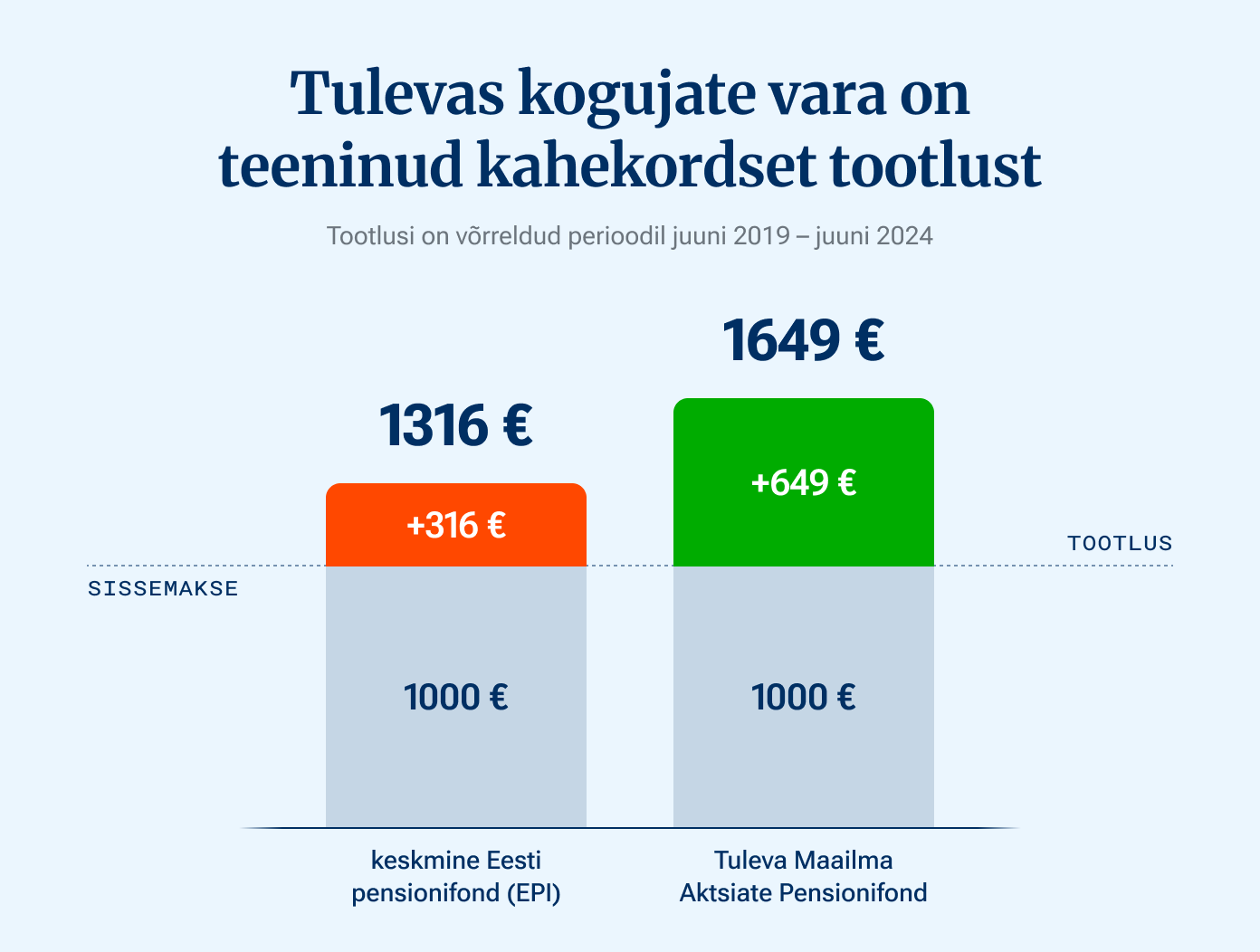

Keskmine tootlus on hea tootlus

Tuleva päriselu Lauradel on läinud väga hästi. Viimase viie aasta jooksul on nende säästud pensionifondis tootnud keskmiselt 10% aastas. Viis aastat tagasi sisse makstud 1000 eurot on kasvanud 1649 euroks, neli aastat tagasi makstud 1000 eurot umbes 1570 euroks jne. Keskmises Eesti pensionifondis oleks 1000 eurot kasvanud viie aastaga poole vähem ehk ainult 1316 euroni. (3)

Allikas: Eesti Pensionifondidide Indeksi (EPI) ja Tuleva Maailma Aktsiate Pensionifondi tootluse võrdlus perioodil 01.06.2019–01.06.2024 põhineb Pensionikeskuse statistikal. (3)

See kõlab paradoksaalselt: keskmist tootlust teenides on meie Laurad tootluse poolest oma eakaaslase keskmisest kõvasti ees. See ei ole ainult Eesti pensionifondide eripära. Ka mujal maailmas kipub nii olema, et enamus investeerimisfonde ja nende kliente jääb tootluse poolest maailmaturu keskmisele alla. (4)

Keskmise tootluse saavutamiseks ei pea õnne olema. Meie Laurad on üsna kindlad, et nende vara teenib umbes maailmaturu keskmist tootlust, sest see on indeksfondi kaudu investeeritud maailma 3000 suurimasse börsiettevõtte aktsiatesse ning Tuleva fondide tasud on madalad. Seega on üsna paratamatu, et pikas plaanis kasvab päriselu Laurade vara käsikäes maailmamajanduse kasvuga.

Keskendu asjadele mida saad kontrollida

Me ei tea, kas Laurade vara ka tulevikus 10% aastas kasvaks. Keegi ei tea, milline saab olema maailma väärtpaberiturgude tootlus tulevikus. Paratamatult vahelduvad majanduses head aastad kehvematega. Keskendudes asjadele, mida saame kontrollida – oma säästumäära ning fondi madalaid kulusid – on meil väga hea võimalus, et tulemus tuleb hea.

(1) Me oleme Thalerist ka oma blogis kirjutanud. Save More Tomorrow programmi tulemuste kohta on põhjalik ülevaade siin.

(2) Alates 2025. aastast saad suurendad teise samba sissemakseid kuni 6% peale. Arvuta oma tulumaksuvõit siin kalkulaatoris.

(3) Pensionifondide tootlusi saad võrrelda Pensionikeskuse lehel. Mina võrdlesin Tuleva Maailma Aktsiate Pensionifondi ja EPI indeksi tootluseid perioodil 01.06.2019–01.06.2024. Tuleva Maailma Aktsiate Pensionifond viimase 2, 3 ja 5 aasta tootlused aasta baasil on vastavalt +13,4%, +10,2% ja +11,2%. Mineviku tootlus ei garanteeri sarnast tootlust tulevikus, kuid oleme võtnud sihiks, et Tuleva fondide tootlus ei jää kunagi kaugele maha maailma väärtpaberiturgude keskmisest, nagu enamike Eesti pensionifondide tootlusega seni on läinud.

(4) Standard & Poors peab jooksvat ülevaadet investeerimisfondide tulemusest võrreldes turu keskmisega erinevate riikide ja ajaperioodide kaupa.

Kas peaksin geopoliitilise riski tõttu lõpetama pensioniks kogumise?

Me kogume raha, et minna tulevikule vastu kindlama sammuga. Pensionifondi kogunenud vara aitab meil tulla kenasti toime siis, kui me enam täiel määral tööl käia ei saa või ei taha. Geopoliitiline risk on pannud paljusid muretsema oma tuleviku pärast. See on Eestis alati olemas olnud, aga Venemaa agressioon Ukrainas on seda riski varasemast rohkem esile tõstnud. Kas ja mida peaksin tegema, et oma pensionivara geopoliitilise riski eest kaitsta?

Mistahes rasketes olukordades on parem, kui sul on kogutud tagavara. Paljude inimeste peamised säästud on kogutud teise ja kolmandasse sambasse. Mõned aga kaaluvad edaspidi koguda kuhugi mujale, sest arvavad, et Hispaanias asuv kinnisvara või välismaine pangakonto on Eesti vastu suunatud agressiooni eest paremini kaitstud.

Kas kogutud vara tasub pensionifondides edasi hoida? Jah, minu arvates on küll.

Ära unusta äärmuslikule mõeldes peamist riski

Me oleme inimesed, mitte kalkuleerivad robotid ja kipume tihti keskenduma mõnele äärmuslikule ja väga suure mõjuga stsenaariumile. Nii jätame tähelepanu alt välja olukorrad, millest ajalehe esikülje uudist ei saa, aga mille juhtumise tõenäosus on väga suur. Mina ei tea, kas Eestit tabab lähiajal sõda või mitte, aga ma tean, et väga suure tõenäosusega saan ma ühel päeval nii vanaks, et ei saa ega taha enam tööl käia ja siis on mul vaja sissetulekut.

Geopoliitiline risk on vaid üks paljudest riskidest. Võimalik, et igaks erijuhtumiks on olemas mingi kaitse, mis töötab paremini kui teised. Aga nii, nagu ei ole mõistlik osta igale koduseadmele lisakindlustust, ei ole mõistlik koguda eraldi tagavarasid iga elujuhtumi jaoks, mis sind tulevikus võivad tabada. See on lihtsalt liiga kallis.

Seepärast on pensionivara hea viis tuleviku kindlustamiseks: kui läheb väga hästi ja saad ning tahad põneval ja tasuval tööl käia kõrge vanuseni, siis võid pärandada selle lastele. Kui läheb plaanipäraselt, võtad ise tulevikus kasutusele. Kui läheb halvemini, saad vajadusel ka varem müüa fondiosakuid hädavajalike kulude katteks.

Kas saan pensionivara kasutada sõja korral?

Geopoliitiline risk ei ole must-valge. Sõda ei tähenda enam üksnes lahingutegevust, vaid ka hübriidrünnakuid. Sõja korral võib vaenlane korraldada küberrünnaku mõne Eesti riigiasutuse vastu, märkida ümber merepiiri, püüda katkestada sidet, rünnata mõnda Eesti piirkonda, okupeerida mõne piiriala või püüda okupeerida suisa kogu riigi.

See, kas saad oma pensionivara kasutada, sõltub sõja mõjudest.

Kehtiv investeerimisfondide seadus lubab fondivalitsejal pensionifondi osakute lunastamist ajutiselt peatada ainult Finantsinspektsiooni loal. Seaduses on kirjas, et seda tohib teha juhul, kui fondi varasid pole võimalik lunastamise katteks müüa või kui fondi osaku puhasväärtust pole võimalik arvutada. Kui pensionifondi varad on väljaspool Eestit ja maailmas arvutid ikka veel töötavad, pole pensionifondil väljamaksete peatamiseks otseselt põhjust.

Aga eriolukord võib riiki sundida ka uusi seadusi või korraldusi tegema. Näiteks limiteeris (aga ei peatanud) Ukraina valitsus Venemaa agressiooni järel pankadest sularaha väljavõtmist ja tehinguid välisvaluutaga. Sama tegi 2015. aastal Kreeka valitsus riiki tabanud finantskriisi ajal.

Sõbralikud riigid võivad ajutiselt külmutada okupeeritud riigi varad selleks, et takistada agressoril nende kasutamist. Näiteks tegid nii lääneriigid Kuveidi riigi ja tema pankade varadega 1990. aasta Iraagi okupatsiooni ajal. Pärast olukorra normaliseerumist said kodanikud oma varale vaba ligipääsu jälle tagasi. Ukrainas pole paraku olukord veel normaliseerunud ja näiteks päevane sularaha väljavõtmise limiit on ikka veel alles, kuigi see on juba üsna kõrgele tõstetud (2000 eurot päevas).

Ka Eesti pensionifondide vara asub valdavas enamuses välismaal, mille omandi üle peavad arvet suured lääne pangad või depositooriumid (nt Tuleva pensionifondide vara on eraldi kontol JP Morgan panga peetavas registris). NATO ja EU liikmena on meil hea põhjus eeldada, et need institutsioonid teevad koostööd meie liitlaste valitsustega selleks, et takistada võõrvõimul varadele ligipääsu, aga ka selleks, et säilitada õigetele omanikele varale ligipääs.

Mida saad sina teha geopoliitilise riski maandamiseks?

Pensionifondi valimisel saad mõelda läbi, kuidas mõjutab geopoliitiline risk sinu pensionivara.

Eesti Panga värske statistika järgi on Eestisse investeeritud kõikidest teise samba varadest 14% ja kolmanda samba varadest 5%. Kuigi fondijuhil ja poliitikutel võib olla tore Eesti investeeringutega uhkeldada, aitab teise ja kolmanda samba vara hoidmine väljaspool koduregiooni hajutada meie riske. Muideks, ka Rootsi riik soovitab oma kodanikel hoiduda pensionivara liigselt Rootsi investeeringutesse paigutamisest (1).

Pensionivara hoidmine väljaspool koduregiooni aitab hajutada riske

Tüüpilise indeksfondi portfell, nagu ka Tuleva oma, koosneb umbes 3000 maailma suurima börsiettevõtte osalustest. Need tegutsevad edasi isegi väga halva ja vähetõenäolise stsenaariumi korral, kui Eestit peaks tabama Ukrainaga sarnane löök.

(1) Nobeli preemia laureaat Richard Thaler ja Henrik Cronqvist, kes nõustasid Rootsit pensionifondide süsteemi loomisel leiavad oma 2004. aastal avaldatud artiklis, et Rootsi riik püüab oma riikliku fondi AP7 abil muuhulgas vähendada nn “kodu eelistust” (home bias) investeerimisel.

Miks on Laural pensionisammastes rohkem kui teistel keskmiselt? II osa

Teadlased, analüütikud ja arvamusjuhid viitavad tihti sellele, et Eesti inimesed ei säästa piisavalt. Aga kas tegelikult ka keegi nii palju säästab, kui need heasoovlikud nõuandjad soovitavad? Vaatasin üht gruppi noori inimesi, kes tänaseks on viis aastat Tulevas kogunud ja leidsin neid päris palju.

Eelmises osas vaatasime, kuidas on läinud Laural, kes alustas seitse aastat tagasi 25-aastaselt kogumist pensionifondides. Laural on esimese seitsme aastaga kogunenud teise ja kolmandasse sambasse mitu korda rohkem vara kui tema eakaaslastel. Laura edu on taganud esiteks see, et ta säästab rohkem kui tema eakaaslased ning teiseks on tema vara teeninud paremat tootlust kui Eesti keskmisel kogujal.

Aga Laura on minu väljamõeldud tegelene. Mida teevad Laura päris elu eakaaslased? Vaatasin Tulevas kogujate statistikat ja leidsin päris palju Laura-suguseid.

Tuleva päris Laurad on kogunud rohkem

Ma keskendusin alla 35-aastastele kogujatele, kes:

- on kogunud vähemalt viis aastat Tuleva teise samba fondis ja koguvad siin tänaseni (1);

- kelle tänane brutopalk jääb vahemikku 1000-5000 eurot kuus.

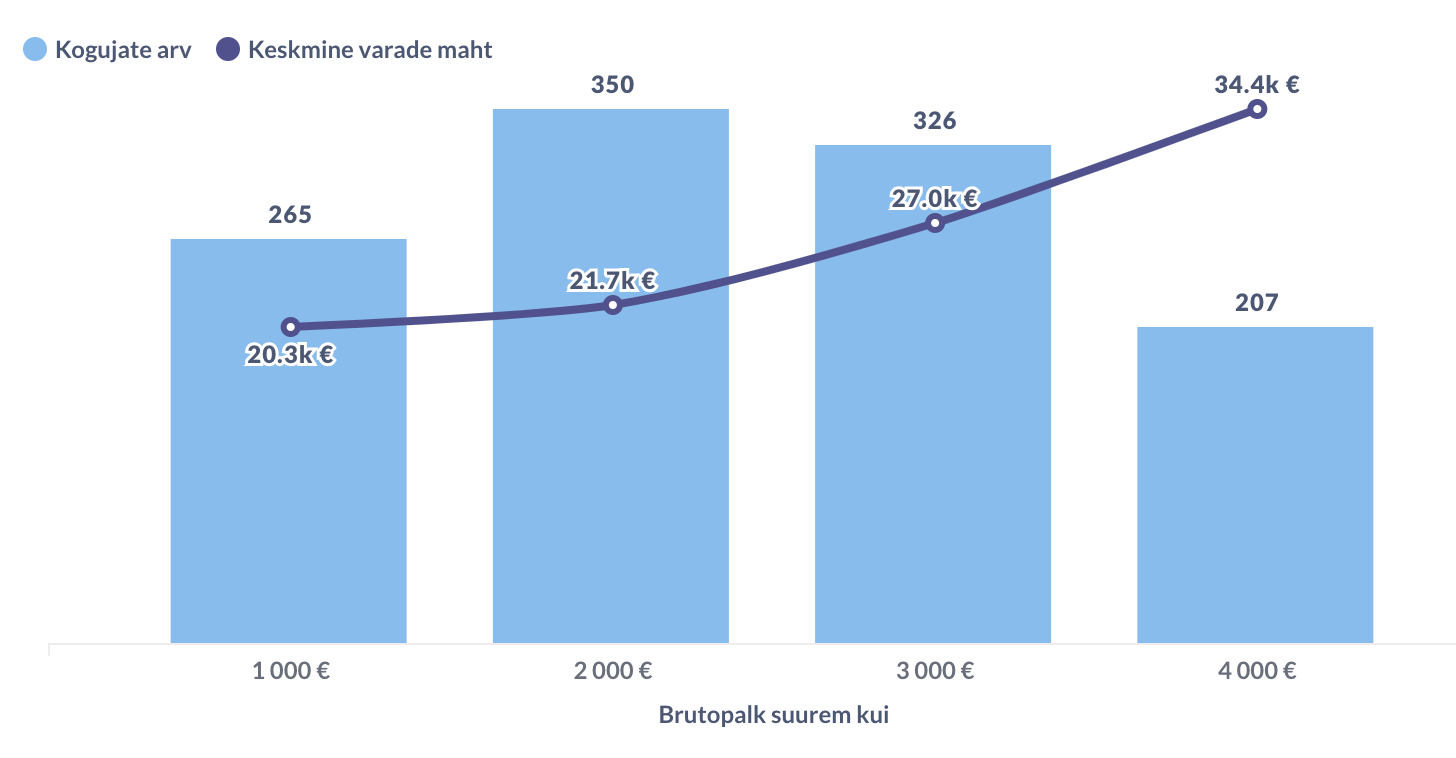

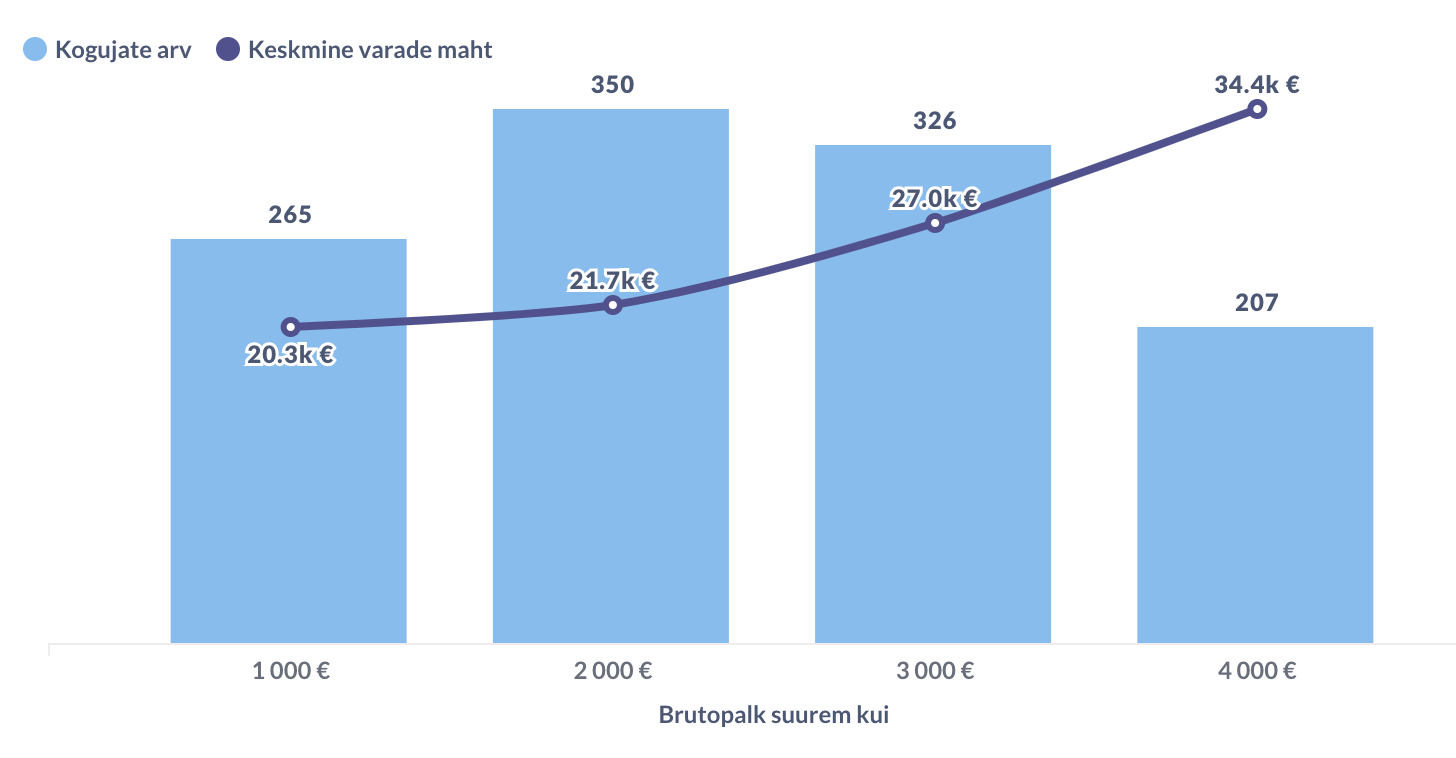

Neid kogujaid on Tulevas 1160, kusjuures naisi ja mehi on pea täpselt võrdselt. Neil on keskmiselt Tuleva pensionifondides veidi üle 25 000 euro vara. Keskmise vara mahu juures on sooline erinevus siiski juba märgatav: meeste keskmine on 27 300 eurot, aga naistel 23 500 tuhat ehk 14% vähem.

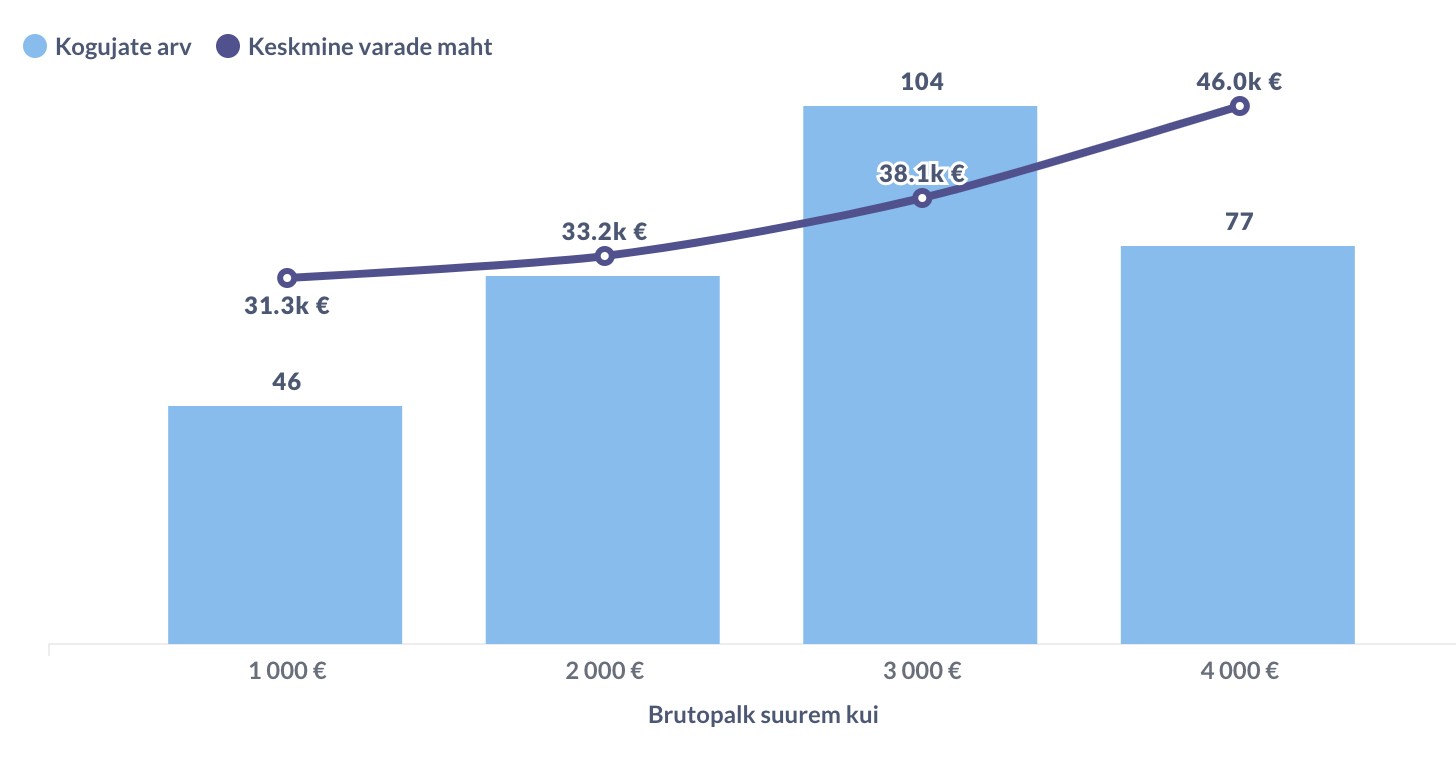

Graafikul on Tulevas koguvate Laurade jaotus viimase kuupalga järgi. Pensionikeskuse andmed ja Tuleva arvutused on 2024. aasta aprilli lõpu seisuga.

Meie Laurad säästavad rohkem

Üks põhjus, miks paljudel meie valimi Lauradest on keskmisest rohkem kogunenud, on kõrgem palk. Ometigi erineb pensionikonto suurus kordades ka nendes gruppides, kes teenivad omavanustega sarnast palka. (2)

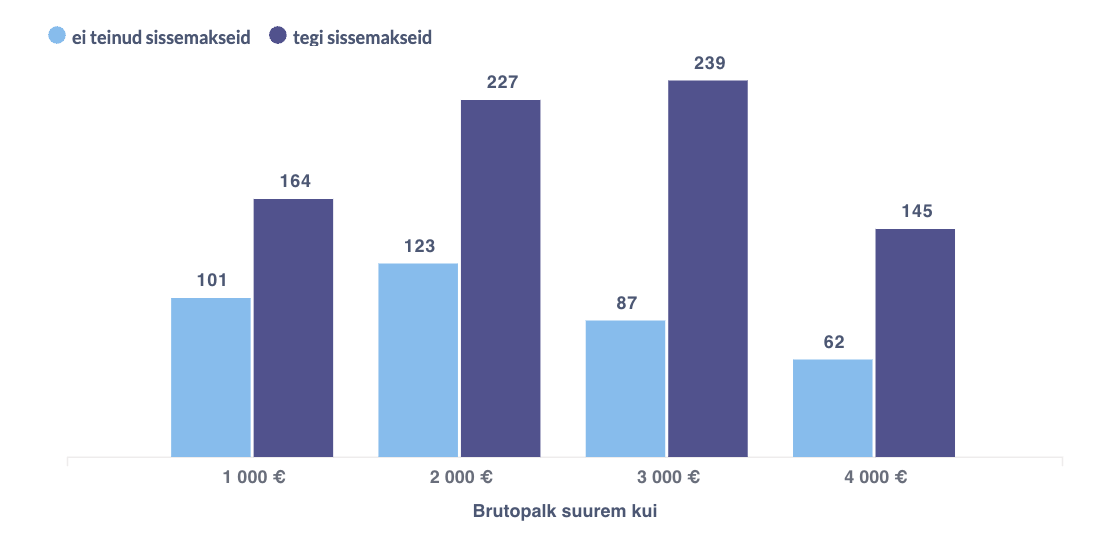

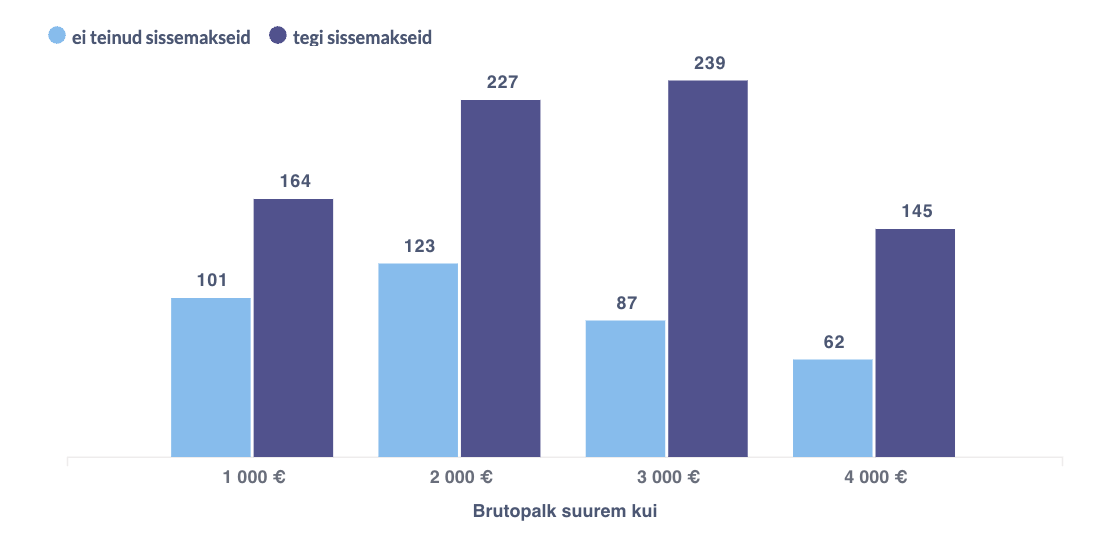

Üks oluline põhjus peitub selles, et meie valimi kogujad teevad eakaaslastest suurema tõenäosusega sissemakseid kolmandasse sambasse. Eelmisel aastal tegi neist sissemakseid kaks kolmandikku, samal ajal kui kõikidest Eesti palgasaajatest tervikuna napilt kuuendik.

Graafikul on Tulevas koguvate Laurade arv vastavalt sellele, kas nad tegid või ei teinud eelmisel aastal kolmandasse sambasse sissemakseid. Pensionikeskuse andmed ja Tuleva arvutused on 2024. aasta aprilli lõpu seisuga.

Veerand Lauradest kogub juba mitu aastat sihikindlalt

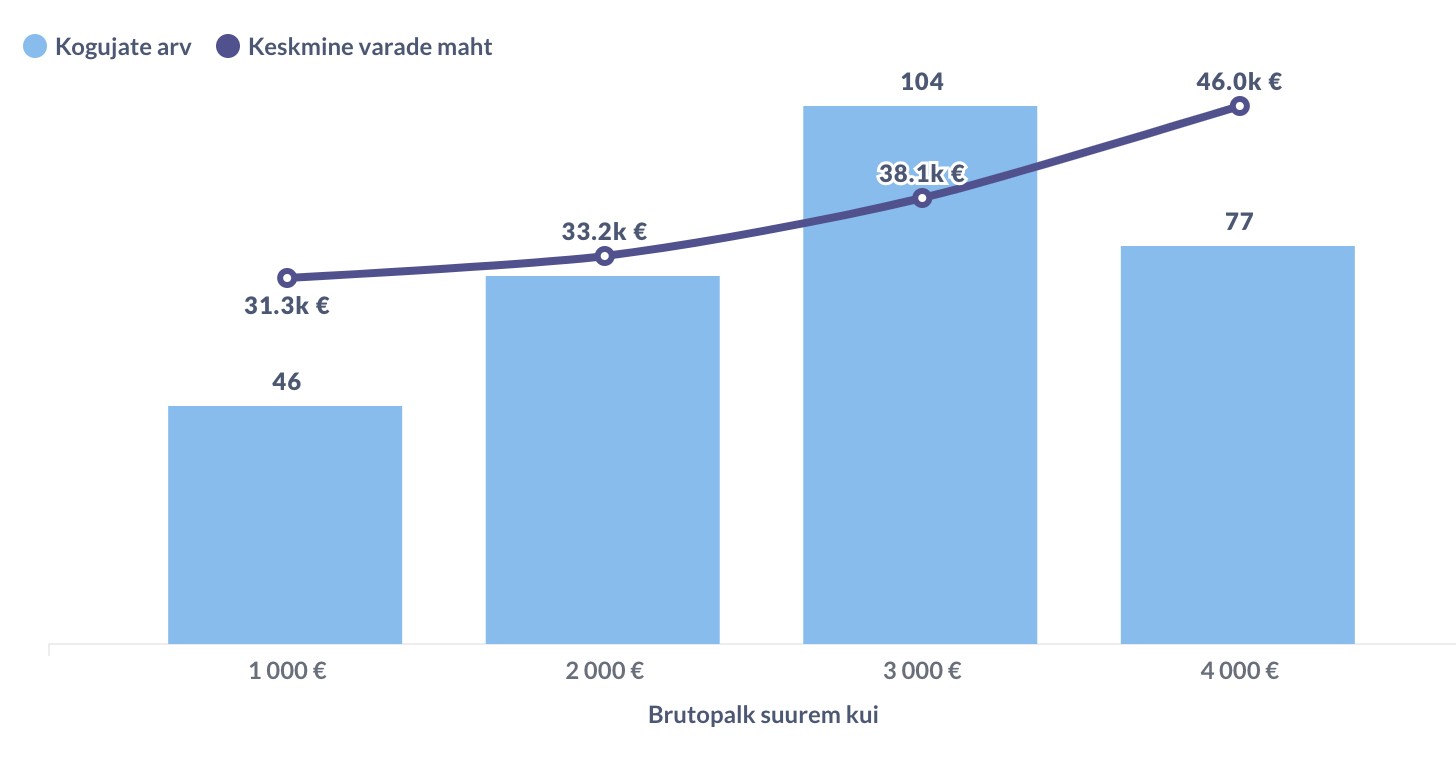

Laurade valimis on veel üks suur erinevus. Valdav enamus Laurasid avas endale kolmanda samba esimesel võimalusel ehk niipea, kui alustas töötamist. Aga veerand neist läks veel sammu edasi ja hakkas sinna kohe ka tõsiselt säästma. Neil sihikindlatel Lauradel on pensionifondidesse kogunenud ligi 10 000 eurot rohkem kui meie valimi keskmisel kogujal. (3)

Graafikul on Tulevas koguvad Laurad, kes on viimased kolm aastat pannud igal aastal kolmandasse sambasse vähemalt 1000 eurot. Grupid on viimase kuupalga järgi. Pensionikeskuse andmed ja Tuleva arvutused on 2024. aasta aprilli lõpu seisuga.

Aga kuidas on ülejäänud Lauradega? Kui võtta valimisse ka need Laura eakaaslased, kes said kolmanda samba aasta hiljem tööle, lisandub sellesse sihikindlate kogujate nimekirja veel 100 inimest. Ehk siis võime öelda, et kolmandik Tuleva Lauradest on vähemalt kaks aastat sihikindlalt kogunud. Ma olen kindel, et igal aastal lisandub neid juurde.

Muideks, miks ma selles nii kindel olen? Kirjutan sellest blogi kolmandas osas, kus vaatan, mis aitab inimesel lihtsamini sihikindlalt koguda.

(1) Meie andmed näitavad ainult seda, kui palju on inimene Tuleva pensionifondis kogunud. Selleks, et osaliselt teistes fondides kogujate andmed ei moonutaks keskmisi, võtsin valimisse need inimesed, kelle teise samba jääk on üle 7500 euro, sest nii palju on teise sambasse viie aastaga sisse maksnud inimene, kes teenis 2019. aaastal keskmist palka.

(2) Statistikaameti andmetel on 25–35-aastaste vanusegrupi keskmine palk 1832 eurot.

(3) Võtsin lihtsustatult eelduseks, et inimene, kes juba kolm aastat vähemalt 1000 eurot aastas kolmandasse sambasse kogub, on sihikindel koguja.

Miks on Laural pensionisammastes rohkem kui teistel keskmiselt? I osa

Miks meid huvitab see, kui palju on teistel kogunenud? Elu on keeruline ja igasuguseid nõuandeid, kuidas käituda, jagatakse palju. Üks viis keerulises maailmas orienteeruda on võtta teistest eeskuju. Keskmine inimene on üks võimalus võrdlemiseks. Aga mõnikord tasub end võrrelda ka parimatega.

Delfi Investeeri portaal tegi mõni aeg tagasi kalkulaatori, mis näitas, kui palju on sinuvanusel inimesel keskmiselt pensionisammastesse kogunenud. Täiendasime seda võrdlust oma veebis ka Tulevas kogujate andmetega. Praeguseks on seda pensionivara kalkulaatorit käinud vaatamas juba üle 20 tuhande inimese.

Miks mõnel on pensionisammastes nii palju rohkem?

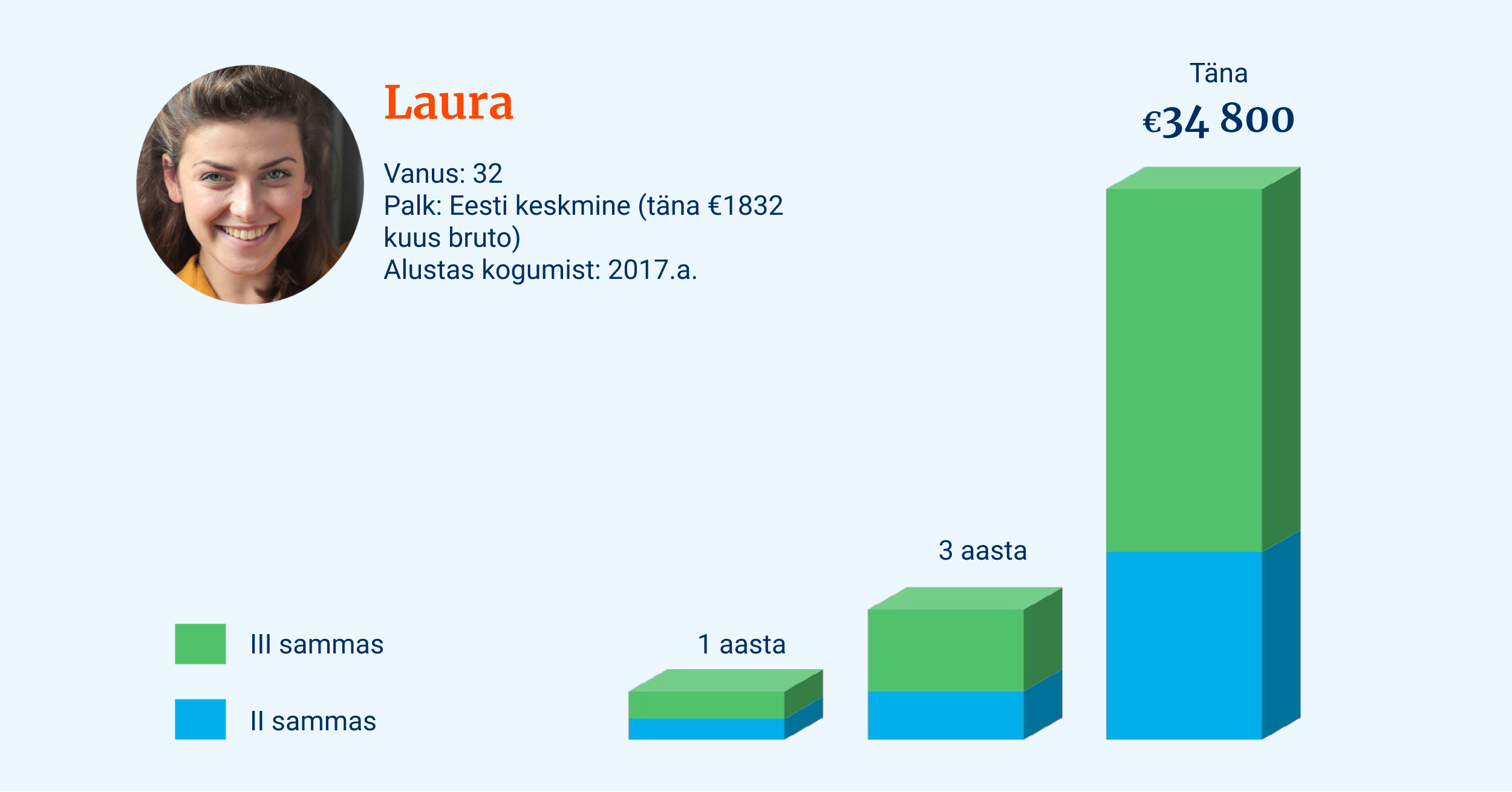

Kirjutasin kunagi meie blogis Laurast, kes alustas 25-aastasena kogumist pensionifondides. Ta suunas oma teise samba Tuleva Maailma Aktsiate Pensionifondi ja alustas niipea kui võimalik kogumist ka meie kolmandas sambas.

Laura säästab rohkem ja tema vara on teeninud kõrgemat tootlust

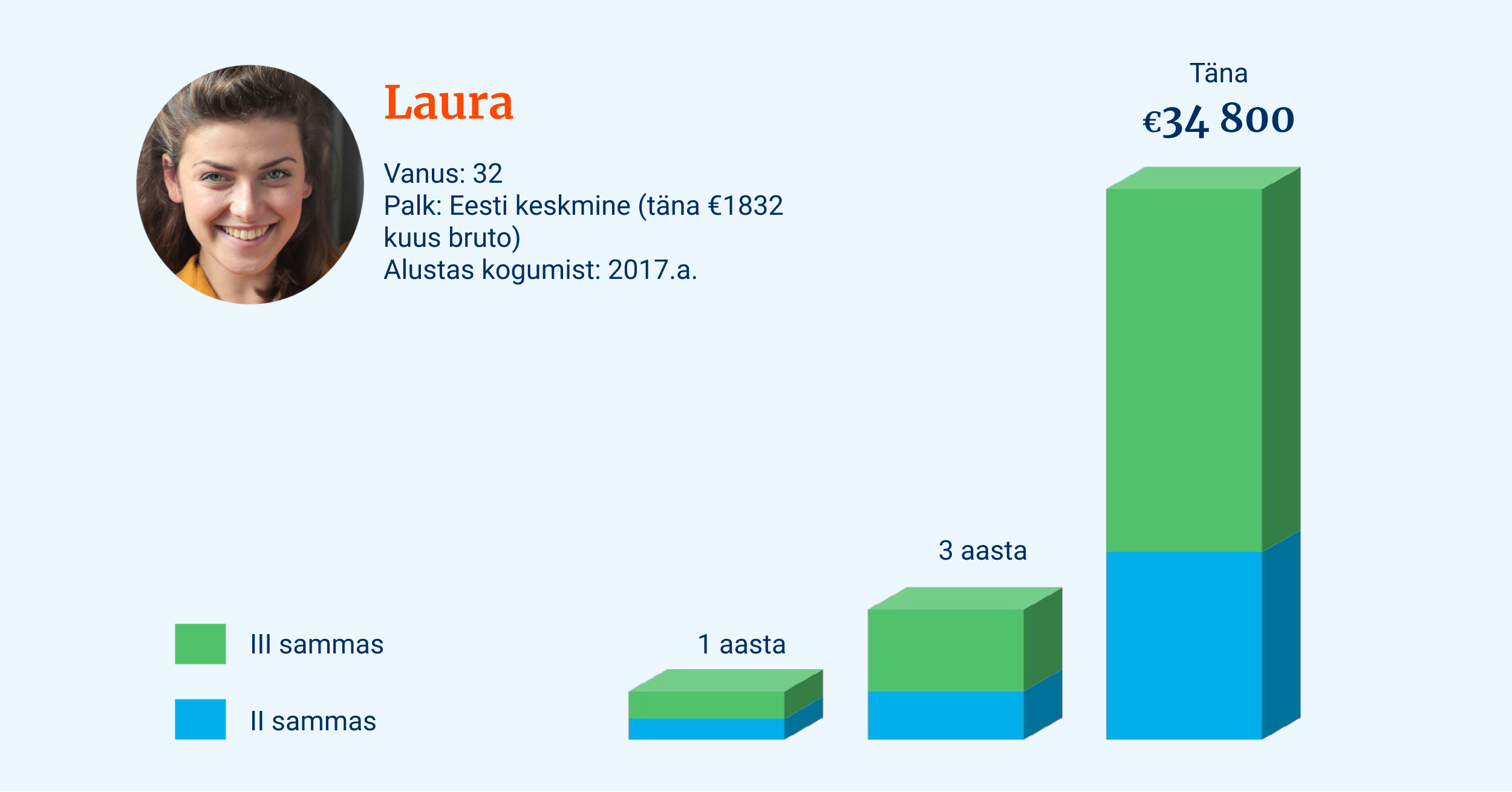

Graafikul on Laura vara kasv. Eeldusi saad näha ja soovi korral ise muuta siin failis.

Minu väljamõeldud tegelane Laura läks tööle samal aastal kui Tuleva pensionifondid loodi ehk 2017 ja ta on teeninud sellest ajast praeguseni Eesti keskmist palka. Igal kuul on läinud tema brutopalgast 2%+4% teise sambasse ning 15% lisaks ka kolmandasse sambasse. Seega on Laura tänaseks kogunud seitse aastat ning tal on teise ja kolmandasse sambasse kogunenud juba ligi 35 000 eurot.

Laura on sündinud 1992. aastal. Pensionivara kalkulaatori järgi on Eesti keskmisel temavanusel teise ja kolmanda samba peale kokku veidi alla 9000 euro. Kui Laura teenib keskmist palka, siis kuidas tal saab olla kogunenud nii palju rohkem raha?

Väga lihtne: Laura säästab rohkem ja tema vara on teeninud kõrgemat tootlust.

Esimene abimees: suurem säästumäär

Laura paneb iga kuu maksimaalse 15% palgast kolmandasse sambasse. Tänu enda panusele, riigi tulumaksutagastusele ja tootlusele on Laural tänaseks kolmandas samas juba pea kaks korda enam kui tema teises sambas. See on ka loogiline – teise sambasse läheb ju vaid 6% sinu brutopalgast. Kui paned sisse kaks korda enam, on ka tulemus vastav. Eestis tervikuna tegi eelmisel aastal vaid kuuendik palgasaajatest sissemakseid kolmandasse sambasse ja nemadki keskmiselt ainult 4–5% palgast.

Muideks, Laura ei peatu siin. Tal on juba tehtud avaldus oma teise samba sissemaksete tõstmiseks. Alates järgmise aasta jaanuarist hakkab tema teise sambasse minema 10% brutopalgast – sellest 4% läheb jätkuvalt sotsiaalmaksu arvelt ja Laura palgast läheb senise 2% asemel 6%. Tõsi, lõputult säästumäära suurendada on raske, sest elama peab ka. Laura ei tea veel täna, kas järgmisel aastal siis sama tempoga kolmandasse sambasse ta jaksab panustada, aga täna ta veel püsimakset muutma ei hakka.

Teine abimees: parem tootlus

Laura valitud Tuleva pensionifondidel on läinud nii nagu peab – need on tootnud maailmaturu keskmist tootlust. Nii on viimase seitsme aastaga tema vara keskmiselt tootnud 9% aastas. See kasv pole olnud ühtlane. Kui 2023. aastal oli Laura vara tootlus ligi 20%, siis aasta varem kahanes turu languse tõttu vara väärtus 13% (1).

Keskmiselt tootis Eesti pensionifondides vara selle aja jooksul veidi alla 5% aastas. Kui Laura vara tootlus oleks selline olnud, oleks tal tänaseks pensionikontol 4000 eurot vähem ehk veidi üle 30 000 euro. Kõrged tasud ja liiga suur võlakirjade osakaal on peamised põhjused, miks vanades pensionifondides vara ei kasva.

Laura ei tea, milline saab olema tema vara tootlus järgmiste kümnendite jooksul. Seda ei tea keegi. Laura teab siiski paari olulist seaduspärasust. Esiteks, investeerimisfondid ei ole nagu vein, et mida kallim, seda parem. Andmed näitavad, et fondi edukuse hindamisel määravad enim hoopis tasud: mida madalamad on fondi tasud, seda suurem on tõenäosus, et fondi pikaajaline tootlus on hea.

Ja teiseks, aktsiad on parem viis pensionivara kogumiseks kui riskivabad võlakirjad. Riskivaba tootlust pole ju tegelikult olemas. Laural pole tegelikult vahet, kui tema vara väärtus igal aastal ühtlase joonena ülespoole ei lähe. Pensioniks kogumine on hea viis taluda kõrgemat riski, sest sinu sissemaksed on jaotatud üle väga pikkade aastate ja nii ei ole sul riski, et ostsid aktsiaid just nende viimase ja järgmise kümnendi tipphetkel. (2)

…

Aga Laura on ikkagi ainult väljamõeldud tegelane. Järgmises osas vaatan sisse Tulevas kogujate andmetesse ja otsin, kui palju Lauraga sarnaseid inimesi meil tegelikult kogub ja mis on nende tulemus olnud.

(1) Võtsin Laura tootluse jaoks andmed Tuleva lehel oma pensionikontole sisse logides (seisuga 08.05.2024) ja vaatasin, kui palju minu II ja III sammas on alates 2017. aasta kevadest teeninud ning kui palju selle aja jooksul Eesti teise samba pensionifondide indeks EPI on kasvanud. Minu tootluse näitaja võib veidi erineda Laura omast, sest meie sissemaksete ajastus ei ole päris identne, aga erinevus on ebaoluline.

(2) Viiteid nende kahe seaduspärasuse paikapidavuse kohta leiad siit.