-

Millal on pensionisambasse kogudes parim aeg investeerimiseks?

Kuidas teha nii, et sinu pensionisammastesse kogunev vara võidaks aktsiahindade kõikumisest, kirjutab Kristi Saare. Kristi on õpetaja, Naisinvestorite klubi eestvedaja ja Tuleva nõukogu esinaine. Investeerimine oleks nagu lihtne: osta tuleb siis, kui hinnad on madalad, ja müüa siis, kui hinnad on kõrged. Selleks tuleb muidugi pühendada iga päev tunde ettevõtete ja turgude analüüsile. Aga kuidas…

-

Kuidas minu rahal pensionifondis läinud on ja miks ma nüüd Tulevas kogun?

Kuni kevadeni kogusin omale teise sambasse pensionivara SEB Progressiivses Pensionifondis. See oli omal ajal suhteliselt juhuslik valik: kui kogumispension ehk II sammas käivitus, valisin SEB kliendina nende fondi ja rohkem sel teemal ei mõelnud. Esimest korda tuli pension uuesti meelde siis, kui Tuleva oma ideega 2016. aasta aprillis välja tuli. See tuletas meelde, et teise…

-

Jaak Roosaare: kaks asja, millega pensionifondi valikul arvestada

Kõige targem on kasvatada pensionisammast madalate kuludega indeksifondis ja Eesti ettevõtmistesse panustada otse, kirjutab Rikkaks saamise õpiku autor Jaak Roosaare, kes ise kogub Tuleva Maailma Aktsiate Pensionifondis. Jagan paar mõtet, mis minu kohustusliku pensionisambaga seotud valikuid on mõjutanud. 1. Kui oled noor inimene, vali maksimaalselt agressiivne ja madalate kuludega fond! Sinu suurimaks eeliseks noorena on…

-

Kristi Saare: millist koolifondi mina ostaksin?

Üks päris tavaline elluastumise lugu: Laps lõpetab keskkooli. Samal ajal lõppeb ka vanemate kogutud koolifond, lapsekindlustus, haridusfond või muu sarnase nimega toode. Ema ja/ või isa on aastaid teinud igakuiseid makseid võsukese tuleviku ja oma meelerahu nimel, aga lõppsumma kontole laekumisel tabab neid üllatus. Summast piisab, et osta.. sülearvuti ja mõned pisiasjad veel? Kunagi lepingu…

-

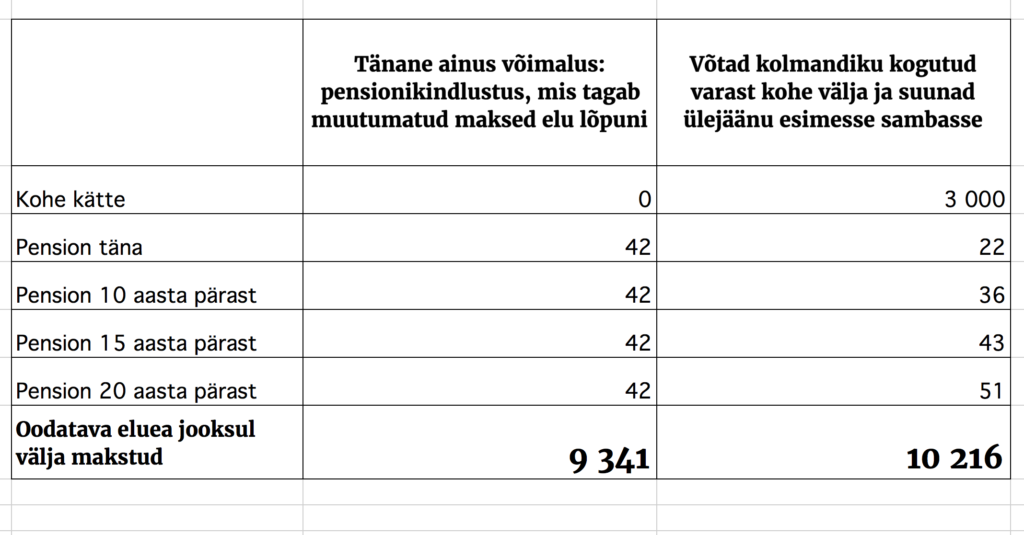

Mart Jesse kummaline pensionisamba kasutamise idee on ikka parem kui pealesunnitud kindlustusleping

Kindlustusseltside Liidu juhi artikkel Äripäevas pani paljusid kulmu kergitama. Mart Jesse pakkus välja kentsakana näiva idee: riik võiks lubada pensionile suundujal võtta kohe välja kolmandiku teise sambasse kogutud varast, eeldusel et ta annab ülejäänu riigile. Meeldetuletuseks: täna on nii, et kui oled kogunud teise sambasse üle 8600 euro, saad seda pensionile jõudes kasutada ainult ühel…

-

Raha, mitte õunad ja apelsinid: märkusi Eesti ja Rootsi pensionidest

Super! Kui Tuleva asutaja Annika Uudelepp jaanuaris Tuleva liikmetega esimest korda põhjalikumalt pensionide väljamaksmise teemat arutas, oli parim kohustusliku pensionikindlustuse pakkumine Eesti pensionikeskuses 65-aastasele kodanikule 41 – 44 eurot kuus. See on siis eeldusel, et inimene on kogunud teise pensionisambasse 10 000 eurot. Tänaseks on olud juba muutunud: rahandusministeeriumi nõunik Kertu Fedotov viitas reedel meie Facebook-i postituse…

-

Suurbritannia: õigus pensionivara vabalt kasutada ei pane inimesi raiskama

Kui inimesed saavad õiguse ise otsustada pensioniks kogutud raha kasutamise üle, ei raiska nad raha ära, selgub Suurbritannia kogemusest. Mõnede ohtudega peab siiski arvestama. Suurbritannia finantsjärelvalve uuringu tulemused kinnitavad, et Tuleva, Äripäev ja rahandusministeerium kevadel astutud sammuga on õigel teel. Pensioni väljamaksete süsteemi tuleb reformida ja ebamõistlike piirangute kaotamisel ei pea kartma, et inimesed pensioniraha lihtsalt…

-

Aitame reformida II samba väljamaksed, et kogutud varast oleks maksimaalne kasu!

Uue eakuse rahvakogu kogub alates tänasest allkirju Tuleva ettepanekule, mille eesmärgiks on lahendada üks Eesti pensionisüsteemi valusamaid probleeme: ebaefektiivne II samba väljamaksete süsteem. Räägi kaasa – aitame koos muuta seadused paremaks, et kogutud raha annaks Eesti inimestele maksimaalse kasu! (Uuendus 18.11.2017 – allkirjade kogumine ettepanekule on lõppenud ja ettepanek on saadetud Riigikokku. Tänud kõigile 2386-le inimesele, kes…

-

Kuidas koguda raha erinevates eluaastates?

Kui Tuleva liige Mart soovitas kirjutada sellest, mis kogumisotsuseid peaksid tegema erinevas vanuses inimesed, olin kimbatuses. Kuidas saan mina nõu anda, kui mul endal pole selget säästuplaani ja ma pole kunagi pidanud Excelis isiklike sissetulekute ning väljaminekute arvestust? Elu on tasakaalu otsimise mäng Majandusinimestele meeldib teeselda, et inimesed on robotlikult käituvad econid, kes arvutavad külmalt…

Milleks me liitumistasu kasutame?

Liitumistasusid kasutame meie ühise ettevõtte arenduseks ja liikmete huvide eest seismiseks. Esimeste liikmete tasudest tegime vajalikud kulutused, et koguda Tuleva algkapital, tutvustada Tulevat laiemale avalikkusele ning ette valmistada kõik vajalik meie ühise fondivalitseja käivitamiseks ja Finantsinspektsioonilt tegevusloa taotluseks. Edasi katame liikmetasudest kulud järgmisteks tegevusteks:

- Liikmehaldus ja -teavitus

- Tuleva veebilehe, blogi ja teiste infokanalite arendus

- Ettepanekute väljatöötamine ja mõjuanalüüsid Eesti pensionisüsteemi paremaks muutmiseks, koostöö rahandusministeeriumi ja teiste riigiasutustega

- Tuleva IT-süsteemide arendus

- Vabatahtliku pensionifondi ja muude pikaajalise investeerimise toodete analüüs ja ettevalmistus.